I posizionamenti di una parte degli operatori di mercato, da molte sedute, avevano esplicitato il restringimento ulteriore del numero di acquisti in titoli che la Banca Centrale Europea pone in essere col programma Quantitative Easing.

E difatti, con l’ovvio mantenimento dei tassi base, giovedi è giunto l’annuncio che la Bce ridurrà a 30 miliardi di euro l’importo mensile da gennaio a settembre 2018.

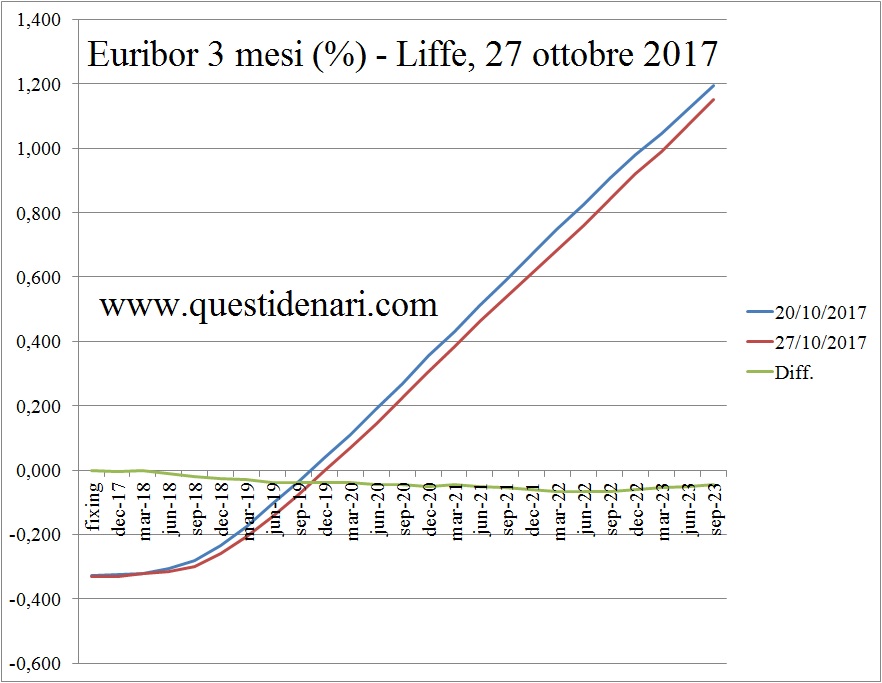

Ma a giudicare dalla forte diminuzione dei rendimenti delle obbligazioni pubbliche centrali e periferiche, nonché dalla discesa della moneta unica e dei tassi future sul Liffe o dai festeggiamenti delle Borse, il messaggio del governatore Draghi è andato ben al di là delle previsioni con l’indicazione dell’eventuale proroga del programma che, in ogni caso, non sarà interrotto bruscamente, e con la conferma dei tempi ancora lunghi per il rialzo dei tassi e per il reinvestimento dei titoli in scadenza.

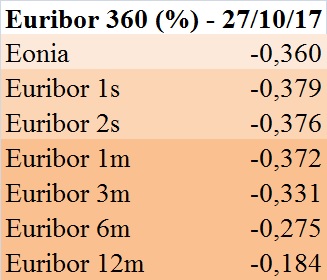

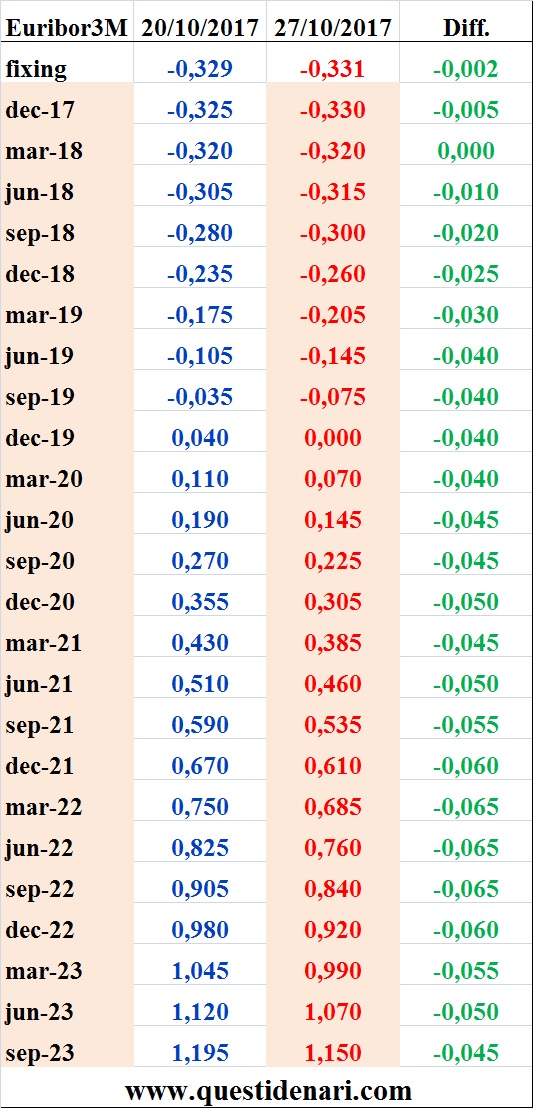

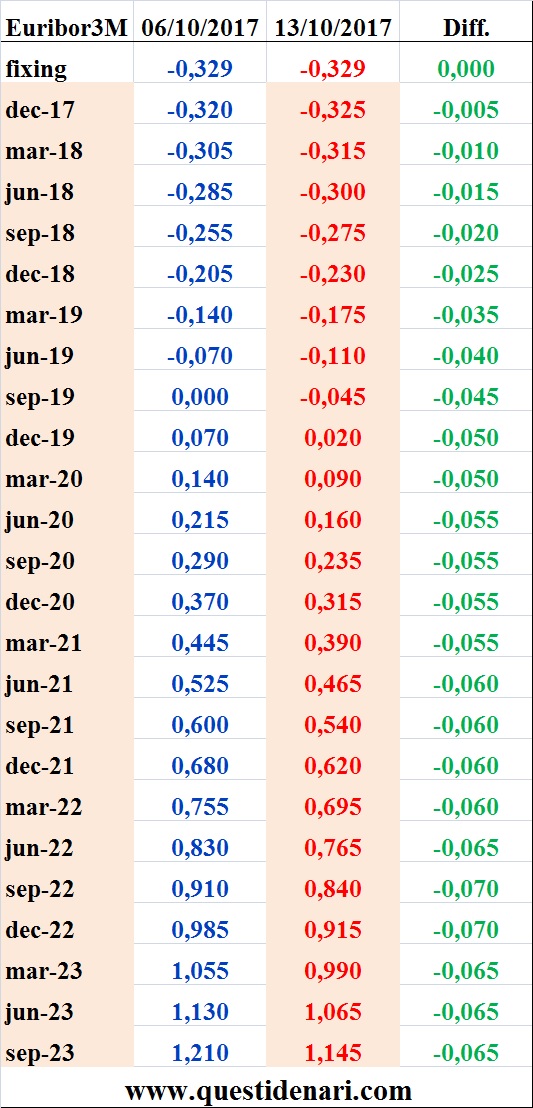

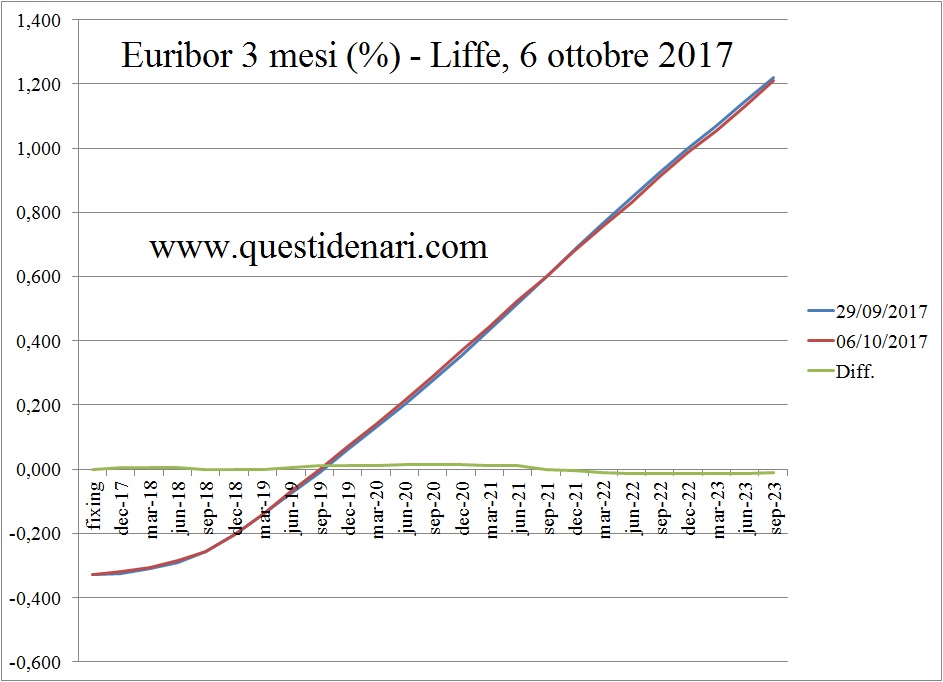

Le aspettative sull’Euribor 3 mesi, che pure si mantengono invariate fino a marzo dell’anno prossimo su quota -0,32%, a partire da giugno manifestano gli effetti degli aggiornati toni accomodanti espressi dall’autorità monetaria: scende di due centesimi in sette giorni la previsione di settembre 2018, a quota -0,3% dal precedente -0,28%.

Si annullerà l’Euribor 3 mesi a fine 2019, anno in cui il tasso reale negativo sarà mediamente pari a -1,65%, e si manterrà sopra quota 1% nel 2023.

Si annullerà l’Euribor 3 mesi a fine 2019, anno in cui il tasso reale negativo sarà mediamente pari a -1,65%, e si manterrà sopra quota 1% nel 2023.

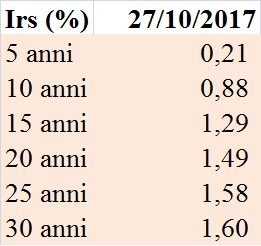

Sembra prolungarsi, dunque, la fase laterale del tasso fisso che non risente del Tapering.

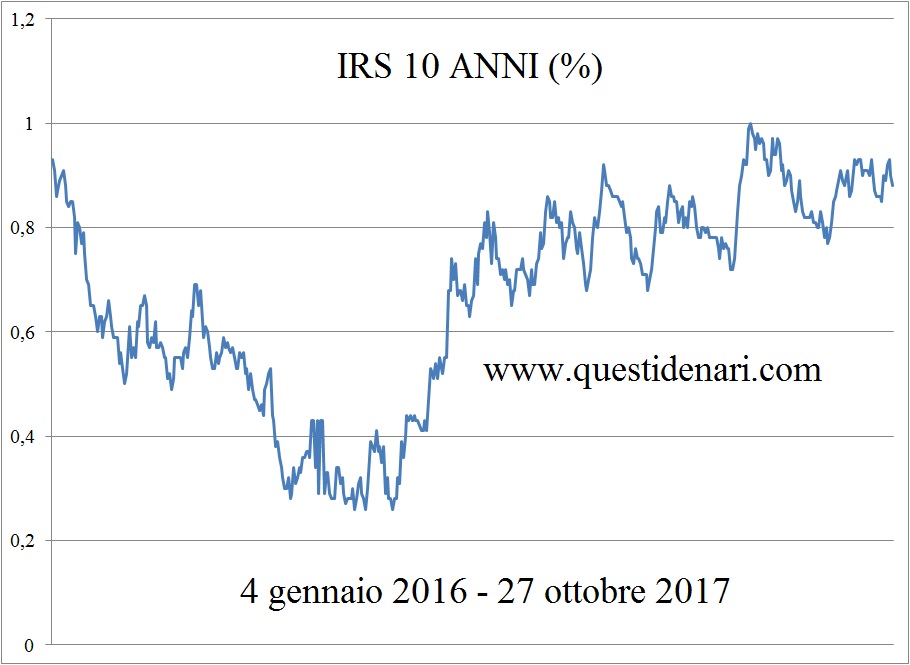

Nella seconda settimana di ottobre Draghi ripeteva a Washington che “i tassi di interesse rimarranno bassi ben dopo la fine del QE” e trapelava l’indiscrezione secondo cui la Bce avrebbe annunciato un’estensione temporale di 9 mesi del programma di acquisti in attività pubbliche e private a ritmo rallentato per almeno 20 miliardi al mese: tanto bastava ai mercati obbligazionari per chiudere in salita le ultime due sedute della settimana. Crollava a 2,08% il rendimento del BTP, l’Irs 10 chiudeva in ribasso a 0,87% ed il sondaggio eseguito raggiungeva il proprio scopo conoscitivo non dichiarato.

Nella seconda metà del mese la settimana iniziava con prudenza per la questione dell’indipendenza in Catalogna e per l’inflazione di settembre che, confermata lontana dal target Bce, faceva presumere ripensamenti sulle aspettative di un QE ridotto in tempi brevi. Ma a fine settimana il Senato Usa approvava la riforma fiscale e le Borse festeggiavano: partivano le vendite sui titoli Treasury (2,39%) e core europei, con l’Irs 10 alla riconquista di quota 0,9%.

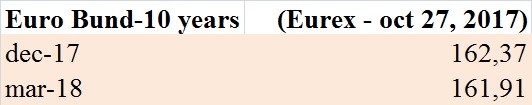

Nell’ultima settimana, come è stato anticipato, il ripensamento in chiave meno aggressiva della politica monetaria convenzionale e non convenzionale ha mosso al rialzo il mercato obbligazionario europeo che chiude col Bund 10 anni in discesa a 0,38%, nonostante il consolidamento di quota 2,4% per il Treasury decennale, e col netto calo del Btp 10 anni a 1,95%. Irs 10 anni fissato a 0,88% il 27/10/2017, dopo aver oscillato per pochi punti base attorno a quota 0,9% come da precedenti previsioni sui numeri di fine mese espresse il 6 ottobre scorso.

L’annuncio Bce, pertanto, non sembra aver spostato il limite massimo del Bund allo step successivo da quota 0,6% a 0,7%, ma tiene stretto l’Eurirs nel canale 0,65%-0,95% e abbassa la previsione di fine novembre verso quota 0,78% con la complicità della riduzione dello spread italiano.

L’indebolimento dell’Euro è un segnale sostanzioso ed ora predominante sugli aumenti di prezzo del petrolio e tasso del titolo Usa, posto che le ipotesi sul successore di Janet Yellen gradito alla Casa Bianca influiranno poco sui rendimenti oltreoceano.

(per le attese della prossima settimana sui tassi variabili di mutui e obbligazioni: “Previsioni Euribor del 3 novembre 2017”)

(per le prossime attese sui tassi fissi di mutui e obbligazioni: “Previsioni Irs del 17 novembre 2017”)

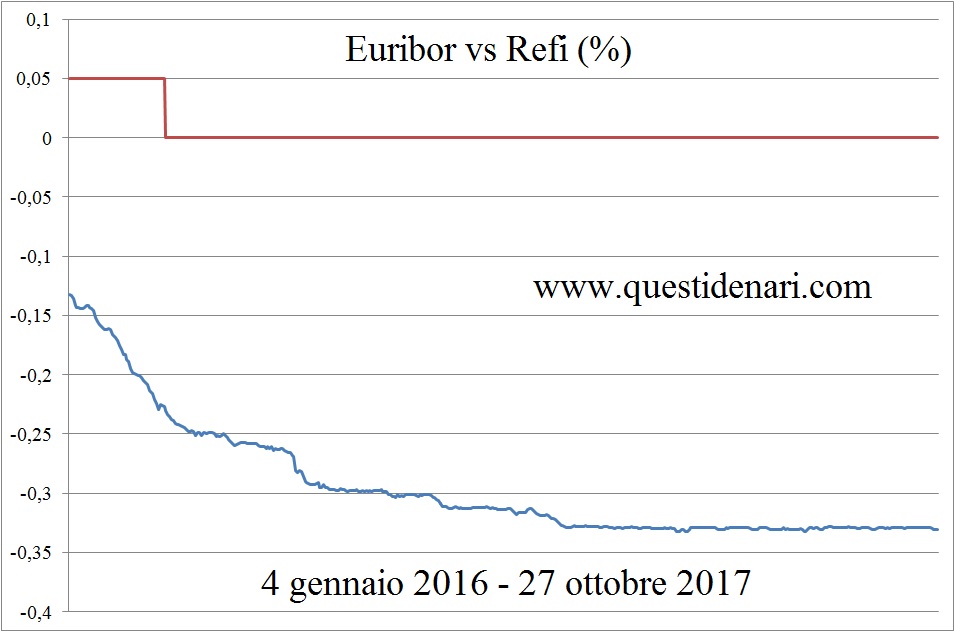

L’entità della riduzione, a meno di tagli drastici, non dovrebbe incidere sulle aspettative di breve termine grazie a quello stesso cuscinetto di liquidità sistemica superiore ai 1.800 miliardi di euro che ha mantenuto invariati i tassi sul mercato interbancario da martedi scorso per le scadenze principali: Euribor 3 mesi sempre a -0,329% (fixing 20/10/2017).

L’entità della riduzione, a meno di tagli drastici, non dovrebbe incidere sulle aspettative di breve termine grazie a quello stesso cuscinetto di liquidità sistemica superiore ai 1.800 miliardi di euro che ha mantenuto invariati i tassi sul mercato interbancario da martedi scorso per le scadenze principali: Euribor 3 mesi sempre a -0,329% (fixing 20/10/2017).

Hanno giovato le parole ripetitive di Draghi espresse a Washington circa i tassi d’interesse che resteranno bassi “ben dopo” la conclusione del programma di acquisti in titoli, come pure ha esercitato pressioni la comunicazione del Dipartimento del Lavoro degli Stati Uniti sull’indice grezzo dei prezzi al consumo cresciuto meno delle attese a settembre.

Hanno giovato le parole ripetitive di Draghi espresse a Washington circa i tassi d’interesse che resteranno bassi “ben dopo” la conclusione del programma di acquisti in titoli, come pure ha esercitato pressioni la comunicazione del Dipartimento del Lavoro degli Stati Uniti sull’indice grezzo dei prezzi al consumo cresciuto meno delle attese a settembre. Martedi 12 settembre le Borse festeggiavano la perdita di intensità dell’uragano Irma ed il rinvio del test missilistico nordcoreano, quindi venerdi il mercato obbligazionario reagiva alle parole sul Tapering di Lautenschlaeger, falco tra i membri del board Bce: risalivano il Bund oltre lo 0,43% e l’Irs 10 anni a 0,89% il 15 settembre.

Martedi 12 settembre le Borse festeggiavano la perdita di intensità dell’uragano Irma ed il rinvio del test missilistico nordcoreano, quindi venerdi il mercato obbligazionario reagiva alle parole sul Tapering di Lautenschlaeger, falco tra i membri del board Bce: risalivano il Bund oltre lo 0,43% e l’Irs 10 anni a 0,89% il 15 settembre. Il trading range del Bund è traslato dallo 0,2%-0,5% allo 0,3%-0,6%, complici le ultime due riunioni delle Banche centrali che, in maniera ufficiale l’una e ufficiosa l’altra, hanno avviato il Tightening ed il Tapering: pertanto l’Irs 10 anni, atteso per ottobre in oscillazione tra quota 0,74% e 0,99%, dovrebbe confermarsi in quota 0,9% a fine mese, vicinissimo al fixing 0,91% del 6 ottobre 2017.

Il trading range del Bund è traslato dallo 0,2%-0,5% allo 0,3%-0,6%, complici le ultime due riunioni delle Banche centrali che, in maniera ufficiale l’una e ufficiosa l’altra, hanno avviato il Tightening ed il Tapering: pertanto l’Irs 10 anni, atteso per ottobre in oscillazione tra quota 0,74% e 0,99%, dovrebbe confermarsi in quota 0,9% a fine mese, vicinissimo al fixing 0,91% del 6 ottobre 2017.

Il 6 ottobre 2017 i tassi impliciti nei futures sull’Euribor 3 mesi confermano le attese fino a metà 2019 descrivendo un andamento al rialzo caratterizzato prima da impercettibile ascesa, con quota -0,285% a giugno dell’anno prossimo, poi da lieve accelerazione che rende nullo il tasso a settembre 2019. L’andamento crescente della curva si stabilizza a partire dall’estate 2020 con l’Euribor 3 mesi sopra quota 0,2%.

Il 6 ottobre 2017 i tassi impliciti nei futures sull’Euribor 3 mesi confermano le attese fino a metà 2019 descrivendo un andamento al rialzo caratterizzato prima da impercettibile ascesa, con quota -0,285% a giugno dell’anno prossimo, poi da lieve accelerazione che rende nullo il tasso a settembre 2019. L’andamento crescente della curva si stabilizza a partire dall’estate 2020 con l’Euribor 3 mesi sopra quota 0,2%.

Sul mercato dei derivati di Londra, invece, i ribassi iniziali dei tassi previsti hanno trovato compensazione nel corso dei giorni successivi sul tratto di medio-lungo termine della curva: prima ha prevalso la prudenza degli operatori, motivata dai toni sempre più accesi nella dialettica tra Trump e Kim Jong Un, poi il ritorno dell’ottimismo sui mercati ha fatto scattare la vendita di attività supportata dall’idea di un percorso al rialzo dei tassi che Janet Yellen ha inteso rafforzare. E ciò nonostante l’ammissione di errori di stima statistica, compiuti dagli analisti Usa, che non hanno consentito di affrontare oggi nel migliore dei modi una dinamica inflazionistica così tenue.

Sul mercato dei derivati di Londra, invece, i ribassi iniziali dei tassi previsti hanno trovato compensazione nel corso dei giorni successivi sul tratto di medio-lungo termine della curva: prima ha prevalso la prudenza degli operatori, motivata dai toni sempre più accesi nella dialettica tra Trump e Kim Jong Un, poi il ritorno dell’ottimismo sui mercati ha fatto scattare la vendita di attività supportata dall’idea di un percorso al rialzo dei tassi che Janet Yellen ha inteso rafforzare. E ciò nonostante l’ammissione di errori di stima statistica, compiuti dagli analisti Usa, che non hanno consentito di affrontare oggi nel migliore dei modi una dinamica inflazionistica così tenue.