I segnali di rallentamento della crescita economica per diversi Paesi europei e settori, l’inflazione lontana dal target prefissato su statuto e la nuova minaccia protezionistica su scala globale consigliano al direttivo Bce di continuare a monitorare gli indicatori economici e finanziari rimandando alla seconda parte dell’anno le decisioni che riguardano l’orientamento di politica monetaria.

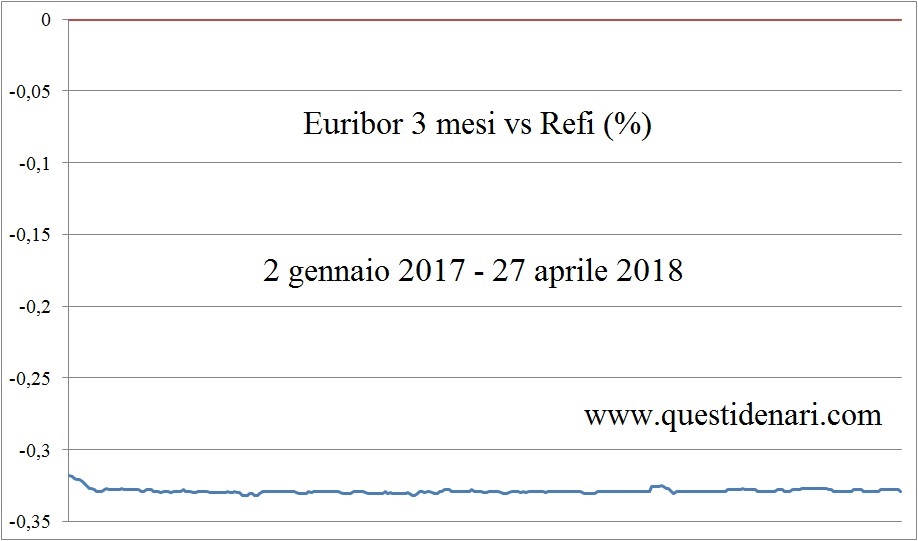

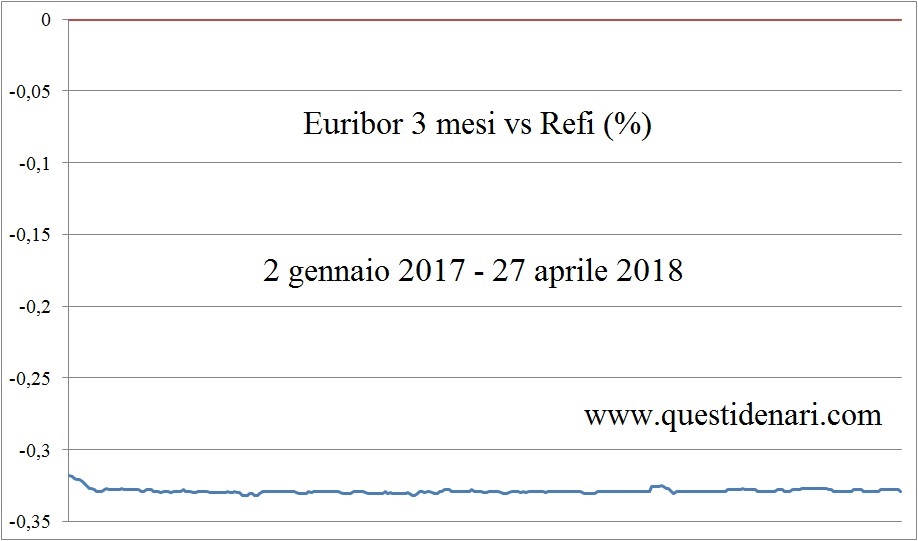

Del tutto inutile, seguendo le parole di Draghi, discutere adesso manovre sui tassi base (Refi sempre allo 0%) o sulle caratteristiche del Quantitative Easing che permane al ritmo di 30 miliardi di euro al mese (per acquisto di debito sovrano europeo) fino a settembre, o anche oltre in caso di confermata distanza dall’obiettivo inflazionistico vicino o poco sotto al 2%.

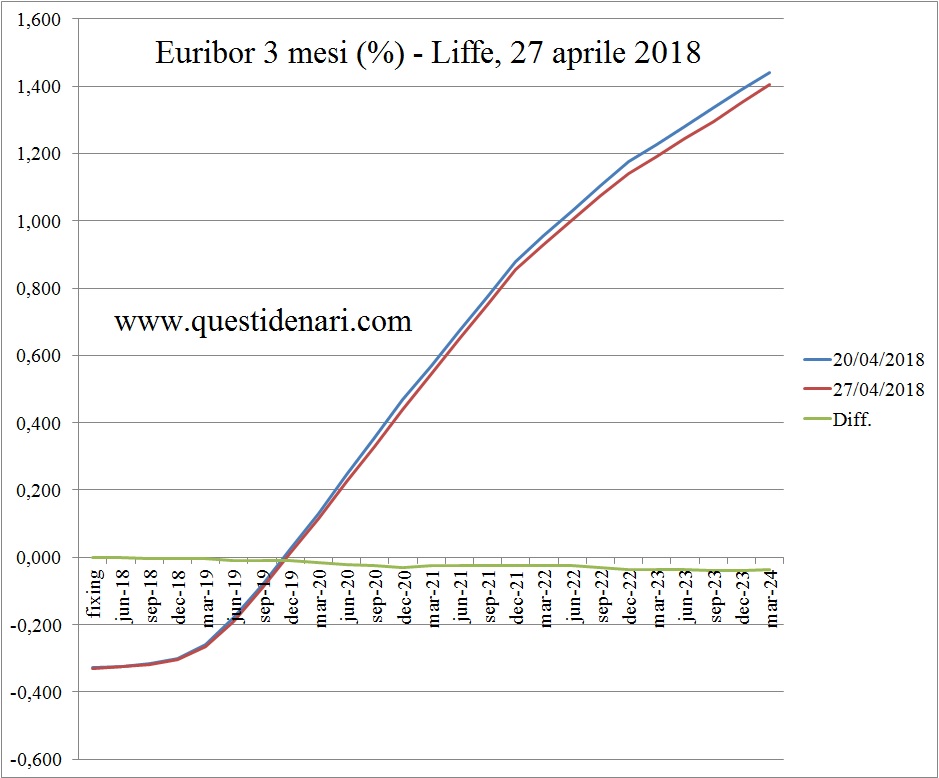

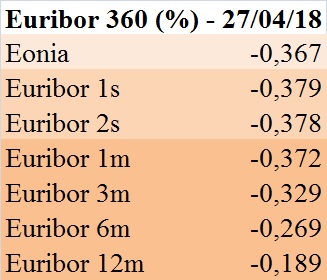

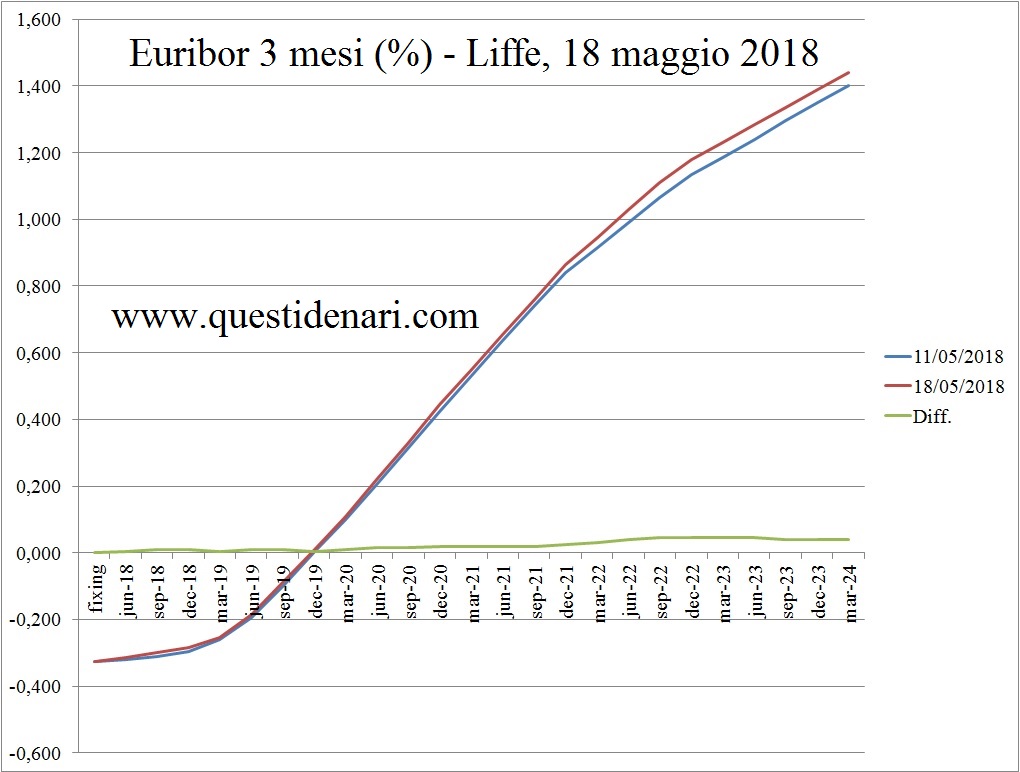

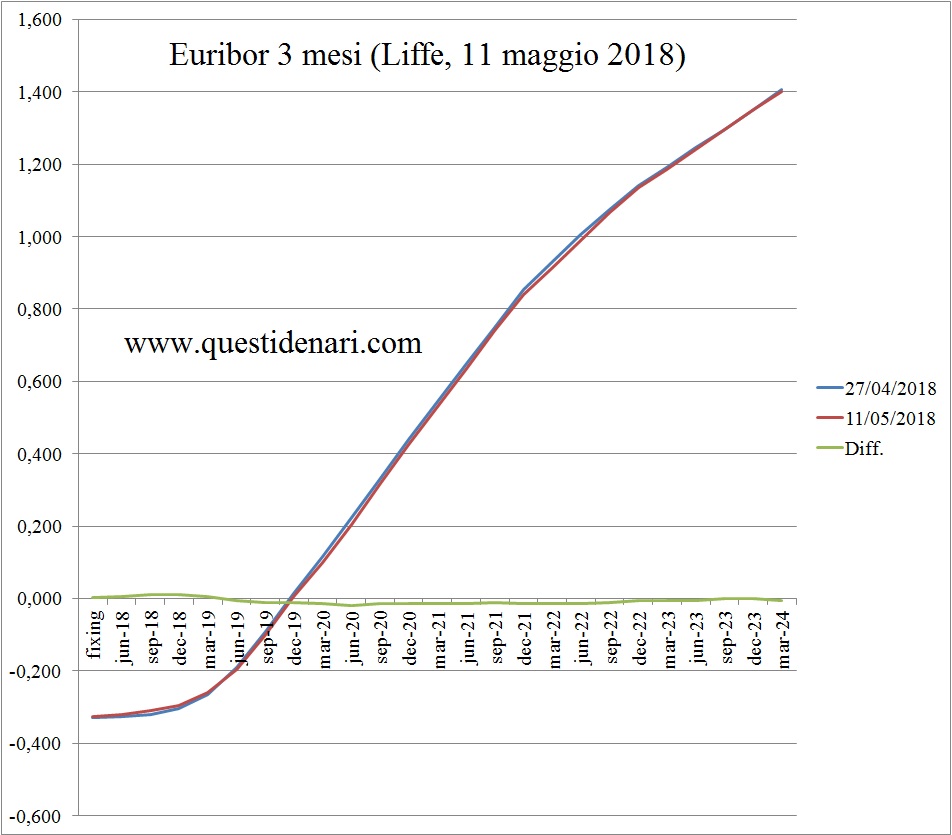

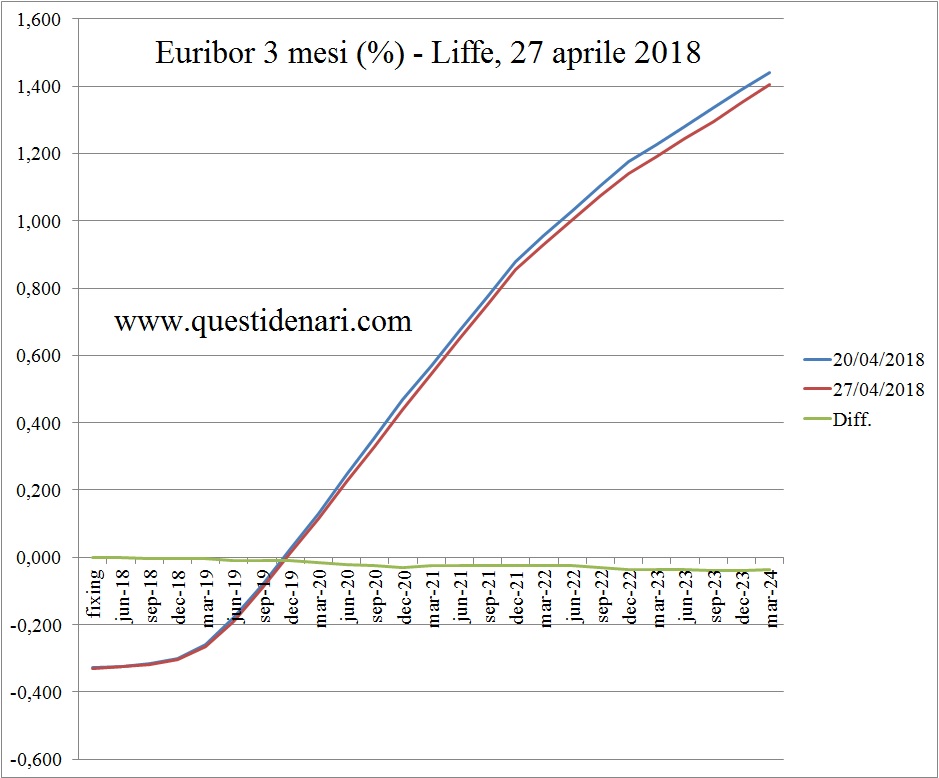

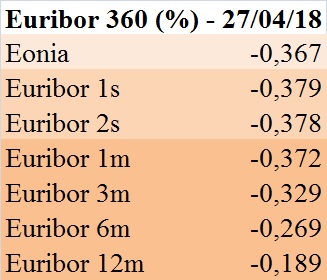

Secondo corrette previsioni formulate sette giorni prima, rimane confermato il tratto a breve termine della curva dei tassi Euribor 3 mesi impliciti nei futures con quota -0,305% per dicembre prossimo, pochissimo sopra il fixing -0,329% del 27 aprile 2018.

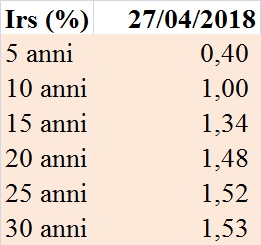

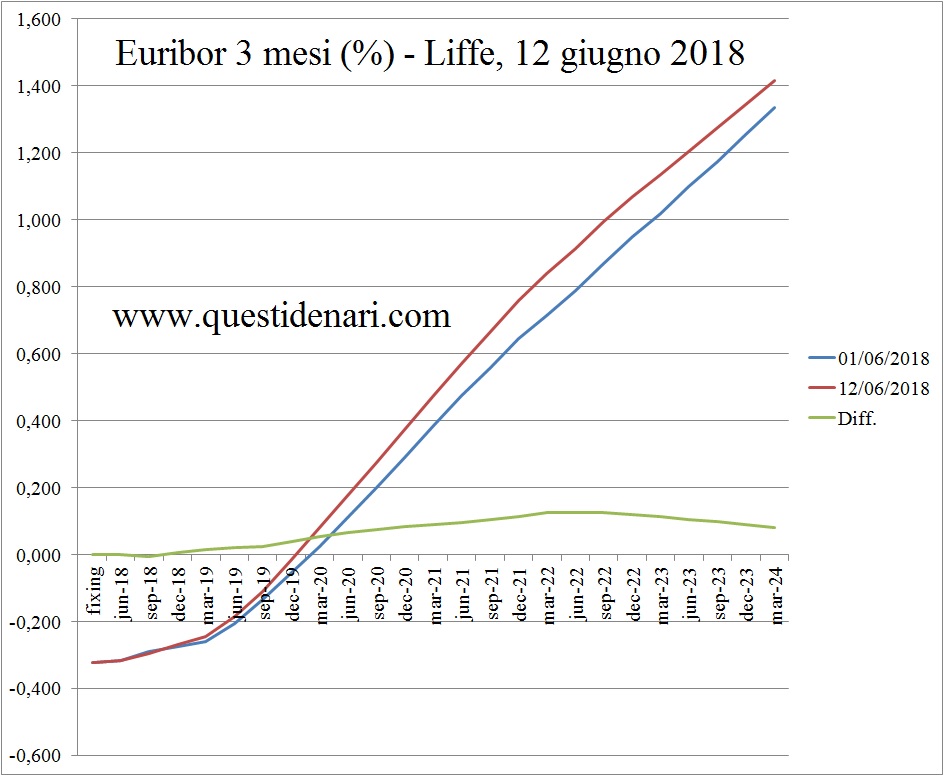

Le limature lievi e progressive, che misurano fino a quattro centesimi in scaletta ma non impediscono il raggiungimento di quota 1% per metà 2022, sono dovute ai rialzi dei derivati nelle ultime due sedute sul mercato di Londra per l’effetto Bce sul secondario e per la delusione delle stime del PIL di Spagna e Francia.

Le limature lievi e progressive, che misurano fino a quattro centesimi in scaletta ma non impediscono il raggiungimento di quota 1% per metà 2022, sono dovute ai rialzi dei derivati nelle ultime due sedute sul mercato di Londra per l’effetto Bce sul secondario e per la delusione delle stime del PIL di Spagna e Francia.

Euribor 3 mesi atteso a 1,19% per marzo 2023.

Forse con l’unica certezza del prezzo del petrolio tornato ad influenzare il tasso fisso, i mercati vivono un momento nebuloso per il rallentamento della crescita economica che deve ancora trovare piena manifestazione nella contrazione degli utili attesi. Il protezionismo complica la situazione.

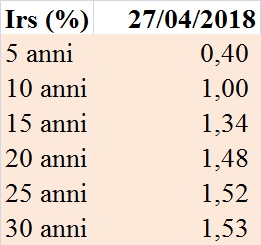

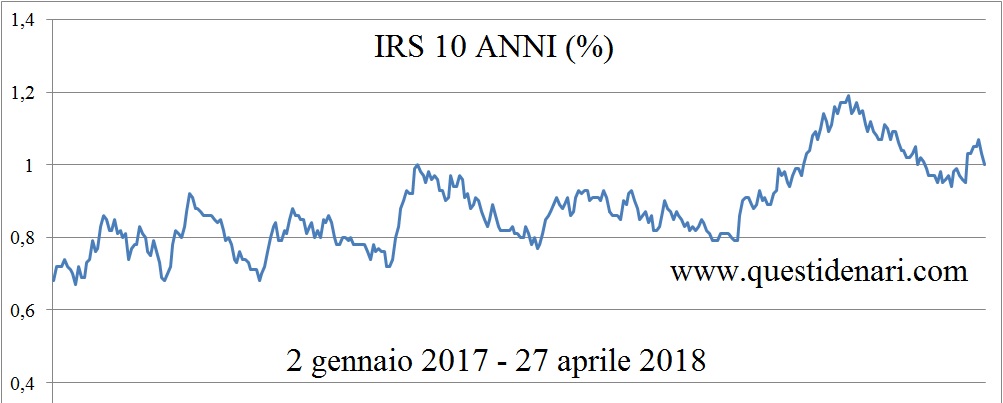

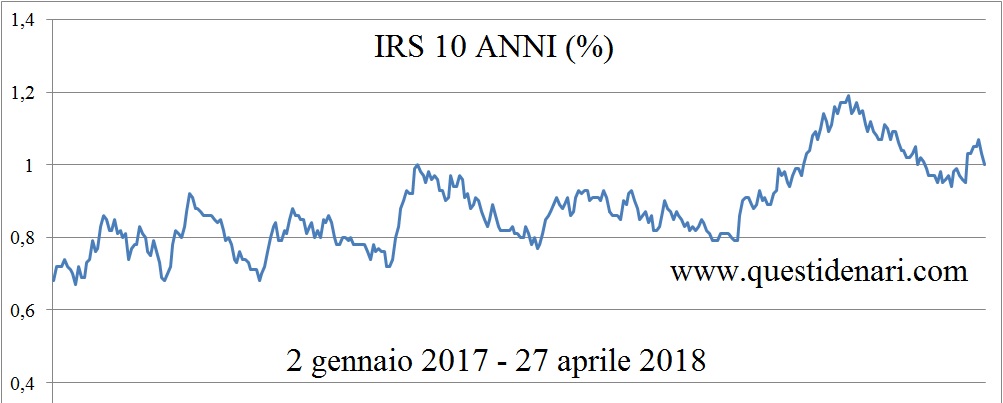

A metà marzo l’inflazione rilevata del mese prima tendeva a divergere dall’obiettivo Bce e le parole di Draghi sulla politica monetaria, che sarà per molto tempo cauta, paziente e prudente, poi riecheggiate da Praet, inducevano gli investitori alla prudenza: il Bund tornava curiosamente sotto lo 0,6% e l’Irs 10 anni, alla conclusione di una settimana tutta al ribasso, chiudeva a 1,02% il 16 marzo.

La settimana dopo si riuniva il comitato direttivo della Federal Reserve presieduto da Powell ma il contestuale rialzo dei tassi base americani non imprimeva movimenti al rialzo per i rendimenti europei.

Nell’ultima settimana di marzo l’inflazione tedesca rimaneva sotto le previsioni ma soprattutto si manifestava prudenza per le guerre commerciali in atto su larga scala. I volumi ridotti pre-festivi accentuavano sui mercati obbligazionari la discesa dei tassi: tra la sorpresa generale il decennale Usa tornava verso quota 2,7%, il Bund scendeva sotto l’1% e l’Irs 10 chiudeva a 0,97% contro attese orientate a collocare il tasso fisso più in alto.

A inizio aprile l’attenzione rimaneva puntata sulla guerra commerciale contro la Cina, innescata da Trump e fatta di azioni e ritorsioni: il mercato veniva percorso da una lieve avversione al rischio che si rifletteva in egual misura sui tassi di interesse (Irs 10 anni sceso a 0,94% l’11 aprile) in presenza di volatilità per l’impossibilità degli analisti a quantificare l’impatto dei dazi sui settori economici e per l’evoluzione dello scontro politico tra Usa e Siria, col coinvolgimento della Russia.

A inizio aprile l’attenzione rimaneva puntata sulla guerra commerciale contro la Cina, innescata da Trump e fatta di azioni e ritorsioni: il mercato veniva percorso da una lieve avversione al rischio che si rifletteva in egual misura sui tassi di interesse (Irs 10 anni sceso a 0,94% l’11 aprile) in presenza di volatilità per l’impossibilità degli analisti a quantificare l’impatto dei dazi sui settori economici e per l’evoluzione dello scontro politico tra Usa e Siria, col coinvolgimento della Russia.

Nella seconda metà del mese il Beige Book rappresentava la solidità della crescita Usa mentre la pressione inflazionistica di marzo segnalava la risalita a causa del petrolio ed il cartello OPEC reggeva confermando i tagli futuri.

Si allentava contestualmente la tensione per la crisi politica siriana ed il ritorno della propensione al rischio proiettava il Treasury verso il 3%, il Bund verso lo 0,6% e l’Irs 10Y sopra l’1%.

Nell’ultima settimana, invece, la posizione attendista della Bce ha limato i rendimenti fissando il tasso Eurirs 10 a quota 1% il 27/04/2018.

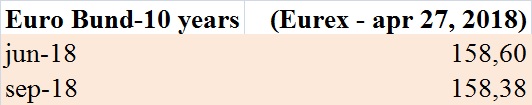

I numeri segnalano che da un mese e mezzo il Bund trascina l’Irs 10Y al ribasso: il movimento è stato un po’ accentuato dal Btp, il cui tasso è sceso nonostante l’esito temuto delle elezioni italiane. La sconfitta delle forze politiche tradizionali, a vantaggio dei partiti antieuropeisti, non ha influenzato in negativo il percorso del benchmark italiano che addirittura ha ridotto lo spread nella misura di 15-20 punti base.

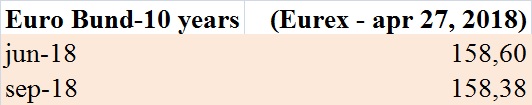

Altra novità rispetto al recente passato è l’aumento delle distanze tra Treasury e Bund: dal differenziale 2% di fine ottobre 2017 che ha resistito fino allo scorso gennaio, lo spread si è allargato verso i 240 punti base. Gli operatori sanno che il Bund è destinato a riallinearsi al riferimento Usa, ma non sanno quando il rendimento abbandonerà il trading range attuale, stimato nella fascia 0,5-0,8% in cui ristagna, per puntare verso il target 1%.

Il mantenimento del titolo tedesco in portafoglio suggerisce un andamento laterale del tasso fisso a dieci anni che fluttuerà tra quota 0,95% e 1,22% nelle prossime settimane.

(per le attese della prossima settimana sui tassi variabili di mutui e obbligazioni: “Previsioni Euribor dell’11 maggio 2018”)

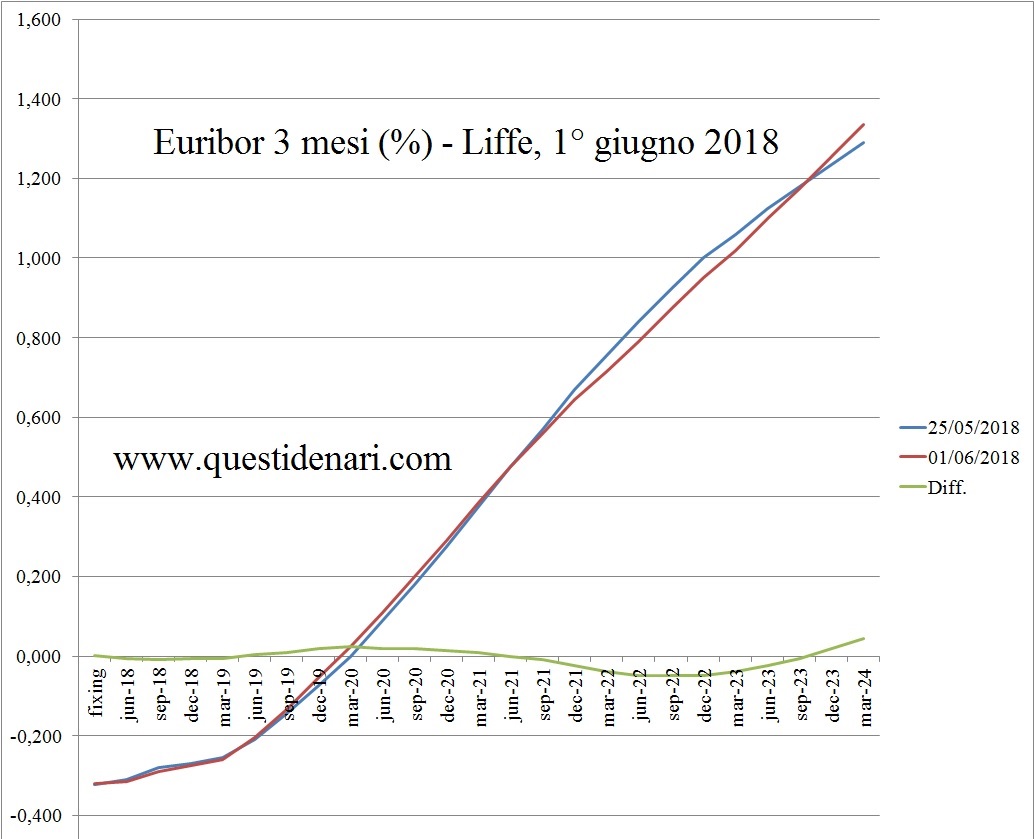

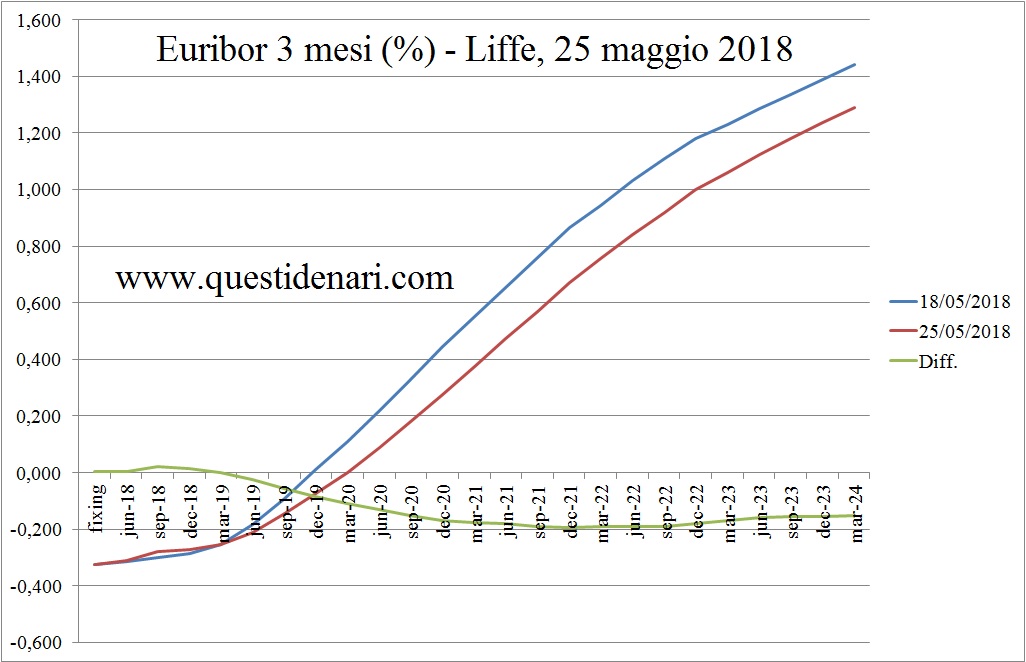

Fondamentale lo scontro istituzionale per la formazione del nuovo governo italiano che ha indotto gli operatori sul mercato dei derivati di Londra a ritenere probabile un allungamento dei tempi di permanenza della politica Bce ultra accomodante.

Fondamentale lo scontro istituzionale per la formazione del nuovo governo italiano che ha indotto gli operatori sul mercato dei derivati di Londra a ritenere probabile un allungamento dei tempi di permanenza della politica Bce ultra accomodante.

Esattamente come era accaduto nel corso della

Esattamente come era accaduto nel corso della

Il primo giovedi del mese sono stati segnalati ribassi dei tassi attesi fino a sette centesimi con la lettura preliminare dell’inflazione area Euro in rallentamento ad aprile. La situazione si è poi riequilibrata con la risalita dei derivati del greggio e col ritorno di una certa propensione al rischio.

Il primo giovedi del mese sono stati segnalati ribassi dei tassi attesi fino a sette centesimi con la lettura preliminare dell’inflazione area Euro in rallentamento ad aprile. La situazione si è poi riequilibrata con la risalita dei derivati del greggio e col ritorno di una certa propensione al rischio.

Le limature lievi e progressive, che misurano fino a quattro centesimi in scaletta ma non impediscono il raggiungimento di quota 1% per metà 2022, sono dovute ai rialzi dei derivati nelle ultime due sedute sul mercato di Londra per l’effetto Bce sul secondario e per la delusione delle stime del PIL di Spagna e Francia.

Le limature lievi e progressive, che misurano fino a quattro centesimi in scaletta ma non impediscono il raggiungimento di quota 1% per metà 2022, sono dovute ai rialzi dei derivati nelle ultime due sedute sul mercato di Londra per l’effetto Bce sul secondario e per la delusione delle stime del PIL di Spagna e Francia.

A inizio aprile l’attenzione rimaneva puntata sulla guerra commerciale contro la Cina, innescata da Trump e fatta di azioni e ritorsioni: il mercato veniva percorso da una lieve avversione al rischio che si rifletteva in egual misura sui tassi di interesse (Irs 10 anni sceso a 0,94% l’11 aprile) in presenza di volatilità per l’impossibilità degli analisti a quantificare l’impatto dei dazi sui settori economici e per l’evoluzione dello scontro politico tra Usa e Siria, col coinvolgimento della Russia.

A inizio aprile l’attenzione rimaneva puntata sulla guerra commerciale contro la Cina, innescata da Trump e fatta di azioni e ritorsioni: il mercato veniva percorso da una lieve avversione al rischio che si rifletteva in egual misura sui tassi di interesse (Irs 10 anni sceso a 0,94% l’11 aprile) in presenza di volatilità per l’impossibilità degli analisti a quantificare l’impatto dei dazi sui settori economici e per l’evoluzione dello scontro politico tra Usa e Siria, col coinvolgimento della Russia.