Il 2018 potrebbe essere l’anno della risalita compiuta dei tassi d’interesse, negli ultimi mesi caratterizzati da movimenti limitati alla fascia 0,8%-0,9% per l’Eurirs 10 anni, da strappi improvvisi verso l’alto e lente ricadute. I motivi si sono legati agli opposti sentimenti di entusiasmo e disillusione per la politica fiscale d’oltreoceano e al comportamento di estrema cautela con cui ha proceduto l’autorità di politica monetaria europea.

Tuttavia il momento attuale rappresenta la continuazione di una fase di stallo per i rendimenti, dato che i primi due mesi dell’anno non sembrano interessati da un intervento restrittivo della Federal Reserve e l’attesa delle elezioni politiche italiane legittimerebbe un atteggiamento di prudenza che riversa gli acquisti degli operatori di mercato sul Bund a scapito del Btp.

A guidare nella seconda metà di dicembre il balzo dell’Irs 10 anni, salito da quota 0,79% a 0,91% (21/12/2017) nel giro di poche sedute, era stata l’approvazione della riforma fiscale Usa che comportava la correzione dei titoli governativi aiutata da un mercato pre-festivo poco liquido.

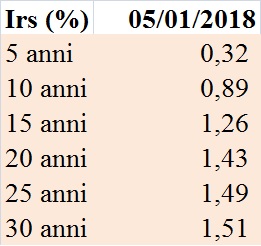

Contro le previsioni formulate, il tasso fisso rimaneva attorno quota 0,9% anche nelle sedute a cavallo tra la fine dell’anno e l’inizio del nuovo per gli effetti del prezzo del petrolio in sensibile rialzo, causa le difficoltà di estrazione in Libia e gli accordi Opec, fino a chiudere col fixing 0,89% il 5 gennaio 2018.

Il trading range del decennale tedesco è sempre limitato superiormente a quota 0,7%, con la fascia alta che risulta di maggiore interesse per il dimezzamento degli acquisti programmati dalla Bce: il tasso Irs 10 anni è previsto per fine gennaio in oscillazione tra quota 0,75% e quota 1,03%, con maggiori possibilità di vederlo sopra l’ultimo fixing disponibile.

(per le prossime attese sui tassi fissi di mutui e obbligazioni: “Previsioni Euribor e Irs del 26 gennaio 2018”)

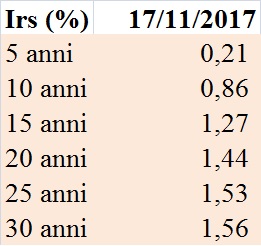

La settimana successiva non presentava alcun dato macro innovativo ma era caratterizzata da prese di profitto in vista della chiusura dei bilanci a fine anno (non a caso i realizzi erano concomitanti su azionario e obbligazionario): tutti in salita i rendimenti europei, col Bund che si manteneva a 200 bp di distanza dal Treasury appesantito da considerevoli nuove immissioni. Irs 10Y in lieve salita a 0,9% il 10 novembre, massimo relativo da quindici giorni.

La settimana successiva non presentava alcun dato macro innovativo ma era caratterizzata da prese di profitto in vista della chiusura dei bilanci a fine anno (non a caso i realizzi erano concomitanti su azionario e obbligazionario): tutti in salita i rendimenti europei, col Bund che si manteneva a 200 bp di distanza dal Treasury appesantito da considerevoli nuove immissioni. Irs 10Y in lieve salita a 0,9% il 10 novembre, massimo relativo da quindici giorni.

Martedi 12 settembre le Borse festeggiavano la perdita di intensità dell’uragano Irma ed il rinvio del test missilistico nordcoreano, quindi venerdi il mercato obbligazionario reagiva alle parole sul Tapering di Lautenschlaeger, falco tra i membri del board Bce: risalivano il Bund oltre lo 0,43% e l’Irs 10 anni a 0,89% il 15 settembre.

Martedi 12 settembre le Borse festeggiavano la perdita di intensità dell’uragano Irma ed il rinvio del test missilistico nordcoreano, quindi venerdi il mercato obbligazionario reagiva alle parole sul Tapering di Lautenschlaeger, falco tra i membri del board Bce: risalivano il Bund oltre lo 0,43% e l’Irs 10 anni a 0,89% il 15 settembre. Il trading range del Bund è traslato dallo 0,2%-0,5% allo 0,3%-0,6%, complici le ultime due riunioni delle Banche centrali che, in maniera ufficiale l’una e ufficiosa l’altra, hanno avviato il Tightening ed il Tapering: pertanto l’Irs 10 anni, atteso per ottobre in oscillazione tra quota 0,74% e 0,99%, dovrebbe confermarsi in quota 0,9% a fine mese, vicinissimo al fixing 0,91% del 6 ottobre 2017.

Il trading range del Bund è traslato dallo 0,2%-0,5% allo 0,3%-0,6%, complici le ultime due riunioni delle Banche centrali che, in maniera ufficiale l’una e ufficiosa l’altra, hanno avviato il Tightening ed il Tapering: pertanto l’Irs 10 anni, atteso per ottobre in oscillazione tra quota 0,74% e 0,99%, dovrebbe confermarsi in quota 0,9% a fine mese, vicinissimo al fixing 0,91% del 6 ottobre 2017.

Rimane quindi confermato l’andamento laterale dei tassi che si muoveranno verso l’alto o verso il basso in base alla speculazione di mercato e dietro suggerimento della vera grande incognita rappresentata dal petrolio.

Rimane quindi confermato l’andamento laterale dei tassi che si muoveranno verso l’alto o verso il basso in base alla speculazione di mercato e dietro suggerimento della vera grande incognita rappresentata dal petrolio.

Si consolida pertanto lo scenario ipotizzato del trading range che farebbe oscillare il Bund mantenendolo sotto quota 0,5%, con la novità di un Btp che ha ridotto lo spread per circa 15 punti base e quindi contribuisce in minor misura alla determinazione del tasso fisso.

Si consolida pertanto lo scenario ipotizzato del trading range che farebbe oscillare il Bund mantenendolo sotto quota 0,5%, con la novità di un Btp che ha ridotto lo spread per circa 15 punti base e quindi contribuisce in minor misura alla determinazione del tasso fisso. Sul fronte europeo la ripresa e soprattutto l’inflazione stimata perdono slancio: per quest’ultima non si apprezza il contributo dei salari ma è decisivo nuovamente il petrolio, stavolta nel verso opposto. Le parole degli esponenti Bce, che hanno individuato una distorsione nell’interpretazione della dialettica politica da parte dei mercati e ribadito non essere presenti le condizioni per la exit strategy, hanno riportato il flight to quality ed hanno fatto tramontare in via definitiva il secondo tentativo di partenza dei tassi di interesse in vista di un trend al rialzo duraturo.

Sul fronte europeo la ripresa e soprattutto l’inflazione stimata perdono slancio: per quest’ultima non si apprezza il contributo dei salari ma è decisivo nuovamente il petrolio, stavolta nel verso opposto. Le parole degli esponenti Bce, che hanno individuato una distorsione nell’interpretazione della dialettica politica da parte dei mercati e ribadito non essere presenti le condizioni per la exit strategy, hanno riportato il flight to quality ed hanno fatto tramontare in via definitiva il secondo tentativo di partenza dei tassi di interesse in vista di un trend al rialzo duraturo. L’acquisto del Bund, finito in quota 0,23% e prossimo al limite inferiore del trading range, ha trascinato quello dei titoli periferici (spread italiano invariato): fino all’avvicinarsi della scadenza per le elezioni francesi del 23 aprile è difficile ipotizzare un cambiamento di operatività, motivo per cui l’Irs 10 anni verrebbe spinto verso lo 0,65% di fine aprile.

L’acquisto del Bund, finito in quota 0,23% e prossimo al limite inferiore del trading range, ha trascinato quello dei titoli periferici (spread italiano invariato): fino all’avvicinarsi della scadenza per le elezioni francesi del 23 aprile è difficile ipotizzare un cambiamento di operatività, motivo per cui l’Irs 10 anni verrebbe spinto verso lo 0,65% di fine aprile.