Il grande dubbio serpeggiato fra gli analisti nelle ultime settimane era incentrato sul corso dei rendimenti dei titoli obbligazionari, provenienti dalle brusche impennate di fine anno scorso e dai valori stabilmente alti di gennaio e febbraio 2011.

A dividere la schiera degli osservatori tra quelli che non vedevano motivo per un ulteriore incremento dei tassi, e quelli fermi su posizioni diametralmente opposte, era stato il peso attribuito alla crescita economica dell’area Euro e all’inflazione nel prossimo futuro. I primi facevano i conti con i dati occupazionali ancora deludenti, i secondi con le recenti spinte al rialzo sul livello dei prezzi.

Di certo le vendite dei Bund (http://www.questidenari.com/?p=3626), registrate sui mercati per molti giorni, avevano aggiunto difficoltà ai problemi dei Paesi periferici che intendevano finanziarsi sul mercato: se la qualità teutonica offriva rendimenti in crescita, aumentava di pari passo (i.e. spread inalterato) la richiesta di guadagno da parte di coloro che rischiavano comprando titoli del debito portoghese (ad esempio), due settimane fa ad un nuovo massimo di rendimento sulla scadenza decennale.

Ma negli ultimi giorni, a partire da metà febbraio, la rapida evoluzione di eventi geopolitici inattesi ha fatto leva sull’aumento del rapporto di copertura dei governativi tedeschi, passando attraverso la paura che le fiammate inflazionistiche possano colpire duro la flebile ripresa tenuta in vita dai fiumi di liquidità erogati dalle banche centrali. Le frizioni tra Paesi periferici e Germania sui parametri di Maastricht, seguite dalle rivolte nei Paesi nordafricani, hanno indotto i money manager a privilegiare la qualità nei loro portafogli e a manifestare così un grado di avversione al rischio tale da far rialzare la testa al Bund (principalmente a scapito delle azioni), il cui diminuito rendimento ha ampliato il differenziale coi governativi degli altri Stati, compresi i Btp (http://www.questidenari.com/?tag=btp-decennale). E ciò nonostante sia diffusa nel mercato la convinzione che le istituzioni europee, attraverso il “veicolo di salvataggio”, forniranno tutto il denaro necessario ai Paesi richiedenti, fra cui Spagna e Portogallo ancora alle prese col debito elevato (fonte: Morningstar.it).

Anche l’Irs ha risentito del cambiamento, segnando ribassi su tutte le scadenze rispetto al mese scorso. Il fixing al 28 febbraio 2011 (tra parentesi il valore al 28 gennaio scorso):

– 10Anni: 3,44% (3,47%)

– 15Anni: 3,74% (3,78%)

– 20Anni: 3,82% (3,85%)

– 25Anni: 3,77% (3,78%)

– 30Anni: 3,67% (3,67%).

In linea col sottostante, sono in rialzo anche i future sul Bund.

Alle diverse rilevazioni del 12 febbraio, 19 febbraio e 25 febbraio 2011, l’Euro Bund-10 anni (Eurex) a scadenza “marzo 11” ha fatto registrare valori rispettivamente pari a 122.78, 123.09 e 124.32, segnalando una fase rialzista destinata a durare forse fino a quota 126.5, a parere degli analisti tecnici (fonte: Plus24 del 26/02/2011).

Con riferimento alla chiusura del future sull’Euro Bund su mercato Eurex, ecco i valori registrati al 28 febbraio:

– Marzo 11: 124.19

– Giugno 11: 122.75

– Settembre 11: 122.27.

Tradotto in termini di riflessi sulla scelta del mutuo casa, la tendenza indicherebbe un tasso fisso più basso per le prossime settimane, ma è chiaro che la durata della crisi in Nord Africa e Medio Oriente giocherà un ruolo fondamentale sulle attese inflazionistiche e su tutto il resto della costruzione economico-finanziaria.

Tasso fisso che negli ultimi tempi torna in cima alle preferenze degli Italiani per i consigli del personale bancario, oltre che per quella componente psicologica di tranquillità (?) insita nella stabilità degli interessi da corrispondere complessivamente alla banca.

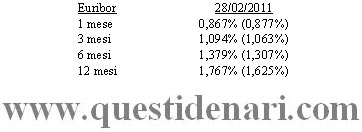

Per i richiedenti mutuo insonni causa variabilità degli interessi collegati all’Euribor (tra parentesi i dati dello scorso 28 gennaio nella tavola sopra), è opportuno sapere che il tasso interbancario, oltre ad aver perso il passo da lumaca tenuto per mesi, è restituito implicitamente dai contratti derivati con due rialzi attesi nella seconda metà dell’anno per intervento della Bce, con un incremento totale imputabile a Trichet dello 0,5%.

Ciò è vero nei limiti in cui si realizzeranno le previsioni degli operatori sui mercati, in questo momento condizionate dai timori d’inflazione forse oltre la misura della ragionevolezza.

La Bce, che per la prima volta negli ultimi due anni ha registrato il superamento del tetto fissato al 2% sul medio periodo, aveva fatto sapere di considerare l’aumento dei prezzi al consumo come un fenomeno di breve durata, ma di osservare strettamente la situazione e tenersi pronta ad intervenire in caso di peggioramento delle prospettive di lungo periodo.

La variabile sotto più stretta sorveglianza, nella specie, è il petrolio, a prezzi record negli ultimi due anni e mezzo ma calato ieri a 111,83 dollari al barile per il Brent europeo, e sotto i 97 dollari per il Wti americano, dopo l’annuncio che l’Arabia Saudita aumenterà l’offerta per sopperire alla mancanza della Libia. In continua ascesa negli ultimi dieci giorni (circa +15%), il suo andamento rafforza le attese inflazionistiche sulle scadenze più corte ed i timori di un’economia debole nell’Eurozona a medio-lungo termine: ne deriva un appiattimento della curva dei rendimenti causato da una spinta alla crescita sul tratto iniziale e da un movimento opposto sulle scadenze più lunghe (fonte: MilanoFinanza.it); ed è appena il caso di sottolineare che i mercati azionari, dopo un rally durato 6 mesi, hanno invertito bruscamente la tendenza, come auspicato dai ribassisti, con gli acquisti dirottati sui bond governativi.

Una delle conferme all’imminente aumento dei tassi a breve sarebbe rappresentata dal cambio Euro/Dollaro americano (1,3813 al 1° marzo), rafforzato sui mercati internazionali proprio mentre Axel Weber, presidente dimissionario Bundesbank ma soprattutto membro del consiglio Bce, faceva intendere che i tassi dell’Eurozona non possono far altro che salire.

Qualunque cosa accada, ecco lo scenario delineato sull’Eurex dai future sull’Euribor 3 mesi al 28/02/2011 (tra parentesi i valori al 28 gennaio scorso)

– marzo 11: 1,16% (1,18%)

– giugno 11: 1,47% (1,42%)

– settembre 11: 1,71% (1,63%)

– dicembre 11: 1,94%

– marzo 12: 2,15%

– giugno 12: 2,345%.

In definitiva, il quadro delle attese sui tassi porta cattive notizie per i mutui a tasso variabile, buone nuove per quelli a tasso fisso (ma forse caratterizzate dall’estemporaneità tipica del fenomeno fly to quality), e ulteriori consigli di accorciamento della duration per gli investitori in titoli obbligazionari che, in caso volessero snobbare i rendimenti esigui del mercato monetario, potrebbero rivolgersi all’offerta dei titoli di Stato parametrati all’Euribor semestrale (http://www.questidenari.com/?tag=ccteu) sostitutivi dei vecchi CCT.

(per le previsioni sui tassi Euribor e Irs ad aprile 2011 si legga http://www.questidenari.com/?p=3937)

[polldaddy rating=”3968931″]