Con uno scenario economico e politico quasi immutato rispetto alle condizioni di aprile, e con tassi di riferimento invariati nell’Area Euro a partire dal costo del denaro all’1,25%, le dichiarazioni di Trichet rilasciate a margine della riunione Bce del 5 maggio sono state accolte con stupore dagli operatori di mercato.

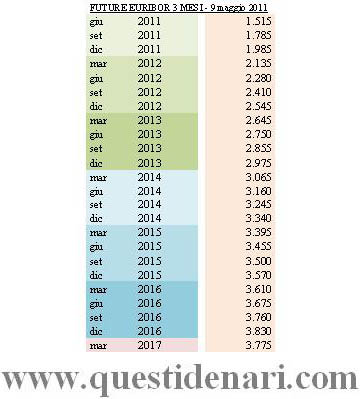

Le parole del presidente dell’Eurotower sembrano essere state interpretate per quello che non hanno espresso, piuttosto che per il contenuto proprio molto simile a quello delle passate esternazioni: al termine della conferenza, la settimana scorsa, le attese degli operatori si sono concretizzate in valori dei derivati contrattati sul Liffe indicativi di una traslazione da giugno a luglio del prossimo rialzo del tasso Bce, pur nell’invarianza del conteggio complessivo dei tre aumenti (da 0,25% ciascuno) che portano il costo del denaro in prossimità del 2% a fine anno:

Sotto forma grafica, la curva dei future sull’Euribor 3 mesi per le 24 scadenze sopra riportate in riferimento alla chiusura di lunedi 9 maggio 2011 appare più bassa rispetto alla stessa curva tracciata un mese fa, quando in aprile la media storica dell’Euribor al 3% sarebbe stata raggiunta già a inizio 2013 (ora, secondo previsioni, è necessario attendere il 2014).

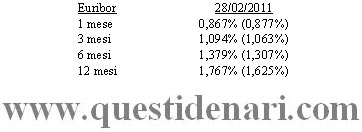

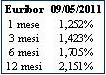

Sempre al 9 maggio 2011, il tasso interbancario Euribor si è portato a quota 1,423% sulla scadenza trimestrale (era all’1,294% al giorno 8 aprile 2011) proseguendo il consueto cammino nel quadro della crescita rilevata da inizio anno.

Sempre al 9 maggio 2011, il tasso interbancario Euribor si è portato a quota 1,423% sulla scadenza trimestrale (era all’1,294% al giorno 8 aprile 2011) proseguendo il consueto cammino nel quadro della crescita rilevata da inizio anno.

Posto che gli operatori si aspettavano dal presidente Bce l’annuncio di un aumento, viene da chiedersi se la mancanza di espliciti riferimenti al (secondo) rialzo prossimo del tasso base non possa essere letta come un tentativo di colpire la speculazione per abbattere il costo del petrolio (in un colpo solo: -8,7% il Wti scambiato a New York e -9,89% il Brent quotato a Londra).

Se così fosse, l’esposizione di Trichet si sarebbe rivelata azzeccata: coi tassi che non aumentano, il cambio Euro su Dollaro non facilita la disponibilità del biglietto verde con cui acquistare materie prime (fonte: IlSole24Ore.com).

Diversa l’efficacia dell’azione dell’istituto centrale europeo sui rendimenti oltre il breve termine.

Già da aprile un elemento di innovazione importante, rappresentato dalla decisione della Bce di interrompere gli acquisti dei titoli di Stato periferici per via dell’implementazione del piano di aiuti finanziari, avrebbe dovuto costituire un passo avanti nella normalizzazione della politica monetaria, oltre che facilitare le previsioni sull’interazione delle forze di acquisto e vendita dei bond. I tassi di rendimento di Grecia, Irlanda e Portogallo sulle scadenze decennali, invece, hanno preso il volo sopra livelli rispettivamente al 15%, 10% e 9,5%, denunciando il carattere effimero di questo tipo di intervento (c.d. veicolo di salvataggio) che non risolve i problemi di sostenibilità di lungo periodo, quando le prospettive di crescita debole si fondono con elevati valori di spesa pubblica e di interessi (sul punto: Liz Ann Sonders, vice presidente e strategist di Charles Schwab – fonte Morningstar.it).

E se i bilanci dei periferici continuano a destare preoccupazione, se la ripresa economica globale appare al di sotto delle attese (che già non erano entusiastiche), il rimedio solito rimane l’agognato Bund tedesco (fly to quality) il cui rendimento in calo, ultimamente, trascina al ribasso il tasso Irs. Dai valori sotto riportati del 09/05/2011 si desume agevolmente la differenza col fixing di un mese fa che, al giorno 8 aprile, sulle scadenze 20, 25 e 30 anni segnava rispettivamente 4,09%, 4,04% e 3,94%:

Ripresa economica ed inflazione, attese comunque in crescita, si mantengono tali da far considerare il trend del decennale tedesco ancora ribassista. Questo è il future sull’Euro-Bund al 9 maggio 2011 sul mercato dell’Eurex:

giugno 2011: 124,21 (era 120,4 un mese fa)

settembre 2011: 123,98 (era 119,53 un mese fa)

dicembre 2011: 123,18 (era 118,94 un mese fa).

In conclusione, le aspettative sull’Euribor si mantengono in crescita così come le aspettative sui tassi Irs, i cui valori sono dettati dai fondamentali economici più che dall’estemporaneità dei movimenti di fuga verso la qualità. Pertanto, coloro che sono interessati a richiedere un mutuo casa, e si interrogano sulla scelta tra il tasso variabile ed il tasso fisso alla luce delle variazioni al ribasso che da alcune settimane hanno interessato quest’ultimo, non dovrebbero modificare le loro attese di rialzo generalizzato.

(per le previsioni Euribor e Irs a giugno 2011 si legga http://www.questidenari.com/?p=4383)