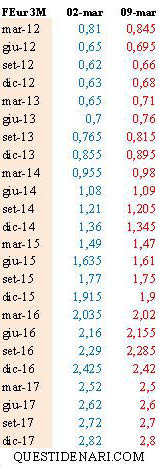

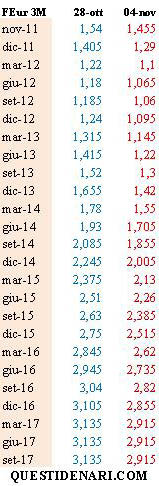

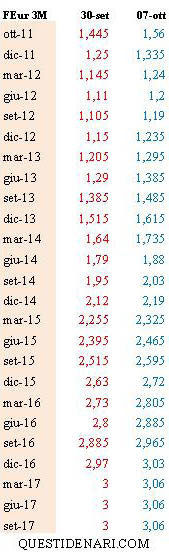

Il dato innovativo degli ultimi giorni riguarda l’andamento della curva tracciata dai fixing del tasso Euribor 3 mesi che, pur proseguendo in discesa, attenua la caduta e rafforza le previsioni di un tasso interbancario vicino ai minimi per la scadenza di settembre (0,68% in base ai derivati contrattati dagli operatori del Liffe in data 5 aprile 2012). Rimane confermato, invece, l’assottigliamento dello spread Euribor-Ois (a 41 punti base mercoledi scorso e in contrazione dello 0,95% da inizio anno).

Il dato innovativo degli ultimi giorni riguarda l’andamento della curva tracciata dai fixing del tasso Euribor 3 mesi che, pur proseguendo in discesa, attenua la caduta e rafforza le previsioni di un tasso interbancario vicino ai minimi per la scadenza di settembre (0,68% in base ai derivati contrattati dagli operatori del Liffe in data 5 aprile 2012). Rimane confermato, invece, l’assottigliamento dello spread Euribor-Ois (a 41 punti base mercoledi scorso e in contrazione dello 0,95% da inizio anno).

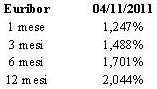

Il trend così delineato (che porta l’Euribor 3 mesi a quota 0,766%, la scadenza semestrale a 1,064% e quella a 1 mese a 0,414%) rivela non solo una discesa di minore entità sulle scadenze più brevi – fra l’altro, l’Eonia continua ad oscillare poco sopra il tasso sui depositi presso la Bce e si è fermato a 0,352% giovedi scorso – ma anche la presenza di una zona franca che isola il mercato interbancario dal resto dello scenario, con ogni probabilità riconducibile alla condizione di eccesso di liquidità.

E difatti nè il quadro macroeconomico grigio dell’Eurozona, nè il colore rosso dei listini azionari hanno influenzato significativamente nell’ultima settimana le previsioni sull’andamento futuro dell’Euribor 3 mesi, visto ancora in discesa a 0,71% per metà maggio.

La crescita economica, definita dal governatore Draghi come stabilizzata verso il basso con attese di moderata ripresa nel corso dell’anno, ha portato al mantenimento del tasso d’interesse base (1%) ma soprattutto ha ricordato ai protagonisti della scena politica ed economica europea che il problema non è rappresentato soltanto dalla Grecia.

Prima ancora del suggello in occasione della deludente asta dei Bonos, i dati annunciati da Madrid – rapporto deficit/Pil al 5,3% peggiore rispetto a quello concordato prima con la Commissione europea – avevano già indirizzato le idee di molti nella direzione di una risoluzione lunga e tortuosa della crisi nel vecchio continente.

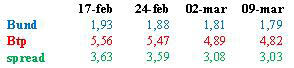

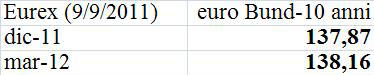

L’ovvia reazione dei mercati ha schiacciato il rendimento del titolo rifugio Bund decennale all’1,74% (05/04/2012) e risollevato quello dei governativi periferici, ivi compreso il nostro Btp (giovedi al 5,45%) che ha subìto una fase di aumento dello spread. Questa reazione, confermata pure dal rialzo nelle ultime sedute del future sul Bund (+0,6% giovedi sul mercato telematico Eurex in corrispondenza della scadenza di giugno), indica con chiarezza l’approssimarsi della fine dei benefici effetti delle aste Ltro a 36 mesi che avevano consentito alle banche di acquistare titoli pubblici e tenere bassi i rendimenti. L’attenzione, dunque, torna sulle urgenti riforme strutturali che coinvolgono diversi Paesi nell’area della moneta unica.

L’ovvia reazione dei mercati ha schiacciato il rendimento del titolo rifugio Bund decennale all’1,74% (05/04/2012) e risollevato quello dei governativi periferici, ivi compreso il nostro Btp (giovedi al 5,45%) che ha subìto una fase di aumento dello spread. Questa reazione, confermata pure dal rialzo nelle ultime sedute del future sul Bund (+0,6% giovedi sul mercato telematico Eurex in corrispondenza della scadenza di giugno), indica con chiarezza l’approssimarsi della fine dei benefici effetti delle aste Ltro a 36 mesi che avevano consentito alle banche di acquistare titoli pubblici e tenere bassi i rendimenti. L’attenzione, dunque, torna sulle urgenti riforme strutturali che coinvolgono diversi Paesi nell’area della moneta unica.

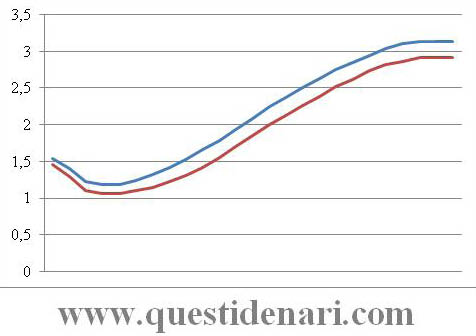

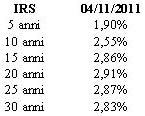

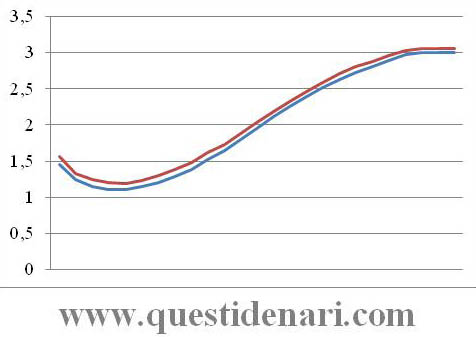

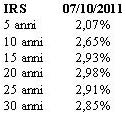

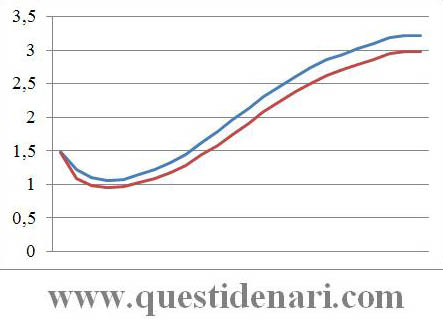

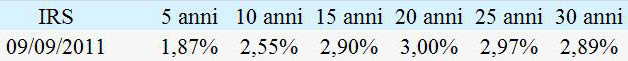

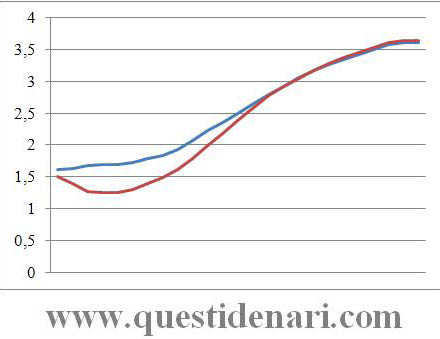

Se l’uso dei depositi presso la Bce si mantiene prossimo ai massimi (oltre 773 miliardi di euro in data 04/04/2012) ad indicare il bisogno di sicurezza sulle scadenze più brevi, è evidente che gli investitori internazionali continuano a diffidare degli asset più rischiosi e a privilegiare la qualità tedesca anche per le durate più lunghe: in analogia alle conclusioni del mese scorso rivelatesi corrette relativamente al tasso Irs che non avrebbe mantenuto un andamento di sola crescita, le stesse motivazioni, addirittura rafforzate, inducono a prevedere per le prossime settimane oscillazioni in prossimità dei minimi ultimi registrati (Irs 10 anni a quota 2,29% al 5 aprile) per il parametro preso a riferimento per i mutui a tasso fisso.

Se l’uso dei depositi presso la Bce si mantiene prossimo ai massimi (oltre 773 miliardi di euro in data 04/04/2012) ad indicare il bisogno di sicurezza sulle scadenze più brevi, è evidente che gli investitori internazionali continuano a diffidare degli asset più rischiosi e a privilegiare la qualità tedesca anche per le durate più lunghe: in analogia alle conclusioni del mese scorso rivelatesi corrette relativamente al tasso Irs che non avrebbe mantenuto un andamento di sola crescita, le stesse motivazioni, addirittura rafforzate, inducono a prevedere per le prossime settimane oscillazioni in prossimità dei minimi ultimi registrati (Irs 10 anni a quota 2,29% al 5 aprile) per il parametro preso a riferimento per i mutui a tasso fisso.

Gli altri valori, sempre al 5 aprile 2012, indicano quota 1,55% per l’Irs 5 anni, e quota 2,59%, 2,65%, 2,61% e 2,56% rispettivamente per le durate a 15, 20, 25 e 30 anni.

(per le previsioni Euribor della settimana prossima: “Previsioni Euribor 3 mesi del 13 aprile 2012“)

(per le previsioni Irs del mese prossimo: “Previsioni Euribor e Irs a maggio 2012“)