Le quotazioni dei derivati che incorporano le attese sui tassi di interesse, sia a breve che a medio-lungo termine, hanno preso la via del ribasso nella giornata di giovedi, dopo l’annuncio del taglio sul tasso dei depositi Bce allo 0,3% negativo e ancor prima che Mario Draghi comunicasse le ulteriori misure espansive nel corso della conferenza stampa. L’aumento della penalità per gli istituti che depositano fondi, effettivo dal 9 dicembre, velocizzerà la circolazione delle riserve bancarie.

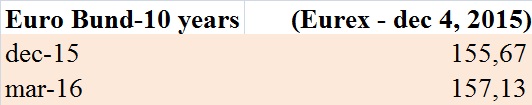

I ribassi dei futures sono quindi proseguiti, sia sul Liffe che sul telematico Eurex, quando gli operatori sono venuti a conoscenza dell’estensione temporale del programma Quantitative Easing fino a marzo 2017 e del reinvestimento della liquidità riveniente a scadenza dai titoli oggetto del programma (allo scopo di favorire la liquidità sul modello di comportamento Fed).

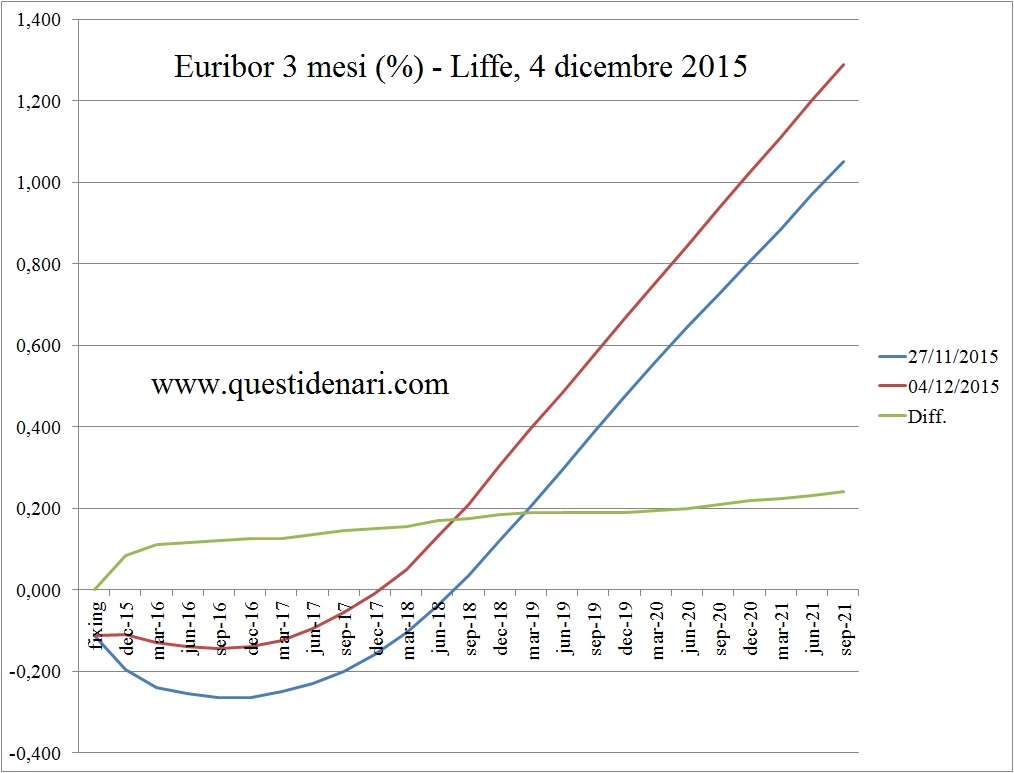

Tra le rimanenti misure annunciate, decise dal direttivo a larga maggioranza, non compare il potenziamento degli acquisti mensili, rimasti a quota 60 miliardi di euro: probabilmente questa lacuna in particolare, nel giorno successivo a quello in cui Eurostat aveva diffuso la stima preliminare di un tasso di inflazione in discesa sulla componente core, non è stata gradita dai mercati incluso quello di Londra, dove i tassi attesi a fine seduta sono stati rialzati fino all’eccezionale misura di sedici centesimi sulle scadenze di breve periodo.

Tra le rimanenti misure annunciate, decise dal direttivo a larga maggioranza, non compare il potenziamento degli acquisti mensili, rimasti a quota 60 miliardi di euro: probabilmente questa lacuna in particolare, nel giorno successivo a quello in cui Eurostat aveva diffuso la stima preliminare di un tasso di inflazione in discesa sulla componente core, non è stata gradita dai mercati incluso quello di Londra, dove i tassi attesi a fine seduta sono stati rialzati fino all’eccezionale misura di sedici centesimi sulle scadenze di breve periodo.

Se da un lato è comprensibile l’atteggiamento della Banca centrale, attenta a governare la politica monetaria prima della manovra Usa senza dare fondo a tutto il potenziale di fuoco di cui dispone e perciò intenzionata a produrre effetti più miti e graduali di quelli che i mercati davano per scontati già da molti giorni, dall’altro risulta ardua l’interpretazione dei movimenti per i tassi di interesse previsti quando le evidenze della curva mostrano l’andamento dell’Euribor 3 mesi molto appiattito sui minimi recenti per l’intero 2016 e ben al di sopra dell’attuale (ma tra pochi giorni abbattuto) limite di quota -0,2%. In altri termini, le congetture degli operatori di Londra sembrano passate da una fase di ottimismo troppo alto sulla prontezza e veemenza dell’azione Bce ad un momento di distacco emotivo: Euribor 3 mesi al minimo di -0,145 a settembre 2016, poco più di tre centesimi sotto il fixing.

Il 4 dicembre 2015, mentre il panel di banche interpellate fissa l’Euribor 3 mesi a -0,113%, invariato a sette giorni ma in netto rialzo sulle ultime quotazioni nonostante l’eccesso di liquidità nel sistema sia cresciuto per oltre trenta miliardi di euro nel corso della settimana, gli operatori del Liffe stimano un calo molto lieve a -0,13% per marzo dell’anno prossimo.

Ultimi valori negativi per l’Euribor 3 mesi a fine 2017, sul tratto di curva che venerdi non riceve pressioni dal Markit Eurozone PMI di novembre sulle vendite al dettaglio in contrazione per la prima volta negli ultimi sette mesi.

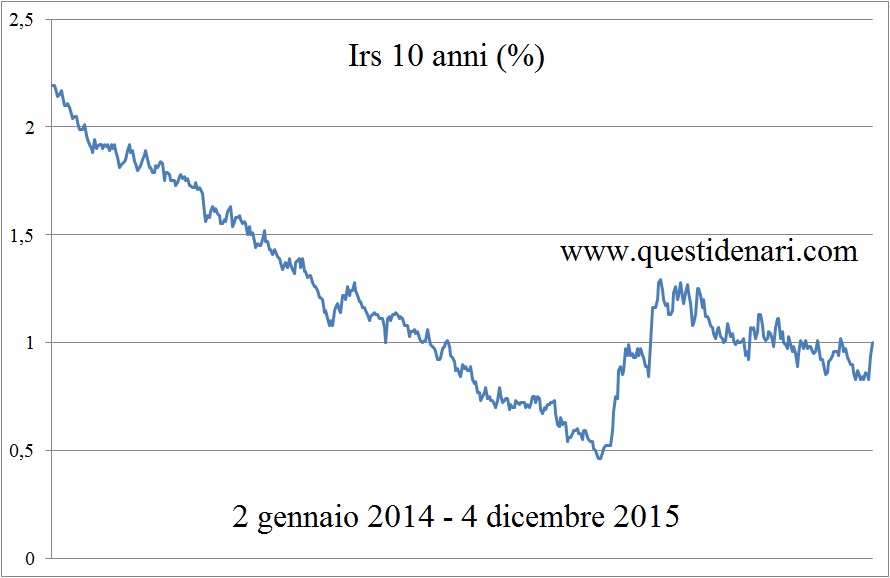

Non cambia il senso dell’analisi sul mercato secondario, dove giovedi sia il Bund che il Btp decennale hanno guadagnato in termini di rendimento attorno ai 20 punti base spingendo il tasso Eurirs dallo 0,83% allo 0,94%.

Difatti nelle ultime tre settimane l’attenzione degli operatori si è focalizzata quasi esclusivamente sull’operatività attesa della Banca centrale europea: dato per certo il relativo intervento, le scelte di investimento hanno rispecchiato la stima dell’intensità espansiva.

Se nella seconda metà del mese scorso da un lato l’inflazione core negli Usa saliva all’1,9% a ottobre in prossimità del valore considerato ideale senza scuotere i rendimenti dei Treasury, dall’altro si assisteva all’abbassamento del rendimento del governativo tedesco, al mantenimento dello spread italiano (Btp apprezzato per via del tasso più elevato e della contestuale “copertura” Bce che ne contiene il rischio) e alla discesa dell’Irs 10y crollato a 0,83% il 20 novembre.

L’allargamento del differenziale tra titolo nordamericano e tedesco, considerato con successo nell’ipotesi rischiosa delle ultime previsioni, va inserito nell’ottica di brevissimo termine dato che alla lunga l’appeal indiscusso del governativo a stelle e strisce ed il tasso più alto finiranno per attirare i consensi e “obbligheranno” il benchmark europeo a proporre ritorni più allettanti.

A fine novembre, ad eccezione di un rialzo giornaliero nell’ordine dei 5 pb per il rendimento del Bund e per l’Irs 10Y quando il dato flash Pmi composito di novembre aveva segnalato il record di crescita e creazione posti di lavoro nell’eurozona negli ultimi quattro anni e mezzo, i tassi degli obbligazionari nell’Eurozona marcavano un calo generalizzato nell’arco settimanale, ancor più significativo se valutato nell’ottica della correlazione col governativo nordamericano rimasto piatto nei giorni precedenti la chiusura dei mercati Usa.

Venerdi 4 dicembre il mercato obbligazionario prosegue a correggere la rotta sull’ondata emotiva del giorno prima e fa salire ancora i rendimenti per Bund e Btp; l’Irs 10 anni arriva a quota 1%. Invece i governativi Usa continuano a ricevere apprezzamento, pur alla luce dei posti di lavoro creati a novembre che costituivano forse l’ultimo e decisivo indicatore da valutare ai fini della scelta restrittiva di metà mese.

Venerdi 4 dicembre il mercato obbligazionario prosegue a correggere la rotta sull’ondata emotiva del giorno prima e fa salire ancora i rendimenti per Bund e Btp; l’Irs 10 anni arriva a quota 1%. Invece i governativi Usa continuano a ricevere apprezzamento, pur alla luce dei posti di lavoro creati a novembre che costituivano forse l’ultimo e decisivo indicatore da valutare ai fini della scelta restrittiva di metà mese.

Col prezzo del petrolio in calo per il mantenimento della produzione Opec, e con gli interrogativi sugli effetti immediati per i titoli pubblici europei che potranno derivare dall’orientamento monetario della Fed, secondo molti osservatori non propriamente restrittivo ma piuttosto indicativo dell’apertura di una nuova fase scevra dal concetto di denaro facile, l’Irs 10 anni è visto in discesa allo 0,68% per fine dicembre e allo 0,64% a fine gennaio secondo una rappresentazione che, in luogo delle banche centrali, rimette al centro dell’attenzione lo scenario economico globale incrinato dall’area europea e da quella emergente.

Pertanto la risalita dei tassi nelle ultime sedute è considerata evento eccezionale, superabile nelle prossime settimane dall’avversione al rischio degli investitori e dal supporto agli acquisti della Bce la cui azione potrà essere ulteriormente rafforzata già dai primi mesi dell’anno nuovo.

(per le attese della settimana prossima sui tassi variabili di mutui e obbligazioni: “Previsioni Euribor dell’11 dicembre 2015”)

(per le prossime attese sui tassi fissi di mutui e obbligazioni: “Previsioni Irs del 30 dicembre 2015”)