Il modello matematico esposto (http://www.questidenari.com/?tag=leva-finanziaria), per quanto complesso, ancora non può considerarsi pienamente rappresentativo della realtà per più di un motivo.

L’aliquota fiscale, così come riportata, semplifica le diverse tipologie d’imposta riassunte sinteticamente nella costante “t”.

Ulteriore semplificazione è il computo di alcuni costi considerati sempre fissi, e di altri costi trattati sempre come variabili.

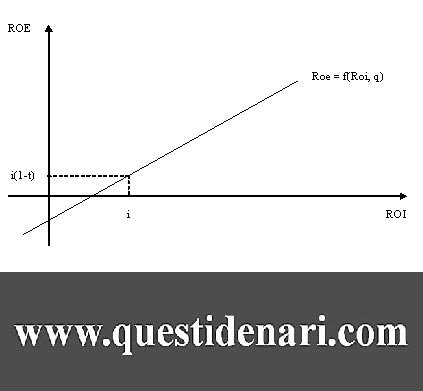

Altro ancora potrebbe aggiungersi, ma a conclusione del tema sulla Leva Finanziaria mi preme sottolineare la fondatezza, e soprattutto la rilevanza pratica, di un’affermazione espressa da un docente in risposta alla richiesta di chiarimento di un suo allievo, quando quest’ultimo – durante un corso di formazione professionale – parlò di convenienza ad aumentare il debito al verificarsi della condizione di economicità (Roi > i).

Lo studio della teoria, per quanto proficuo, non deve fuorviare. Nella realtà operativa non ha senso parlare di convenienza in modo restrittivo, ma piuttosto di necessità a variare l’ammontare o le caratteristiche del debito: il riferimento è quello già descritto dell’impresa che non dispone in autonomia dei capitali sufficienti a finanziare l’attività. Oppure si potrebbe citare l’esempio dell’azienda che intende ristrutturare il proprio debito rimodellandone le scadenze.

L’analisi di fattibilità dell’operazione, in ogni caso, passa per un modello la cui utilità è più concettuale che pratico-operativa. In altri termini, un qualsiasi impianto teorico non sostituisce l’autonomia decisionale, né può assumere rilevanza estrema la costruzione di uno schema che rappresenti l’azienda nella maniera più fedele possibile, dato che la quantità di variabili in gioco e la relativa difficoltà di stima corretta è senza dubbio molto alta. E’ importante, piuttosto, creare un bilancio previsionale che consenta agli amministratori di orientarsi per linee di massima alla ricerca dei valori di equilibrio secondo la loro idea di azienda.

Quando si tratta la finanza aziendale, non a caso, si parla di “indicatori” la cui valenza descrittiva non va intesa in maniera rigida ed inequivocabile, per quanto rispondano a leggi deterministiche; e cioè, lo studio della disciplina comporta l’elaborazione di costruzioni matematiche derivate dalla contabilità che nel complesso, e più adeguatamente possibile, siano atte ad indicare – appunto – la direzione da seguire per la sana gestione d’impresa. Se poi la “strada” sarà esattamente pianeggiante o fatta di dossi, se sarà rettilinea o piena di curve, questo potrà essere appurato solo col tempo, quando si renderà opportuno intervenire con un cambiamento di rotta.

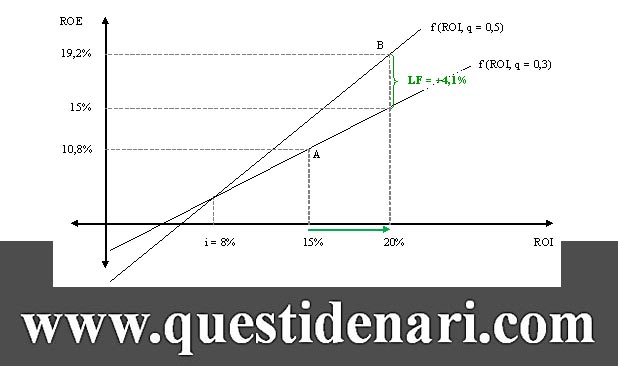

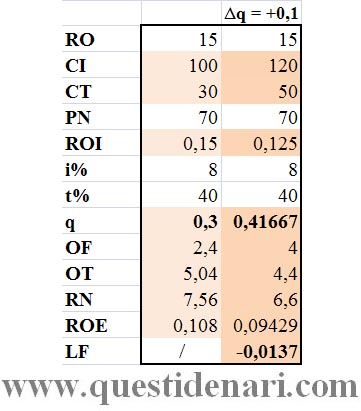

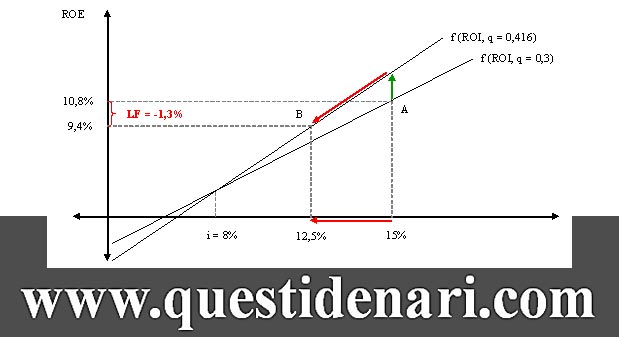

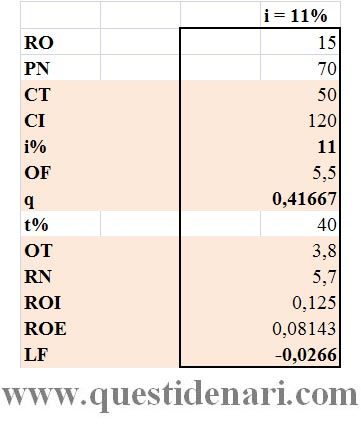

Pertanto, la decisione del management di fare ricorso alla leva finanziaria verrà assunta anche quando il ritorno sui capitali investiti sarà “pericolosamente” vicino al tasso passivo sugli interessi da corrispondere alle banche, nella consapevolezza che una tale azione di governo dovrà essere condotta in parallelo ad un’opera di abbattimento dei costi operativi, alla scelta delle migliori condizioni di costo, e al monitoraggio costante dell’evoluzione dei principali indicatori. Se il bilancio pro-forma indicherà una remunerazione della proprietà soddisfacente, o perlomeno in linea con le attese, allora si procederà con l’operazione di finanziamento; altrimenti si dovrà andare avanti per tentativi modificando le variabili alla base del modello sulla scorta delle indicazioni ottenute prima, nella consapevolezza che la teoria indica la strada giusta ma non è in grado di rappresentarci fedelmente le caratteristiche del tracciato da percorrere. Anche questo, a ben vedere, rientra nella logica dell’intrapresa.