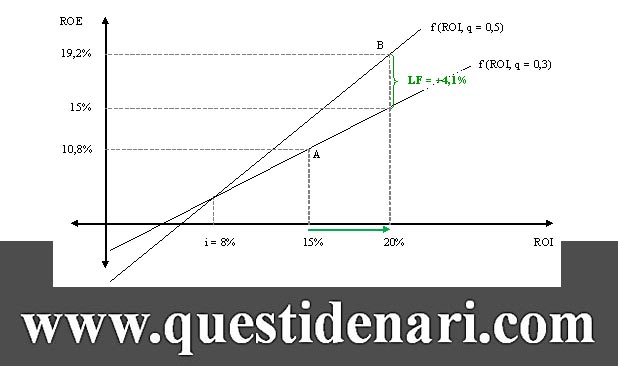

L’impianto teorico finora costruito (http://www.questidenari.com/?p=1544) è sintetizzabile nel grafico seguente che riprende i numeri delle Tavv. 4 e 5 ed evidenzia il passaggio dalla situazione iniziale (A), dato un certo livello di ROI, di ROE e di grado d’indebitamento, a quella finale (B) in cui si sono manifestati una modificazione della struttura industriale (aumento del reddito operativo e quindi del ROI) e, congiuntamente, una modificazione della struttura finanziaria (aumento del debito e quindi di q):

Tav. 7

Come ho già affermato, la Leva Finanziaria realizza la maggiorazione del ROE per una differenza pari al 4,1% circa.

Nella realtà, le cose sono senza dubbio più complicate. Una delle ipotesi alla base del modello, ad esempio, era costituita dall’invarianza del capitale investito all’aumentare del debito: un ampliamento del capitale di terzi, di conseguenza, si traduceva in una diminuzione del patrimonio netto per ugual valore, e segno contrario. Ma sappiamo che, normalmente, il ricorso alle banche non si traduce in un abbattimento dei mezzi propri; anzi, semmai, la banca assicura il proprio apporto solo a seguito di una più insistita partecipazione monetaria al rischio d’impresa da parte della proprietà.

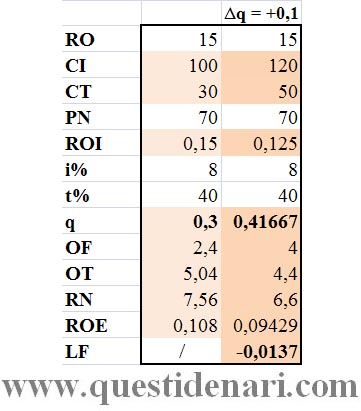

Se allora ipotizziamo che l’incremento del debito si traduca (almeno) in un pari incremento del capitale investito (∆CT = ∆CI. Esempio: il mutuo è impiegato per l’acquisto di un immobile), dovremo considerare che si determina un aumento del quoziente d’indebitamento (q), tuttavia inferiore a quello registrato in caso di invarianza del capitale complessivo, ed una diminuzione del ROI, sempre per via dell’aumentato capitale investito al denominatore dell’indicatore di redditività:

Tav. 8

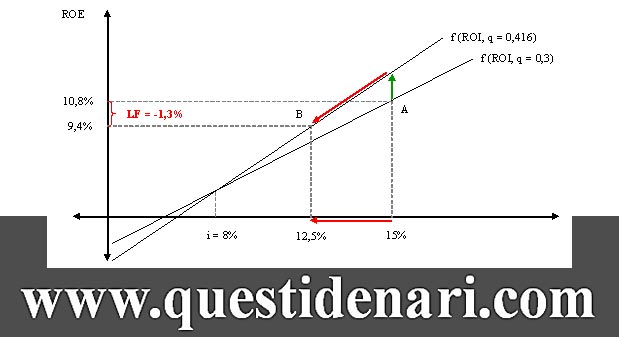

L’effetto leva che ne scaturisce è negativo (LF = -1,3% contro il +2,4% di Tav. 4 quando il capitale investito era costante) perché l’impresa ha proceduto col “passo del gambero”, uno avanti e due indietro:

Tav. 9

Non solo: nell’analisi condotta, si è sempre ipotizzato che il tasso d’interesse da applicare sul finanziamento bancario fosse costante, ovvero indipendente da fattori endogeni (come il rischio specifico aziendale collegato agli equilibri finanziario, patrimoniale ed economico) o esogeni (la variabilità dei tassi di mercato). Quando, invece, l’analisi del rating aziendale conduce le banche ad applicare spread mutevoli (per giunta collegati pure al rischio sistematico) che riflettono il grado di affidabilità dell’azienda a cui erogare le somme richieste – pensate ai due diversi livelli di ricarico applicati con riferimento alla stessa impresa, allo stesso tasso base e allo stesso contratto di mutuo che si compone di due parti distinte nel tempo: prefinanziamento e piano di ammortamento. O quando, ancora, l’evoluzione del sistema economico, e le connesse previsioni degli operatori dei mercati regolamentati e non, portano a modificare nel tempo gli interessi passivi corrisposti dalle aziende che hanno ottenuto finanziamenti a tasso variabile.

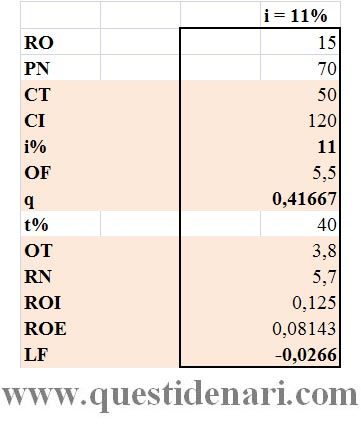

Tav. 10

Il problema della variabilità dei tassi è riassunto nella Tav. 10 che, partendo sempre dalle cifre di Tav. 4, poi cambiate nella consueta misura per il debito (CT), il quoziente d’indebitamento (q) ed il capitale investito (CI), riporta i valori degli indicatori per un tasso d’interesse (i) elevato dall’8% all’11% al fine di renderli confrontabili con quelli di Tav. 8.

In termini di risultanze grafiche di Tav. 11, l’aumento del tasso realizza lo spostamento verso destra del punto (di ascissa i = 8%) corrispondente al centro del fascio di rette che rappresentano la generica funzione ROE = f (ROI, q, i = 8%). Si assiste così ad una traslazione della retta f2 costruita per q = 0,416 dato che il coefficiente angolare della formula [2] è immutato (debiti ed imposizione fiscale costanti), mentre l’intercetta è divenuta maggiormente negativa per via della variabile “i”.

Nell’ultima retta f3, in conseguenza del parallelismo, ogni livello di ROI si associa ad un minor livello di ROE, a parità di indebitamento che, come descritto, è passato dall’iniziale q = 0,3 nella f1 a q = 0,416. Il risultato che ne scaturisce è un più accentuato effetto leva negativo (LF passa da -1,3% a -2,6%), a significare una maggiore diminuzione della remunerazione della proprietà causata dall’aumento del tasso d’interesse passivo, a parità di condizioni.

Tav. 11

In conclusione, ora è lampante che la costruzione del modello “teorico” di base non teneva conto della dinamica evolutiva gestionale né del contesto nel quale la realtà imprenditoriale si trovava immersa.

La risultante di tutte le forze descritte, ovvero il ROE ultimo rilevato, assume valori che dipendono dalle variabili del sistema specifico su cui si sta ragionando, come il livello di ROI (più o meno alto, e più o meno vicino al tasso di interesse passivo) ed il livello d’indebitamento (più o meno forte).

(continua http://www.questidenari.com/?p=1785)