(continua da “Conto corrente e libretti di risparmio: imposta di bollo secondo il D.M. 24 maggio 2012 e tassazione delle rendite”)

La circolare n. 48/E dell’Agenzia delle Entrate datata 21/12/2012 riprende in esame l’art. 13, commi 2-bis e 2-ter, della Tariffa, parte prima, allegata al DPR 26 ottobre 1972, n. 642.

Oltre all’esenzione dell’imposta di bollo per i “conti di base” destinati a fasce di consumatori socialmente svantaggiate con ISEE inferiore ad euro 7.500 (“Conto corrente di base ordinario e per fasce svantaggiate. Indicatore ISC”), la circolare rammenta l’applicazione del tributo in relazione al periodo rendicontato, come da evidenze dell’estratto conto, in ogni caso non inferiore all’importo minimo di 1 euro.

Posto che per “giacenza media” si intende la media dei saldi contabili giornalieri di ciascun rapporto nel periodo oggetto di rendicontazione, la circolare precisa che la verifica della giacenza complessiva del cliente deve essere effettuata in occasione di ogni estratto o rendiconto, in riferimento al periodo rendicontato, e che l’imposta va applicata a tutti i rapporti intrattenuti dal cliente se la stessa giacenza complessiva dei conti e dei libretti intestati al medesimo soggetto risulta superiore a 5.000 euro. Nella valutazione devono essere inclusi pure i libretti di risparmio al portatore, considerato che “in tal caso, ai fini del cumulo, occorre porre rilievo al soggetto che viene censito al momento dell’emissione del libretto ovvero al soggetto successivamente censito dall’intermediario quale portatore del libretto”.

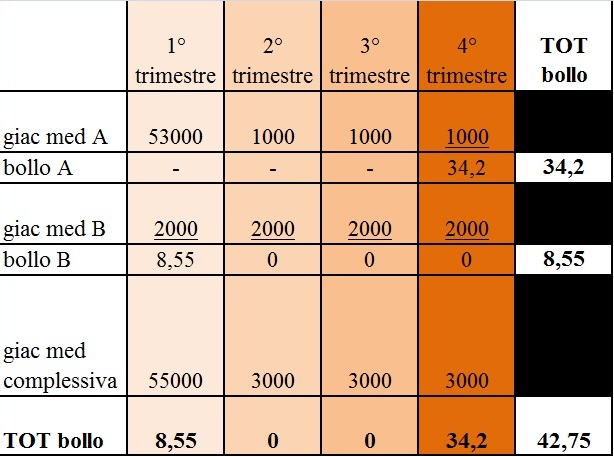

Se presso la medesima banca vengono intrattenuti diversi rapporti di conto corrente o libretto di risparmio da parte del medesimo cliente, ai fini della valutazione per l’eventuale esenzione di un rapporto, vanno sommate le giacenze medie di ciascun conto o libretto in relazione allo stesso periodo temporale anche se risulta diversa la periodicità di rendicontazione dei rapporti. Torna utile l’esempio n. 5, in cui il cliente persona fisica è intestatario presso la medesima banca di due rapporti di conto corrente (A con valore medio di giacenza pari ad euro 53.000 nel 1° trimestre e ad euro 1.000 nel resto dell’anno; B con valore medio di giacenza pari ad euro 2.000 per tutto l’anno), dove la rendicontazione (indicata dalla sottolineatura) di A avviene con periodicità annuale e la rendicontazione (indicata dalla sottolineatura) di B avviene con periodicità trimestrale.

Come si nota dalla tabella, il c/c A fa pagare il bollo pieno a fine anno mentre il c/c B, che fa pagare trimestralmente all’invio della rendicontazione in ragione della frazione di anno, è esente da imposta per il 2°, 3° e 4° trimestre per via della giacenza media complessiva inferiore (nei rispettivi periodi) alla soglia di 5.000 euro.

Come si nota dalla tabella, il c/c A fa pagare il bollo pieno a fine anno mentre il c/c B, che fa pagare trimestralmente all’invio della rendicontazione in ragione della frazione di anno, è esente da imposta per il 2°, 3° e 4° trimestre per via della giacenza media complessiva inferiore (nei rispettivi periodi) alla soglia di 5.000 euro.

In ordine all’imposta di bollo applicabile alle comunicazioni periodiche inviate alla clientela relative a prodotti finanziari valorizzati al termine del periodo rendicontato, la circolare sottolinea che le stesse comunicazioni si presumono inviate anche se il gestore non è tenuto alla redazione e all’invio, in relazione ai prodotti finanziari detenuti dalla clientela, e che in tal caso l’imposta va applicata al 31 dicembre di ciascun anno e, comunque, al termine del rapporto intrattenuto con il cliente. A titolo esemplificativo, pertanto, sono assoggettate all’imposta di bollo le comunicazioni relative a deposito titoli, a quote di fondi comuni d’investimento e Sicav, a strumenti finanziari derivati (per i quali eventuali valori negativi non hanno rilevanza ai fini del calcolo dell’imposta).

La circolare del 21 dicembre 2012 indica che in presenza di rendicontazioni periodiche, ovvero di rapporti che iniziano o terminano nel corso dell’anno, l’imposta deve essere rapportata ai giorni del periodo rendicontato.

Tale disposizione è da intendersi valida anche in merito all’applicazione della soglia minima (euro 34,20) e massima d’imposta (euro 1.200 per il 2012) in considerazione dell’ammontare complessivo dei prodotti detenuti presso la stessa banca. Pertanto (es.) se dall’applicazione dell’aliquota proporzionale dovesse scaturire un pagamento inferiore ad euro 17,10 (ovvero inferiore alla metà del minimo previsto), l’imposta dovuta sarà pari in ogni caso a detto importo per un periodo di rendicontazione di durata sei mesi. Inoltre, in caso di estinzione del rapporto in corso d’anno la verifica delle soglie minime e massime deve essere effettuata al momento della cessazione del rapporto e, “in caso di più rapporti, la verifica deve essere effettuata alla data di cessazione dell’ultimo rapporto in corso d’anno e le soglie minime e massime devono essere ragguagliate ai giorni dell’anno in cui il cliente ha intrattenuto rapporti con l’intermediario, considerando una volta sola i giorni compresi in periodi contemporanei”.

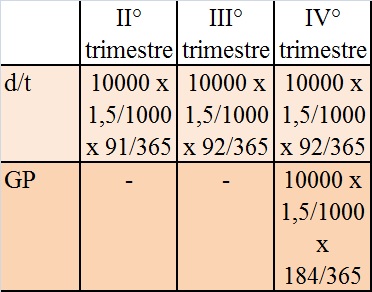

Esempio n. 13: presso lo stesso intermediario il cliente intrattiene nel 2013 un contratto di deposito titoli (d/t: decorrenza 1° aprile 2013, valore pari ad euro 10.000 e rendicontazione trimestrale) ed un contratto di gestione patrimoniale (GP: decorrenza 1° luglio 2013, valore pari ad euro 10.000 e rendicontazione annuale).

Come si nota, l’applicazione del tributo in funzione del numero dei giorni (91, 92 e 92 per il d/t rispettivamente al 30 giugno, al 30 settembre e al 31 dicembre; 184 per la GP al 31 dicembre) determina il computo dell’imposta proporzionale nell’anno per euro 3,70 + 3,80 + 3,80 + 7,60 = 18,90. Tuttavia, l’imposta minima annuale rapportata ai 91 + 92 + 92 = 275 giorni dell’anno, pari ad euro 25,77 derivante dal prodotto tra l’imposta minima 34,20 ed il rapporto 275/365, comporta l’applicazione dell’imposta residuale per l’anno 2013 pari ad euro 6,87 (differenza tra 25,77 e 18,90).

Come si nota, l’applicazione del tributo in funzione del numero dei giorni (91, 92 e 92 per il d/t rispettivamente al 30 giugno, al 30 settembre e al 31 dicembre; 184 per la GP al 31 dicembre) determina il computo dell’imposta proporzionale nell’anno per euro 3,70 + 3,80 + 3,80 + 7,60 = 18,90. Tuttavia, l’imposta minima annuale rapportata ai 91 + 92 + 92 = 275 giorni dell’anno, pari ad euro 25,77 derivante dal prodotto tra l’imposta minima 34,20 ed il rapporto 275/365, comporta l’applicazione dell’imposta residuale per l’anno 2013 pari ad euro 6,87 (differenza tra 25,77 e 18,90).

Risulta di particolare interesse la puntualizzazione delle Entrate secondo cui qualora “non vi siano evidenze di prodotti finanziari ma il rapporto intrattenuto dal cliente risulti comunque movimentato nel periodo rendicontato, l’imposta deve essere applicata nella misura minima prevista pari ad euro 34,20, rapportata al periodo rendicontato”; la stessa precisazione integra la successiva che stabilisce, in caso di rendicontazioni di estinzione, analoga imposizione fiscale rapportata ai giorni di durata per prodotti che presentino valore pari a zero al termine del periodo rendicontato in cui hanno avuto luogo movimentazioni.

La circolare, infine, si sofferma sull’obbligo dell’ente gestore relativo alla determinazione dell’imposta dovuta al 31 dicembre di ogni anno per le polizze assicurative che viene applicata, per ciascun anno unitamente all’imposta dell’ultimo anno o frazione di anno, al momento del rimborso o del riscatto.

Per i buoni fruttiferi postali, invece, la determinazione dell’imposta va effettuata “sulla base della situazione in essere al termine dell’anno, senza tener conto dei buoni rimborsati in corso d’anno. Per i buoni che risultano in essere al 31 dicembre, inoltre, l’imposta deve essere calcolata senza effettuare il ragguaglio al periodo di durata del titolo nel corso dell’anno. Tale regola interessa sia il calcolo dell’imposta proporzionale che le soglie minime e massime di imposta previste dalla norma”. Pertanto, all’atto del rimborso nel corso dell’anno, va considerata esclusivamente la “misura del tributo memorizzata negli anni precedenti a quello del rimborso”.

Nel caso in cui il cliente detenga diversi prodotti finanziari per i quali l’imposta deve essere applicata al momento del rimborso o della scadenza, occorre imputare l’imposta determinata al termine dell’anno pro quota a ciascun prodotto, sia quando l’imposta è calcolata in misura proporzionale sia quando trovano applicazione le soglie minime e massime.

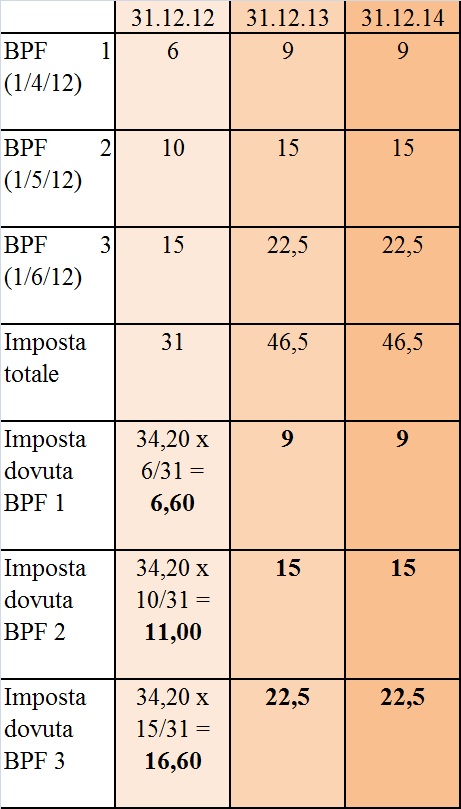

Esempio n. 16: il contribuente è titolare di tre buoni postali (BPF 1, BPF 2 e BPF 3) a durata tre anni, di valore nominale pari a 6mila, 10mila e 15mila euro e rispettivamente sottoscritti il 1° aprile 2012, il 1° maggio 2012 ed il 1° giugno 2012.

Esempio n. 16: il contribuente è titolare di tre buoni postali (BPF 1, BPF 2 e BPF 3) a durata tre anni, di valore nominale pari a 6mila, 10mila e 15mila euro e rispettivamente sottoscritti il 1° aprile 2012, il 1° maggio 2012 ed il 1° giugno 2012.

L’applicazione dell’aliquota 0,1% (anno 2012) e 0,15% (anni 2013 e 2014) ai rispettivi valori nominali determina i valori in euro del bollo indicati in tabella dai quali si osserva che, laddove l’imposta complessiva annua è inferiore alla soglia minima (ovvero al 31.12.12), il pagamento del bollo di euro 34,20 avviene in proporzione al peso della singola imposta sull’onere totale annuo.

Ulteriori approfondimenti dalla fonte dell’Agenzia delle Entrate (download in formato pdf).

(per l’imposta di bollo massima applicabile nel 2013 a prodotti finanziari dei quali siano titolari soggetti diversi dalle persone fisiche: “Circolare n. 12/E del 3 maggio 2013: limite massimo dell’imposta di bollo per i prodotti finanziari“)