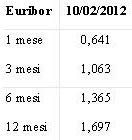

A poche ore dall’attesa asta straordinaria (LTRO a 36 mesi) di mercoledi prossimo, in previsione della quale le banche europee hanno cercato di conservare il maggior numero di collaterali disponibili, l’Euribor 3 mesi ha proseguito a diminuire arrivando al limite col tasso Bce (fixing 1,006% del 24/02/2012).

A poche ore dall’attesa asta straordinaria (LTRO a 36 mesi) di mercoledi prossimo, in previsione della quale le banche europee hanno cercato di conservare il maggior numero di collaterali disponibili, l’Euribor 3 mesi ha proseguito a diminuire arrivando al limite col tasso Bce (fixing 1,006% del 24/02/2012).

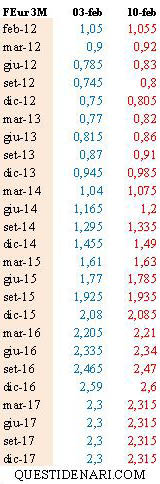

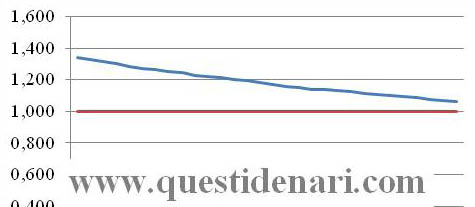

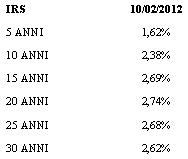

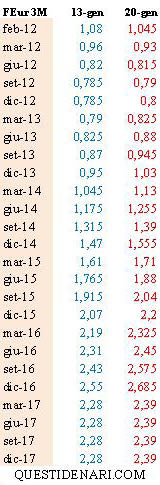

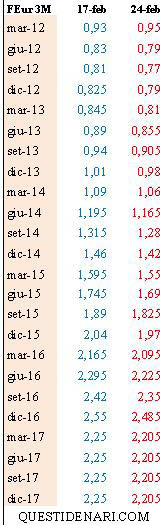

Per confermare se le previsioni degli operatori sul Liffe – che ieri hanno corretto al ribasso tutte le scadenze fino al 2017 e valutato una stabile discesa del tasso interbancario sotto lo 0,8% per metà anno – sono compatibili con l’attuale tasso di riferimento senza che vengano effettuate ulteriori manovre di politica monetaria, sarà necessario osservare gli effetti sulla circolazione di denaro nei circuiti bancari conseguenti proprio all’asta di fine mese, in occasione della quale dovrebbero attingere liquidità al tasso fisso dell’1% soprattutto le banche italiane. Un indicatore come lo spread Euribor-Ois, che segnala l’attitudine delle banche a concedersi prestiti reciprocamente, alcuni giorni fa ha confermato la tendenza alla normalizzazione raggiungendo il minimo di 68 punti base negli ultimi 5 mesi.

Col tasso Eonia stabile allo 0,364% giovedi scorso, giorno in cui sono stati registrati depositi overnight presso l’istituto centrale pari a 475,856 miliardi di euro (trend in salita dall’inizio dell’ultimo periodo di mantenimento della riserva obbligatoria), le previsioni Euribor 3 mesi del 24 febbraio implicite nei futures non evidenziano cambiamenti di rilievo fino al termine del 2014 rispetto ai valori della settimana prima, ma sono tutte in diminuzione. E’ impossibile, infatti, ipotizzare bruschi rialzi poco dopo il raggiungimento dell’accordo dell’Eurogruppo sul pacchetto di aiuti alla Grecia per 130 miliardi, l’approvazione dello swap sui bond e la comunicazione delle proiezioni negative sulla crescita dell’Unione europea (contrazione dello 0,3% e segno meno per quasi la metà degli Stati sovrani).

(per le previsioni sul Liffe della settimana prossima si legga “Previsioni Euribor 3 mesi del 2 marzo 2012”)