Non solo i più attenti, ma forse anche i distratti della finanza, si saranno accorti che la situazione economica e monetaria delle ultime settimane appare piuttosto contrastata, per non dire caotica.

La ripresa dell’economia europea, ma anche nord-americana con la Fed che acquista Treasure Bond contribuendo ad abbassarne i rendimenti, stenta più delle attese ed alimenta le paure della doppia recessione. Eppure gli acquisti di titoli azionari procedono a far salire l’indice MSCI della regione calcolato in euro, giunto quasi a +3,8% a settembre.

Così come continuano gli acquisti dei titoli di Stato nel vecchio continente, a denotare la crescita dell’avversione al rischio da parte degli operatori che massicciamente confermano le preferenze per i Bund tedeschi, senza però disdegnare i Paesi periferici. Sui quali PIIGS, tuttavia, si sono addensate ulteriori nuvole ai primi giorni d’autunno. Sempre gli operatori, almeno, avrebbero imparato a distinguere nettamente tra il rischio emittente di Italia e Spagna, da un lato, e Grecia, Portogallo e Irlanda dall’altro (fonte it.reuters.com).

Le aste Btp (http://www.questidenari.com/?tag=btp), difatti, raccolgono consensi diffusi, per quanto il premio di rischio richiesto si faccia sempre più alto e nel periodo tra inizio agosto e fine settembre il differenziale di rendimento coi Bund sulla scadenza decennale sia cresciuto di 45 basis points. Al riguardo, il gestore Pioneer tranquillizza tutti i detentori di debito governativo tricolore soffermandosi su quattro fattori: il giudizio stabile delle agenzie governative, il risparmio privato, la capacità del governo di collocare il debito e l’inesistenza di una bolla immobiliare (fonte Morningstar.it).

Qualche legittimo dubbio, però, potrebbe sorgere dalla valutazione dei prezzi dei contratti derivati Credit Default Swap a tutela del rischio insolvenza dell’Italia: in costante ascesa da inizio agosto, i CDS segnalano un debito sovrano molto alto rispetto al Prodotto Interno Lordo, piuttosto che preoccupazioni per il rapporto Deficit/PIL (fonte: Il Riformista del 29 settembre 2010).

La spiegazione della mole importante di acquisti sui mercati azionari ed obbligazionari, secondo il pensiero dominante fra gli economisti, andrebbe cercata nell’attuale condizione di liquidità eccessiva che circola tra le banche e che gonfia le quotazioni finanziarie senza riscontro in termini reali (fonte: IlSole24Ore.com).

L’uso dell’indice accusatore, puntato principalmente contro Trichet e la sua politica monetaria che ha lasciato invariati i tassi anche ad ottobre (costo del denaro all’1% dal maggio 2009, tasso marginale sulle operazioni di rifinanziamento all’1,75% e tasso sui depositi presso l’istituto centrale allo 0,25%), non risolve tuttavia la questione di fondo delle misure monetarie adottate di concerto con i responsabili delle politiche fiscali. Perché se l’obiettivo primo della Bce è rappresentato dal contenimento dell’inflazione, cosa che sta riuscendo, questo non autorizza i vertici dell’Eurotower a manovrare sui tassi in maniera incoscientemente rialzista col rischio di far esplodere i bilanci pubblici.

Le ultime parole di Trichet a margine della conferenza del 7 ottobre rafforzano il fronte di coloro che prospettano un allungamento dei tempi di completamento della exit strategy, iniziata a fine luglio e a tutt’oggi priva di una scadenza certa: pur ribadendo la politica di ritiro delle misure di sostegno al credito, il presidente ha confermato la necessità di fornire liquidità al sistema finanziario attraverso le operazioni non convenzionali.

In compenso, a dare una piccola scossa ai tassi Euribor hanno pensato le banche quando al 30 settembre, contestualmente alla restituzione di 225 miliardi di euro alla Bce, hanno rinnovato le scadenze P/T chiedendo in prestito fondi per soli 133 miliardi. La richiesta, inferiore alle attese, è stata giudicata positivamente nel senso dell’evoluzione verso la normalità dei mercati interbancari, per quanto non sarebbe proprio questo corrente il momento ideale per l’insorgere di un eventuale stato di difficoltà di accesso al credito da parte delle imprese.

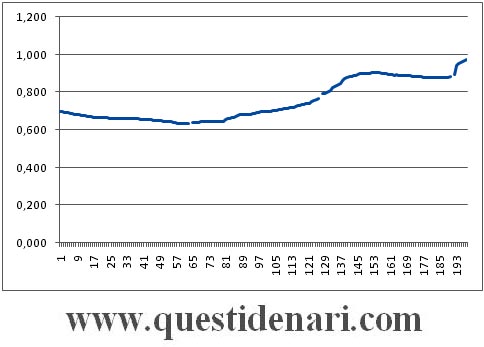

La liquidità rimane comunque abbondante e l’Euribor 3 mesi, a cui sono collegati molti mutui casa a tasso variabile, prosegue ad avvicinarsi senza fretta (increspature tecniche a parte) dai minimi di fine marzo (0,634%) al riferimento fissato dalla Banca Centrale Europea.

Dal grafico sotto indicato, che riporta l’andamento dell’Euribor trimestrale nei giorni operativi del 2010, si notano il punto di minimo di fine marzo (61) ed i momenti a partire dai quali lo stesso tasso ha manifestato variazioni in aumento per effetto della restituzione, dalle banche commerciali alla Bce, delle tranche di finanziamento del 1° luglio (131) e del 30 settembre (191), oltre che il livello attuale pari allo 0,972% del giorno 8 di ottobre.

La previsione dell’andamento dell’Euribor trimestrale, come riportata implicitamente nei derivati future scambiati tra operatori di mercato, appare coerente con il contenuto delle parole di Trichet improntate al cauto ottimismo: rispetto alle previsioni di inizio settembre, i tassi impliciti risultano ritoccati verso l’alto sulle scadenze più ravvicinate, ma pur sempre contenuti nei limiti della crescita graduale.

In particolare, sul mercato Eurex sono stati registrati alla data di venerdi 8 ottobre 2010 i seguenti valori

– 1,065% per dicembre 2010 (contro 0,935% di inizio settembre)

– 1,13% per marzo 2011 (contro 0,98% di inizio settembre)

– 1,475% per giugno 2012.

Sul mercato Liffe, alla stessa data 08/10/2010, le quotazioni dei future sull’Euribor 3 mesi restituiscono i seguenti tassi impliciti

– 1,055% per dicembre 2010 (contro 0,93% di inizio settembre)

– 1,125% per marzo 2011 (contro 1% di inizio settembre)

– 1,445% per giugno 2012

ed evidenziano il superamento della soglia 2%, esattamente 2,085%, soltanto per dicembre 2013 (quando invece, a inizio settembre scorso, la scadenza per il superamento della stessa soglia era fissata a settembre 2013).

Se poi l’analisi si estende a rivisitare le previsioni espresse dagli operatori di mercato esattamente un anno fa, quando lo stesso Euribor 3 mesi era atteso all’1,90% per dicembre 2010 e al 2,40% per giugno 2011, si comprende la sensibile revisione pessimistica delle aspettative di normalizzazione delle condizioni del sistema finanziario come sopra descritto.

Per quanto riguarda l’Irs, il parametro di riferimento per gli acquirenti casa che ricorrono ad un mutuo a tasso fisso, alcuni tra i più interessanti valori registrati alla data 8 ottobre 2010 segnalano rialzi generalizzati rispetto al fixing precedente e l’inversione di tendenza al superamento della scadenza ventennale:

– 2,63% a 10 anni

– 2,93% a 15 anni

– 3,03% a 20 anni (era al 3,93% esattamente un anno fa)

– 2,98% a 25 anni (in calo rispetto al 2,99% di inizio settembre)

– 2,87% a 30 anni (in calo rispetto al 2,91% di inizio settembre, ma anche rispetto al 3,84% di un anno fa).

Se lo scenario macro-economico dovesse essere confermato nel segno dell’incertezza per le settimane successive, vi sarebbero buone possibilità di vedere tassi prossimi ai livelli attuali in quanto correlati agli acquisti dei titoli governativi a lungo e lunghissimo termine, tradizionalmente considerati “sicuri”.

(per le previsioni Euribor e i tassi IRS del 19 novembre 2010 si legga http://www.questidenari.com/?p=3332)