La riduzione degli scambi registrata ultimamente sul mercato interbancario ha avuto effetto sulla stabilizzazione del fixing dell’Euribor 3 mesi, per quattro sedute consecutive a quota 0,663% (venerdi 8 giugno 2012), e sulla manifestazione di lievi increspature per le altre scadenze (alla stessa data: Euribor 1 mese a 0,383%; Euribor 6 mesi a 0,939%; Euribor 12 mesi a 1,222%).

La riduzione degli scambi registrata ultimamente sul mercato interbancario ha avuto effetto sulla stabilizzazione del fixing dell’Euribor 3 mesi, per quattro sedute consecutive a quota 0,663% (venerdi 8 giugno 2012), e sulla manifestazione di lievi increspature per le altre scadenze (alla stessa data: Euribor 1 mese a 0,383%; Euribor 6 mesi a 0,939%; Euribor 12 mesi a 1,222%).

A metà settimana il governatore Draghi, preso atto dell’abbondante liquidità presente nel sistema (e tuttavia male utilizzata, visti i 756,573 miliardi di euro depositati overnight giovedi scorso presso la Bce), ha escluso un ulteriore ricorso alle aste straordinarie a lungo termine ma ha rassicurato sull’utilizzo di prestiti agevolati a tasso fisso a tre mesi a favore degli istituti di credito: ne è derivato il raffreddamento delle quotazioni sulle scadenze più corte (in particolare, Eonia a 0,312% al 7 giugno).

Pertanto neppure questo mese la Bce ha ritenuto opportuno il ricorso allo strumento principale della politica monetaria: sono rimasti fermi tutti i tassi di riferimento (P/T 1%; depositi 0,25%; rifinanziamenti marginali 1,75%) ma le reazioni sono state in ogni caso positive in considerazione del fatto che gli istituti di credito commerciali continueranno ad essere assistiti con liquidità illimitata sino a metà gennaio dell’anno prossimo. Dopo l’iniziale delusione per l’esclusione di una nuova Ltro, i mercati hanno ripreso slancio e trascinato al rialzo i tassi future sull’Euribor 3 mesi, in salita da 2 a 9 centesimi su tutta la scaletta mercoledi scorso; tra i segnali di allarme in chiusura di settimana, invece, si è manifestata di nuovo una certa tendenza all’allargamento dello spread Euribor-Ois, risalito venerdi a 40 punti base.

Pertanto neppure questo mese la Bce ha ritenuto opportuno il ricorso allo strumento principale della politica monetaria: sono rimasti fermi tutti i tassi di riferimento (P/T 1%; depositi 0,25%; rifinanziamenti marginali 1,75%) ma le reazioni sono state in ogni caso positive in considerazione del fatto che gli istituti di credito commerciali continueranno ad essere assistiti con liquidità illimitata sino a metà gennaio dell’anno prossimo. Dopo l’iniziale delusione per l’esclusione di una nuova Ltro, i mercati hanno ripreso slancio e trascinato al rialzo i tassi future sull’Euribor 3 mesi, in salita da 2 a 9 centesimi su tutta la scaletta mercoledi scorso; tra i segnali di allarme in chiusura di settimana, invece, si è manifestata di nuovo una certa tendenza all’allargamento dello spread Euribor-Ois, risalito venerdi a 40 punti base.

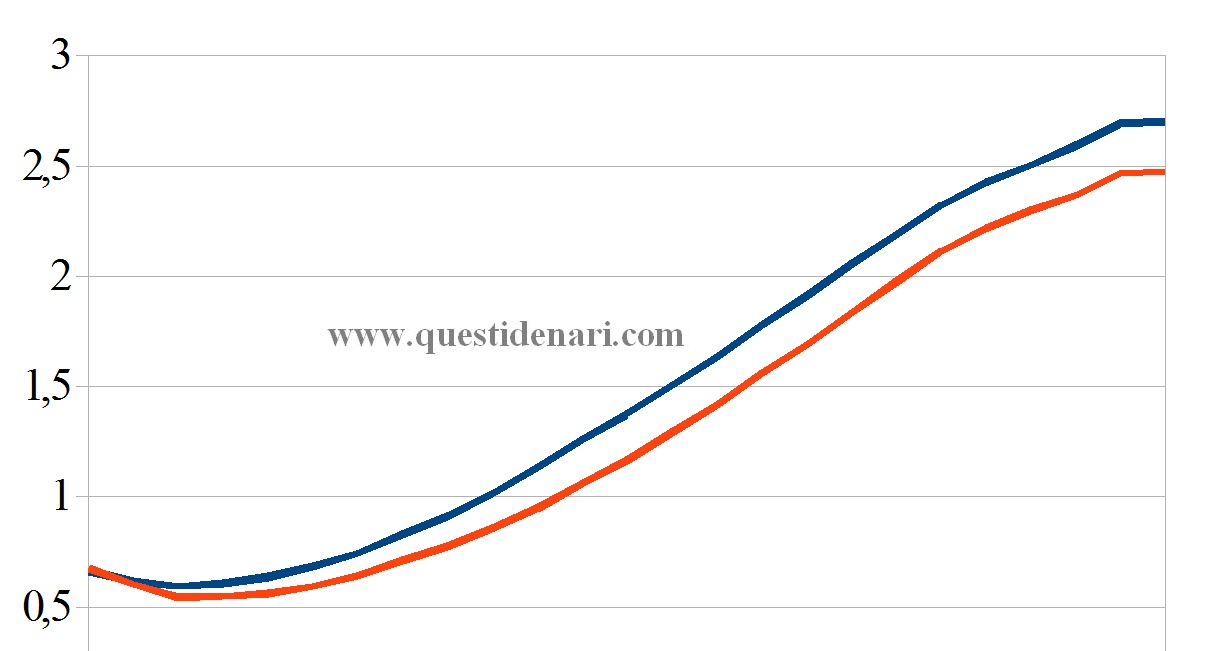

Il mantenimento del costo del denaro – rimasto fermo anche per via delle stime sull’inflazione attesa sopra il 2% per il resto del 2012 e al di sotto della stessa soglia a inizio 2013 – non ha sorpreso la maggior parte degli osservatori né gli operatori del Liffe, che si aspettano tassi Euribor 3 mesi ancora in discesa fino al minimo di marzo 2013 (0,56%) e poi l’inversione di tendenza col ritorno ai livelli attuali per la fine dell’anno prossimo.

Il governatore Draghi non ha mancato di sottolineare gli sforzi intrapresi dagli Stati europei che devono perseverare a consolidare i conti attraverso i tagli della spesa pubblica senza aumentare la pressione fiscale, e al tempo stesso devono attuare riforme strutturali per la crescita.

L’unificazione della politica fiscale non è un processo che si può realizzare in poco tempo e con facilità, ma in ogni caso la posizione di non-decisione tenuta da Berlino è considerata opportunistica da alcuni osservatori per ragioni riconducibili all’attuale facilità di finanziamento per la Germania (tasso 0% sui titoli pubblici a 2 anni e tasso all’1,3% sulla durata decennale) e per le imprese locali (1,5%, cioè 5 volte meno del costo sostenuto dagli imprenditori italiani e spagnoli), mentre sarebbero i tassi crescenti sino a divenire insostenibili a fare piazza pulita dei periferici Grecia, Portogallo e forse anche Spagna.

Nelle settimane passate i titoli governativi tedeschi erano stati fortemente acquistati da investitori che li avevano considerati difensivi in un contesto futuro di disgregazione del sistema e di ritorno al Marco: solo così si può giustificare un tasso di rendimento del decennale sceso sino all’1,14% che, con l’inflazione europea ben al di sopra, comporta il pagamento (anziché la remunerazione!) di una percentuale sul capitale affidato in custodia dagli investitori.

Successivamente, come accade di solito quando un’attività finanziaria è iper-comprata, il brusco processo opposto di vendita dei titoli tedeschi ha rialzato i rendimenti (1,33% venerdi scorso) e risollevato l’Irs 10 anni (fixing 1,79% in data 08/06/2012). Il parametro preso a riferimento per i mutui a tasso fisso di durata decennale, negli ultimi trenta giorni, è sceso in maniera quasi continuativa dal 2,07% all’1,66% del 1° giugno, per poi risalire.

Successivamente, come accade di solito quando un’attività finanziaria è iper-comprata, il brusco processo opposto di vendita dei titoli tedeschi ha rialzato i rendimenti (1,33% venerdi scorso) e risollevato l’Irs 10 anni (fixing 1,79% in data 08/06/2012). Il parametro preso a riferimento per i mutui a tasso fisso di durata decennale, negli ultimi trenta giorni, è sceso in maniera quasi continuativa dal 2,07% all’1,66% del 1° giugno, per poi risalire.

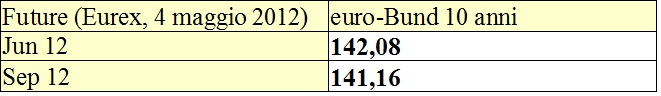

Tuttavia, più che individuare una tendenza al rialzo dei tassi Irs ovvero il ritracciamento profondo del Bund e l’appiattimento dei rendimenti del Btp, per il quale si riscontra rinnovato interesse da parte degli investitori d’oltreoceano, sembra corretto segnalare che l’attuale fase di mercato potrebbe contraddistinguersi anzitutto per l’elevata volatilità derivante dalla complicata soluzione della crisi del vecchio continente. E’ tornato a puntare verso l’alto il future sull’euro-Bund venerdi scorso, segnando +0,25% sulla scadenza di settembre del mercato telematico Eurex.

Tuttavia, più che individuare una tendenza al rialzo dei tassi Irs ovvero il ritracciamento profondo del Bund e l’appiattimento dei rendimenti del Btp, per il quale si riscontra rinnovato interesse da parte degli investitori d’oltreoceano, sembra corretto segnalare che l’attuale fase di mercato potrebbe contraddistinguersi anzitutto per l’elevata volatilità derivante dalla complicata soluzione della crisi del vecchio continente. E’ tornato a puntare verso l’alto il future sull’euro-Bund venerdi scorso, segnando +0,25% sulla scadenza di settembre del mercato telematico Eurex.

La fissazione di un limite massimo di 100 miliardi di euro concessi sabato dall’Eurogruppo per il sostegno alla ricapitalizzazione del sistema bancario spagnolo costituisce solo l’ennesima tappa di un processo di integrazione politica e fiscale tortuoso sul quale, negli ultimi giorni, hanno voluto far sentire il loro peso anche gli Stati Uniti, preoccupati per le sorti di un importante partner commerciale.

(per le previsioni Euribor della prossima settimana: “Previsioni Euribor 3 mesi del 15 giugno 2012“)

(per le previsioni sui tassi fissi del mese prossimo: “Previsioni Euribor e Irs a luglio 2012“)