Inflazione ancora abbastanza alta, ben al di sopra del 2%, ma tassi di interesse confermati per la quarta volta consecutiva dalla Banca centrale europea (operazioni di rifinanziamento principali 0,75%; operazioni di rifinanziamento marginale 1,50%; depositi presso la banca centrale 0,00%) che, con un comportamento in linea con le attese, non ha determinato variazioni significative nelle condizioni di scambio del denaro all’interno del circuito interbancario.

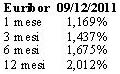

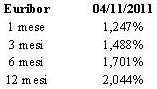

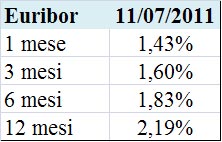

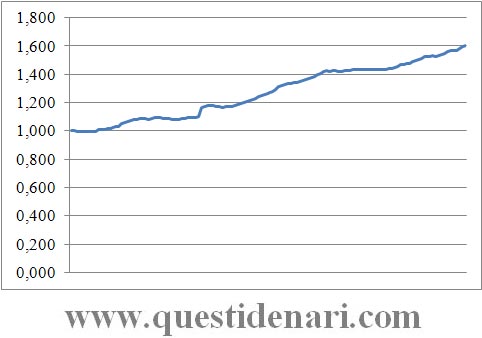

L’Euribor 3 mesi, che nelle ultime due settimane è risultato in vistoso rallentamento e si è fermato per più di qualche seduta, ha toccato venerdi 9 novembre 2012 il nuovo minimo storico a quota 0,193%. Praticamente piatto anche l’andamento delle scadenze più brevi, mentre sembrano esserci altri margini di erosione per l’Euribor 6 mesi (fixing 0,366%) e per l’Euribor 12 mesi su base 360.

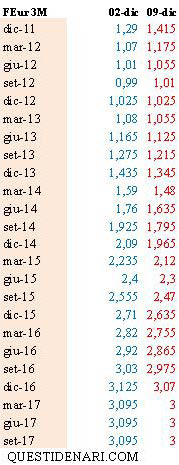

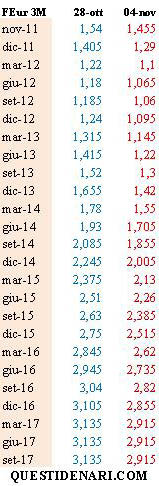

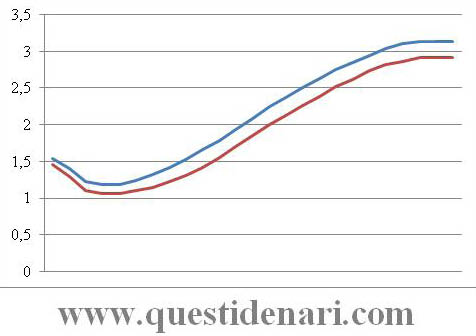

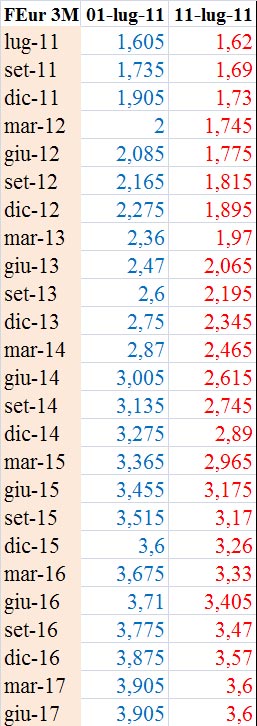

Con l’election day i tassi future sul Liffe, dopo giornate abuliche, hanno conosciuto ribassi da 1 a 7 centesimi lungo tutta la scaletta che si sono ripetuti, con minor intensità, venerdi scorso a causa delle continue preoccupazioni per il quadro economico generale, per la solita Grecia e per la Spagna intenzionata a rinviare a data da destinarsi la richiesta di aiuti finanziari.

Al 9 novembre 2012 l’Euribor 3 mesi è visto ancora in calo di circa due centesimi per metà dicembre 2012, quindi al minimo per marzo dell’anno prossimo e poi di nuovo in quota 0,19% a fine 2013.

Nulla di nuovo sul fronte depositi overnight presso Bce e conto corrente: 257 + 519 miliardi di euro rappresentano l’enorme massa di liquidità che giovedi scorso è rimasta custodita nell’istituto centrale senza raggiungere l’economia reale di alcuni Paesi dove l’accesso al credito per famiglie e imprese non è aiutato, e dove le banche – ha ricordato Draghi – devono rafforzare i bilanci per evitare richieste di aiuti.

La Bce continua a monitorare la condizione economica europea improntata all’incertezza e alla debolezza, con un rallentamento generale a cui fa riscontro un atteggiamento benevolo dei mercati indotto più dalle dichiarazioni di intervento con lo scudo anti-spread che dall’analisi dei dati macro.

La politica dei singoli Stati è impegnata nella realizzazione di riforme strutturali che sinora evidenziano progressi apprezzabili, soprattutto nel campo del lavoro, ma molto lenti.

L’effetto congiunto del consolidamento fiscale e della prontezza con cui può intervenire sui mercati l’istituto centrale, tuttavia, ha prodotto effetti incoraggianti visibili nella ripresa delle emissioni corporate e nell’abbassamento dei rendimenti delle obbligazioni pubbliche europee.

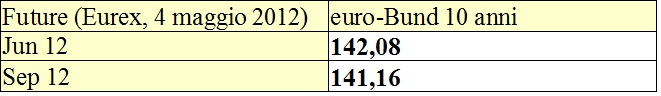

Nell’ultimo mese e mezzo le oscillazioni del prezzo del Bund sono state relativamente contenute grazie all’intervento della Bce, basato sulle intenzioni anti-spread non ancora messe in pratica ma sufficienti, non appena dichiarate con l’acronimo Omt, a far desistere i mercati dal porre in essere pratiche speculative. In sostanza, sotto l’ombra protettrice della banca centrale non sussistono motivi di panico per fare incetta del titolo rifugio né per liberarsene del tutto, considerato che la Germania scivola verso la stagnazione e che la Francia si è unita ai Paesi periferici in recessione, fra i quali Italia e Spagna.

In aggiunta la scarsa volatilità sarebbe stata favorita dall’attesa per l’esito delle presidenziali americane, coi mercati finanziari in stand-by a tifare per il candidato Romney supportato dalle grandi banche che, in caso di vittoria, avrebbe dato forza alle tesi di austerity sposate nell’Europa centrale in contrapposizione al modello negativo rappresentato per decenni dall’Europa del Sud.

In aggiunta la scarsa volatilità sarebbe stata favorita dall’attesa per l’esito delle presidenziali americane, coi mercati finanziari in stand-by a tifare per il candidato Romney supportato dalle grandi banche che, in caso di vittoria, avrebbe dato forza alle tesi di austerity sposate nell’Europa centrale in contrapposizione al modello negativo rappresentato per decenni dall’Europa del Sud.

La vittoria di Obama, la cui candidatura è stata finanziata dall’industria hi-tech e delle comunicazioni, ha sancito la conferma del presidente che più di ogni altro, nell’arco della storia americana, ha aumentato il debito pubblico (+50%) nel corso del mandato quadriennale ma non costituirà per forza di cose un elemento di continuità col passato. Dopo aver lanciato l’ultimo slogan sul “meglio che deve ancora venire” e dopo aver messo d’accordo le piazze finanziarie, da Wall Street alle europee tutte in rosso, il numero uno della Casa Bianca dovrà anzitutto valutare la vera natura del Congresso americano, con i ricchi repubblicani in maggioranza nella Camera dei Rappresentanti difficilmente disposti ad aumentarsi la pressione fiscale; quindi fare i conti con l’automatismo dei tagli alle spese (600 miliardi di dollari) e dell’aumento delle tasse (fiscal cliff) per la riduzione del disavanzo a stelle e strisce che, senza una proficua intesa tra forze politiche, si stima possa portare gli States in recessione con un abbattimento del Pil fino a 4,5 punti percentuali. Un’ipotesi devastante, in stile hurricane Sandy, alla luce del minacciato declassamento del giudizio sul debito federale e della mole ingente di titoli di Stato (Treasuries) acquistati dalla Federal Reserve, che ultimamente ha dato il via al terzo quantitative easing dagli effetti piuttosto blandi.

E’ questo, tra l’altro, uno dei motivi per cui in Europa le autorità si guardano bene dall’attivare ulteriori misure di politica monetaria che fanno uso di strumenti convenzionali e non, dalle quali scaturirebbero condizioni di rischio più che benefici.

Sia pur in considerazione della ben diversificata economia mondiale, lo scenario di un Nord-America in recessione avrebbe ricadute spiacevoli per l’economia del vecchio continente e di altre realtà come la Cina, alle prese con le riforme e con una crescita “rallentata” al 7,4% rispetto all’incremento medio pari al 10% del Pil sperimentato negli ultimi 33 anni.

Non a caso negli ultimi giorni sono piovute vendite sui periferici (spread italiano a 362 p.b. in risalita sui valori di fine settembre), sono stati effettuati acquisti sul Bund che hanno depresso il rendimento sul secondario a quota 1,35% e si è assistito ad una nuova impennata del future sull’Eurex (venerdi +0,1% per la scadenza di dicembre 2012).

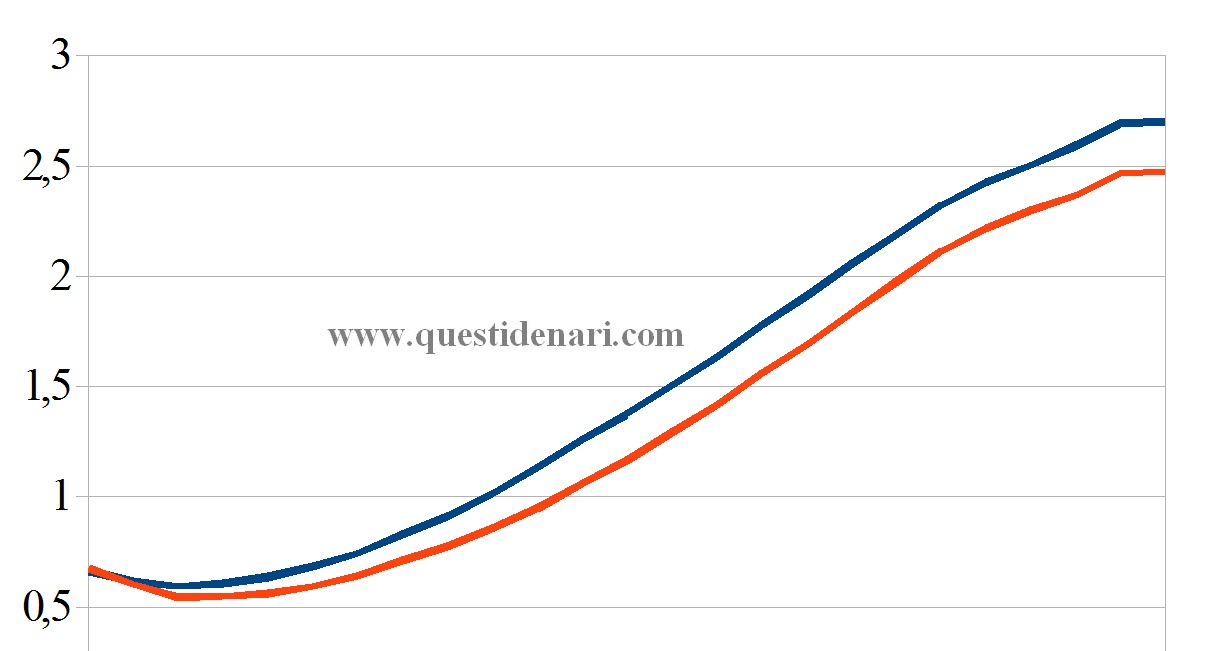

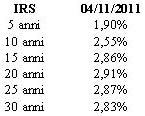

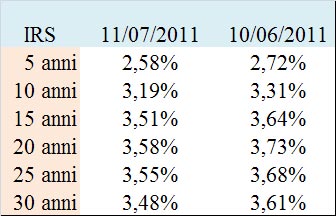

Le attese sui tassi fissi dei mutui, dalle rilevazioni sui derivati, sembrano ricalcare l’iniziale calma piatta dei tassi variabili e segnano un punto di discontinuità con lo scenario delineato dai primi di settembre a causa dei ritardi con cui la politica europea risponde alla crisi. Il tasso Irs 10 anni potrebbe trovarsi all’inizio di una fase di lieve ribasso che, nelle prossime settimane, difficilmente farà registrare valori sotto quota 1,5%. Rimangono valide le considerazioni sopra riportate in ordine al movimento orizzontale del Bund e alla conseguente oscillazione del tasso Irs entro limiti non troppo ampi.

(per le previsioni sui tassi variabili della settimana prossima: “Previsioni Euribor 3 mesi del 16 novembre 2012“)

(per le previsioni del mese prossimo sui tassi fissi dei mutui: “Previsioni Euribor e Irs a dicembre 2012“)