La stabilità del tasso base deciso dalla Bce, fermo all’1,5% nel mese di agosto, non deve essere intesa come un rallentamento dell’attività esercitata dall’istituto europeo. La banca centrale rimane vigile sull’inflazione, stimata per quest’anno sempre al di sopra della soglia di attenzione del 2%, e resta impegnata nel programma mai interrotto di acquisto dei titoli di Stato, come dichiarato da Trichet.

Solo che stavolta, in aggiunta ai consueti acquisti dei governativi di Grecia, Irlanda e Portogallo, ad essere oggetto delle operazioni di sostenimento dei prezzi da parte della Bce saranno pure i Bonos spagnoli e – fatto inquietante – i nostri Btp.

I tassi sul mercato secondario, prima ancora dei rendimenti fissati nelle ultime aste del Tesoro, parlano chiaro: nella mattinata di venerdi, il differenziale di rendimento tra decennali italiani e tedeschi ha raggiunto i 414 basis points, col rendimento dei Btp al 6,34% che ha segnato il picco massimo dall’introduzione della moneta unica. E per chi non lo ricordasse, la soglia di rendimento che aveva indotto Grecia e Irlanda a lanciare l’S.O.S., impossibilitate come erano a finanziarsi autonomamente sul mercato, era stata pari al 7%.

Se Italia, Spagna e – marginalmente – Francia diventano bersaglio della speculazione, anche per via delle paure americane sul debito pubblico che allontanano il miraggio della “locomotiva” trainante l’economia europea, e se permangono dubbi sull’effettiva capacità operativa del fondo Efsf di salvataggio dei Paesi periferici, la via d’uscita non può che essere la crescita della produzione interna ad ogni singolo Stato membro.

La Bce, consapevole di giocare un ruolo molto debole in questo contesto, comunica la realizzazione, per la prossima settimana, di un’operazione supplementare di liquidità attraverso l’asta di rifinanziamento del sistema bancario – con scadenza 1° marzo 2012 – per importi illimitati.

La Bce, consapevole di giocare un ruolo molto debole in questo contesto, comunica la realizzazione, per la prossima settimana, di un’operazione supplementare di liquidità attraverso l’asta di rifinanziamento del sistema bancario – con scadenza 1° marzo 2012 – per importi illimitati.

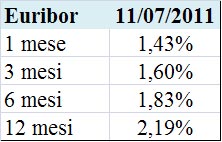

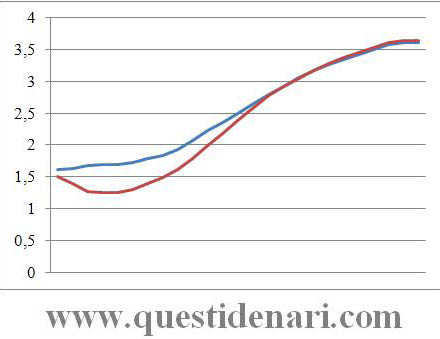

La prossima iniezione di denaro dovrebbe abbassare le tensioni tra operatori di mercato e tenere a bada i tassi interbancari; e difatti l’Euribor chiude con sensibile ribasso su tutte le scadenze, portando venerdi a 1,564% il fixing sul periodo trimestrale (dall’1,602% del giorno prima, valore in linea con quelli stabili delle ultime settimane):

Tutti i problemi delineati, in aggiunta alle preoccupazioni sui prezzi dell’energia e delle materie prime, rendono pessimisti gli operatori sul Liffe di Londra impegnati a contrattare derivati.

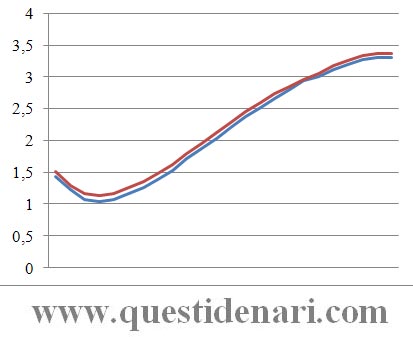

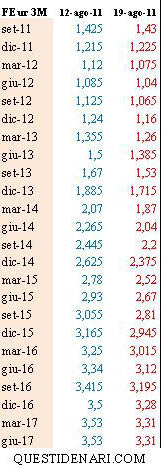

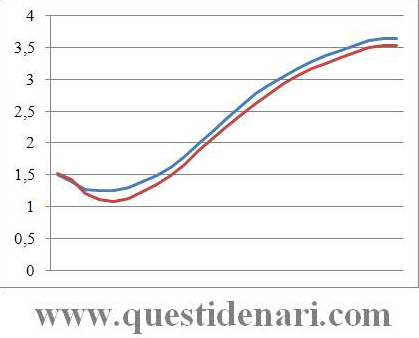

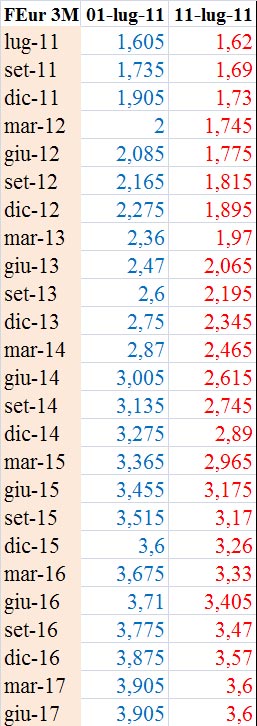

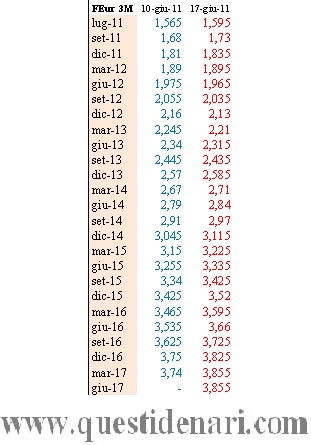

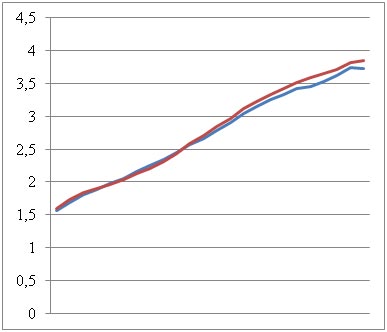

I future sull’Euribor 3 mesi, alla chiusura di venerdi 5 agosto 2011, restituiscono tassi impliciti che indicano una tendenza insolita per gli ultimi tempi: non solo il valore di metà agosto (1,5%) si presenta inferiore all’Euribor attuale, ma la spinta al ribasso assume carattere talmente marcato da invertire la pendenza della curva dei tassi attesi, negativa fino a metà dell’anno prossimo (1,25%). E’ evidente che, per gli operatori di mercato, le attuali condizioni critiche del sistema economico e finanziario perdureranno ancora per molti mesi e renderanno irrealizzabile il terzo rialzo del costo base del denaro entro quest’anno, mentre un miglioramento è atteso solo a partire da settembre del 2012. Aspettative invariate rispetto alla settimana prima, invece, a partire dalla fine del 2014.

I future sull’Euribor 3 mesi, alla chiusura di venerdi 5 agosto 2011, restituiscono tassi impliciti che indicano una tendenza insolita per gli ultimi tempi: non solo il valore di metà agosto (1,5%) si presenta inferiore all’Euribor attuale, ma la spinta al ribasso assume carattere talmente marcato da invertire la pendenza della curva dei tassi attesi, negativa fino a metà dell’anno prossimo (1,25%). E’ evidente che, per gli operatori di mercato, le attuali condizioni critiche del sistema economico e finanziario perdureranno ancora per molti mesi e renderanno irrealizzabile il terzo rialzo del costo base del denaro entro quest’anno, mentre un miglioramento è atteso solo a partire da settembre del 2012. Aspettative invariate rispetto alla settimana prima, invece, a partire dalla fine del 2014.

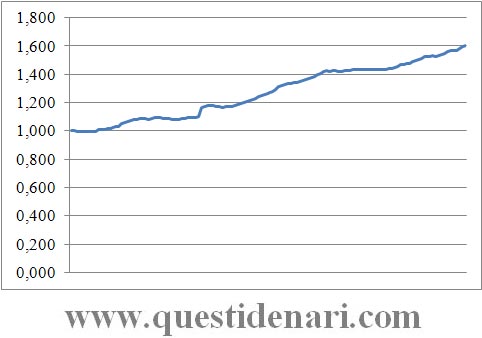

Sul fronte tassi fissi, nel frattempo, si è assistito alle performance del Bund asso pigliatutto che ha delineato scenari di mercato impensabili fino a poche settimane fa, quando si ribadiva da più parti l’estemporaneità del fenomeno “fly to quality”.

Volano gli acquisti dei titoli tedeschi, sino a deprimerne i rendimenti al di sotto del tasso di inflazione; con l’accortezza che il fenomeno attuale porta con sé il rischio di un ritracciamento rapido e profondo, si segnalano in rialzo anche le previsioni sull’Eurex del future sul Bund-10 anni al giorno 05/08/2011. In particolare

– settembre 11: 130,87 (era 129,1 all’11 luglio scorso)

– dicembre 11: 129,44 (era 127,66 all’11 luglio scorso)

– marzo 12: 131,03.

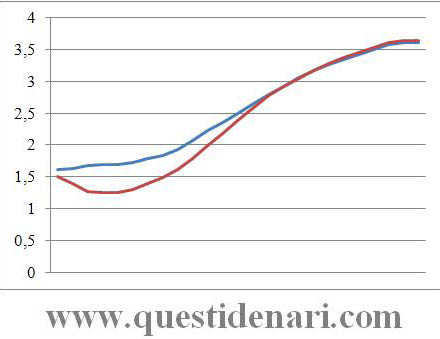

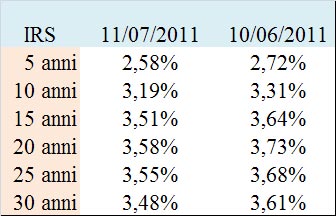

Assieme al rendimento del Bund, scende pure l’Irs a scadenza 10 anni fissato al 3,05% in data 05/08/2011 (era al 3,19% all’11 luglio scorso, quando si registravano valori superiori per tutte le scadenze):

Assieme al rendimento del Bund, scende pure l’Irs a scadenza 10 anni fissato al 3,05% in data 05/08/2011 (era al 3,19% all’11 luglio scorso, quando si registravano valori superiori per tutte le scadenze):

Fino al momento in cui non sarà stata trovata soluzione radicale alla crisi dei Paesi europei, per ora aiutati con interventi superficiali, il Bund continuerà ad essere acquistato massivamente ed i tassi fissi proseguiranno il loro trend in discesa, al pari di quanto si prevede per i tassi variabili.

Fino al momento in cui non sarà stata trovata soluzione radicale alla crisi dei Paesi europei, per ora aiutati con interventi superficiali, il Bund continuerà ad essere acquistato massivamente ed i tassi fissi proseguiranno il loro trend in discesa, al pari di quanto si prevede per i tassi variabili.

(per le previsioni sui tassi Euribor 3 mesi al 12 agosto 2011 si veda http://www.questidenari.com/?p=4904)

(per le previsioni sull’Euribor e sull’Irs al 9 settembre 2011: http://www.questidenari.com/?p=5064)

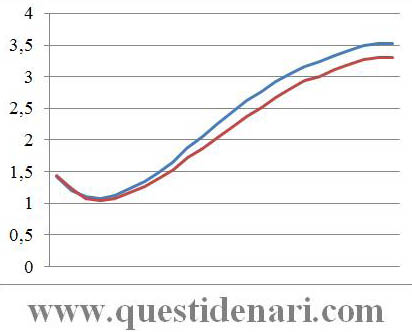

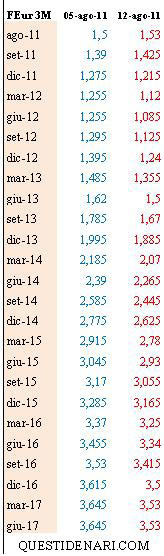

La previsione di settembre rimane inferiore all’attuale Euribor 3 mesi, fissato a quota 1,54% alla chiusura di venerdi 26 agosto 2011, come anche si mantiene immutato – rispetto alla settimana scorsa – l’andamento della curva dei tassi attesi che riflettono le previsioni degli operatori del mercato Liffe espresse fino al giugno 2017.

La previsione di settembre rimane inferiore all’attuale Euribor 3 mesi, fissato a quota 1,54% alla chiusura di venerdi 26 agosto 2011, come anche si mantiene immutato – rispetto alla settimana scorsa – l’andamento della curva dei tassi attesi che riflettono le previsioni degli operatori del mercato Liffe espresse fino al giugno 2017.