Più che la ripresa economica europea ridotta ai minimi termini, col rischio di ricaduta in recessione, poté l’inflazione galoppante a settembre, flash al 3% contro il 2,5% atteso.

E con le ultime parole di J.C. Trichet, a un passo dal commiato dalla presidenza Bce ma ancora deciso a confermare l’impronta della politica monetaria, non potevano che restare congelati i tassi di riferimento anche nel mese di ottobre: P/T all’1,5%, tasso sui depositi allo 0,75% e quello sui rifinanziamenti marginali al 2,25%.

Smentiti per questo mese, in tal modo, quegli operatori e analisti che davano per cosa fatta il taglio di un quarto di punto, o addirittura dello 0.5%, come necessario sostegno all’economia europea impantanata nella crisi del debito pubblico, piaga di alcuni Paesi “periferici” ma pure – di riflesso – fonte di dubbi per i governanti degli Stati virtuosi circa la permanenza nel sistema della moneta unica.

Come ha spiegato Trichet, la liquidità continuerà ad essere erogata alle banche commerciali dall’istituto centrale attraverso le aste aggiuntive con durata a 12 e 13 mesi di ottobre e dicembre; inoltre, continueranno fino a giugno 2012 le aste a 3 mesi con volume illimitato.

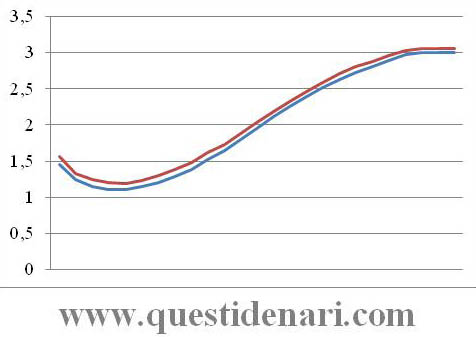

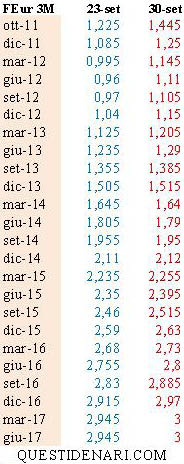

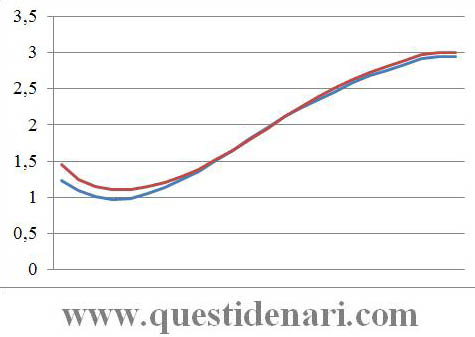

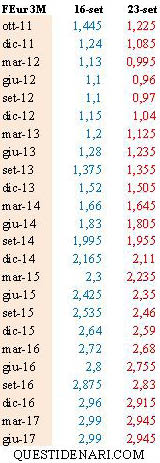

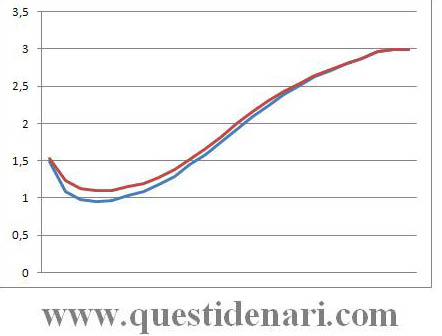

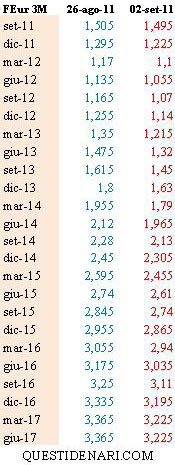

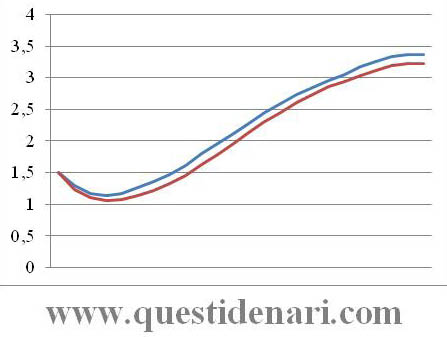

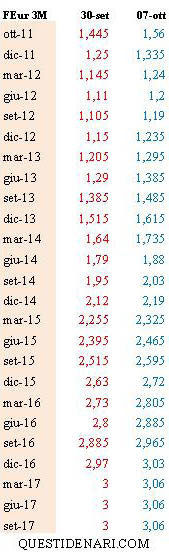

L’insieme delle decisioni immediate e prossime, compresa quella derivante dalla partenza a novembre del nuovo piano di acquisti (sul mercato di prima emissione e sul secondario) relativi alle obbligazioni bancarie garantite (covered bond), ha agevolato la stabilità dei tassi Euribor (scadenza trimestrale a 1,566% venerdi scorso); al tempo stesso, le scelte effettuate hanno determinato il ravvedimento delle previsioni per gli operatori di mercato che, a partire dai momenti successivi alla conferenza stampa di giovedi scorso, hanno ricontrattato subito i derivati future sull’Euribor 3 mesi: ne è seguito un deciso rialzo dei tassi impliciti sul Liffe misurato nell’ordine dei 15-20 centesimi fino al 2013, appena limato il giorno successivo.

L’insieme delle decisioni immediate e prossime, compresa quella derivante dalla partenza a novembre del nuovo piano di acquisti (sul mercato di prima emissione e sul secondario) relativi alle obbligazioni bancarie garantite (covered bond), ha agevolato la stabilità dei tassi Euribor (scadenza trimestrale a 1,566% venerdi scorso); al tempo stesso, le scelte effettuate hanno determinato il ravvedimento delle previsioni per gli operatori di mercato che, a partire dai momenti successivi alla conferenza stampa di giovedi scorso, hanno ricontrattato subito i derivati future sull’Euribor 3 mesi: ne è seguito un deciso rialzo dei tassi impliciti sul Liffe misurato nell’ordine dei 15-20 centesimi fino al 2013, appena limato il giorno successivo.

Rispetto alla settimana precedente rimane confermato l’andamento parabolico nel tempo dei tassi Euribor 3 mesi previsti, in ribasso sulle scadenze più ravvicinate; il taglio di un quarto di punto al costo del denaro viene traslato a marzo dell’anno prossimo ed il punto di minimo (1,19% a settembre 2012) rimane lontano, sospinto dalle notizie sul default di una Grecia perennemente a rischio in quanto al beneficio dell’ottenimento delle tranche di finanziamento di volta in volta stanziate sulla base degli impegni assunti con Bce, Ue e Fmi.

Rispetto alla settimana precedente rimane confermato l’andamento parabolico nel tempo dei tassi Euribor 3 mesi previsti, in ribasso sulle scadenze più ravvicinate; il taglio di un quarto di punto al costo del denaro viene traslato a marzo dell’anno prossimo ed il punto di minimo (1,19% a settembre 2012) rimane lontano, sospinto dalle notizie sul default di una Grecia perennemente a rischio in quanto al beneficio dell’ottenimento delle tranche di finanziamento di volta in volta stanziate sulla base degli impegni assunti con Bce, Ue e Fmi.

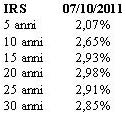

Il comportamento manifestato dai tassi previsti Euribor la scorsa settimana ha influenzato anche i tassi Irs sulle scadenze a 2 e 3 anni, mentre l’Irs 10 anni è salito in maniera impercettibile. Senza dimenticare che Trichet ha confermato l’attuale continuità del piano di acquisto dei titoli di Stato dei Paesi dell’Eurozona in difficoltà, e la continuità futura garantita dal fondo “salva-Stati”, rispetto al mese scorso si assiste all’aumento dell’Irs per le durate inferiori a 15 anni e alla diminuzione per le durate superiori.

Il parametro decennale, principalmente, viene influenzato dal Bund 10 anni che la settimana scorsa ha viaggiato sopra quota 1,9%, ancora al di sotto del livello dell’inflazione; è questo uno dei motivi per cui si ritiene che il governativo tedesco possa essere venduto nelle settimane a seguire, e che il suo rendimento trascini l’Irs al rialzo. Al solito, non vanno escluse le sorprese che riserverà la situazione socio-economica e che potrannno alimentare il fenomeno “fly to quality” di richiesta del bene rifugio, causa del movimento opposto di discesa dei tassi.

Il parametro decennale, principalmente, viene influenzato dal Bund 10 anni che la settimana scorsa ha viaggiato sopra quota 1,9%, ancora al di sotto del livello dell’inflazione; è questo uno dei motivi per cui si ritiene che il governativo tedesco possa essere venduto nelle settimane a seguire, e che il suo rendimento trascini l’Irs al rialzo. Al solito, non vanno escluse le sorprese che riserverà la situazione socio-economica e che potrannno alimentare il fenomeno “fly to quality” di richiesta del bene rifugio, causa del movimento opposto di discesa dei tassi.

(per le previsioni Euribor 3 mesi del 14 ottobre 2011: http://www.questidenari.com/?p=5350)

(per le previsioni Euribor 3 mesi e Irs al 4 novembre 2011 si legga http://www.questidenari.com/?p=5544)