Come è stato descritto (http://www.questidenari.com/?p=2358), un risparmiatore che intenda valutare per scegliere tra un ventaglio di soluzioni, offerte dai fondi comuni d’investimento o dagli Etf, dovrebbe affidarsi anzitutto alla conoscenza dei costi che gravano sul paniere di titoli e ne limitano la performance futura, prima ancora di cimentarsi in previsioni di mercato più o meno fondate.

Lo strumento di maggiore aiuto per questa condotta è rappresentato dal Total Expense Ratio (Ter), ovvero l’indicatore sintetico di costo che, contemporaneamente, considera le commissioni di gestione, quelle di performance (se previste, vengono corrisposte solo se il rendimento del fondo supera un determinato benchmark), il Ter degli eventuali comparti in cui il fondo investe, il compenso per la banca depositaria, le spese legali, giudiziarie e di revisione del fondo, le spese di pubblicazione del valore della quota e del prospetto informativo, gli altri oneri.

Ma oltre alla mancata considerazione delle commissioni di ingresso nel fondo, eventualmente oggetto di trattativa fra l’investitore e l’intermediario di fiducia che accorderà condizioni di costo commisurate alla posizione finanziaria complessiva dello specifico cliente, il Ter non fornisce indicazioni circa una componente di costo che, a seconda dei casi, potrebbe rivelarsi di importanza cruciale per la conoscenza dell’onere complessivamente sostenuto.

In particolare, quando il gestore effettua operazioni di acquisto e vendita titoli per modificare la composizione del basket, si producono commissioni di negoziazione che gravano sul patrimonio del fondo e che, pertanto, sono direttamente proporzionali al turnover di portafoglio.

In aggiunta a queste spese di transazione legate ai cambiamenti nella politica di gestione del portafoglio, occorre pure considerare i costi di funzionamento del mercato dipendenti dai maggiori o minori volumi di strumenti finanziari oggetto di operazioni di compravendita.

Per la minimizzazione delle spese nascoste, la soluzione proposta da Morningstar nel suo interessante articolo (fonte web) prevede che la scelta dell’investitore ricada sui fondi caratterizzati da volumi di trading e tassi di turnover entrambi bassi.

Ad avviso di chi scrive, la soluzione prospettata non rappresenta quella ottimale nella logica dell’investimento di Borsa, dato che l’affidamento del patrimonio mobiliare ad un gestore implica che costui, proprio perché incaricato di effettuare le scelte opportune e dotato dei più aggiornati strumenti tecnologici e delle più valide risorse umane, si dimostri pronto a modificare la composizione del portafoglio al cambiamento dei mutevoli scenari di mercato. Ciò a dire che un giusto grado di turnover, ed oneri connessi, costituisce una manifestazione “fisiologica” dell’investimento attinente all’opera di continuo efficientamento del portafoglio, e non una semplice “tassa”.

Invece la soluzione opposta, caratterizzata da un tasso di turnover eccessivamente alto, sarebbe indice di un contesto di confusione in cui si troverebbe ad operare il gestore, origine di bassi rendimenti futuri ma soprattutto, nell’immediato, di costi elevati e certi.

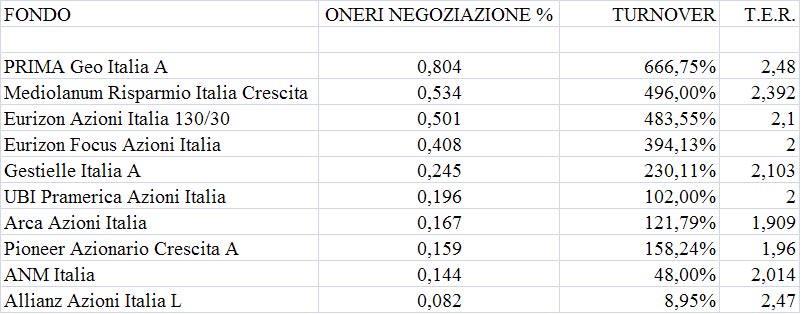

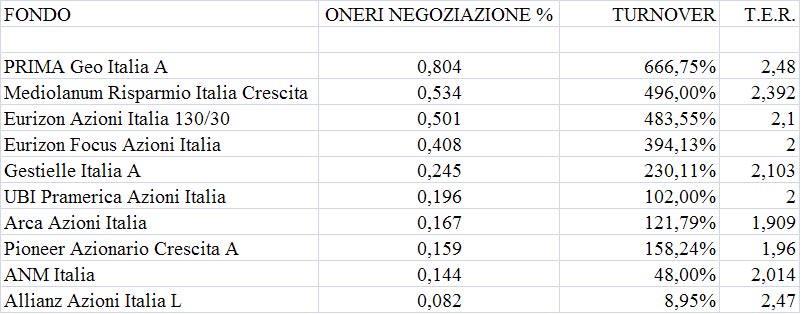

Per avere idea dell’incidenza degli oneri di negoziazione è possibile paragonare il primo e l’ultimo dei dieci fondi comuni appartenenti alla categoria “azionari Italia” ordinati per patrimonio nella tabella sotto riportata (dati al 31/12/2008, fonte Morningstar Direct e Relazioni annuali 2008): ad una sostanziale parità di Ter (circa 2,48%), che indurrebbe ad assimilare i due OICR per onerosità, non corrisponde una sostanziale parità di “spese invisibili” legate alle movimentazioni di portafoglio, nell’ultimo fondo ridotte alla decima parte rispetto al primo (0,8% contro 0,08%).

(per il documento di autoregolamentazione finalizzato all’abbattimento delle spese di trasferimento dei fondi comuni d’investimento da una banca all’altra si legga http://www.questidenari.com/?p=3261)