Se pochi si aspettavano il taglio del tasso sui depositi a -0,4% ed il passaggio degli acquisti mensili all’importo di 80 miliardi di euro al mese correttamente preannunciati venerdi scorso, nessuno sospettava che il sistema di voto a rotazione interno al consiglio direttivo Bce, giovedi impeditivo per il falco tedesco Weidmann e associati, potesse generare un insieme tanto nutrito di misure finalizzate all’allentamento quantitativo.

E così si sono aggiunti: l’azzeramento del tasso di rifinanziamento principale per le banche europee (Refi al nuovo minimo storico da mercoledi prossimo), l’abbassamento del tasso sui finanziamenti marginali allo 0,25%, l’inserimento nel programma QE di obbligazioni emesse da società non finanziarie (purché di qualità elevata con giudizio investment grade) e l’aumento al 50% della percentuale massima per singola emissione, infine il lancio di quattro nuove operazioni di finanziamento finalizzate all’economia reale. A partire da giugno, ciascuna Tltro II avrà durata 4 anni, tasso pari al Refi vigente al momento dell’erogazione e, alle banche che eccedono l’importo limite fissato con criteri di bilancio, farà percepire un premio derivante dall’applicazione di un tasso via via inferiore (ovvero negativo, per adesso) sino alla soglia minima del deposit rate. In parole povere: gli istituti guadagnerebbero due volte, prima a rifornirsi di denaro e poi a prestarlo.

Eppure le vere sorprese sarebbero arrivate a fine giornata: inizialmente ben intonate, le piazze europee hanno chiuso col segno meno (ad eccezione di Madrid) ed anche i titoli governativi hanno sperimentato un aumento generalizzato dei rispettivi rendimenti. La motivazione, invero assai poco logica, è legata all’emotività positiva di inizio conferenza per l’abbondanza di misure varate, poi alla presa di coscienza di un quadro congiunturale corrispondentemente peggiorato come da proiezioni Bce. Non ha fatto eccezione il Liffe, dove giovedi i tassi attesi sono stati rialzati per almeno cinque centesimi a scadenza.

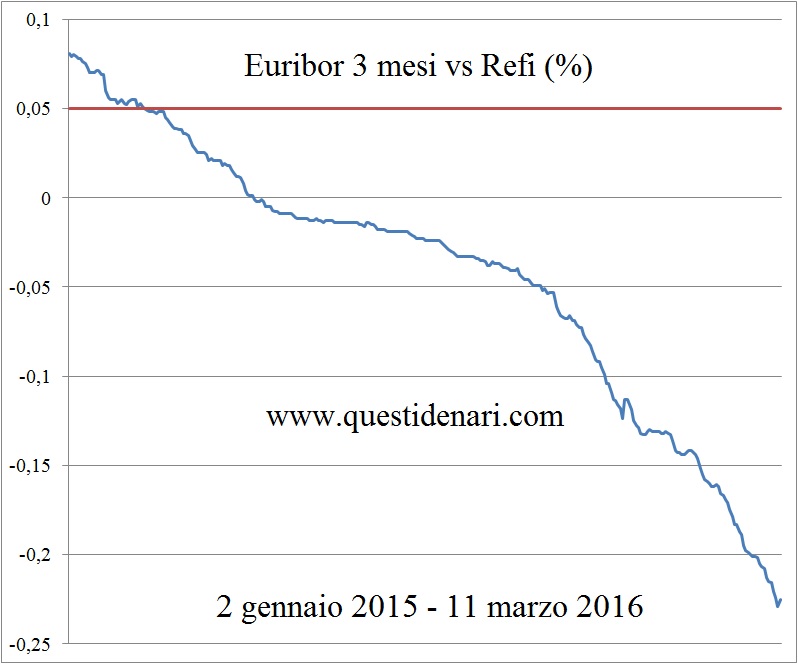

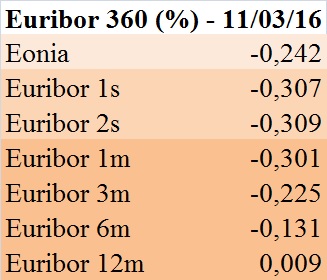

Anche l’interbancario, venerdi mattina, ha sperimentato un rialzo dei tassi con esclusione della sola scadenza a 1 mese: risale a -0,225% l’Euribor 3 mesi l’11 marzo 2016, lasciandosi alle spalle il minimo storico di giovedi (-0,229%) presumibilmente per le parole di Draghi che non aveva aperto a nuovi tagli dei tassi base.

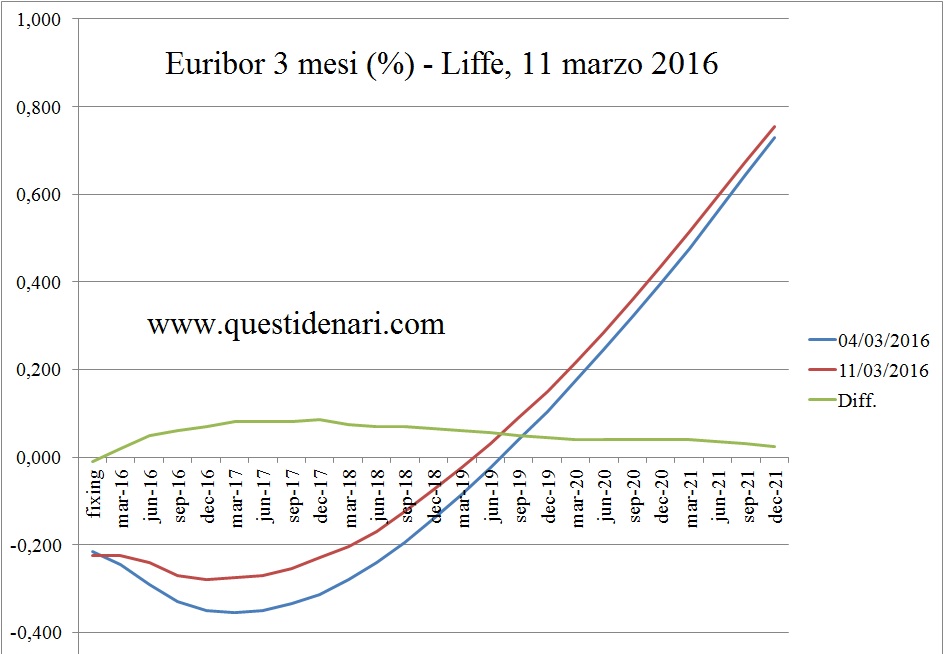

In linea con le nuove indicazioni provenienti dalla curva dei futures sull’Eonia, pure i tassi estrapolati il giorno 11/03/2016 dai derivati sull’Euribor 3 mesi enfatizzano nel prossimo biennio l’appiattimento generale delle quotazioni: al termine di una discesa appena superiore a cinque centesimi nel corso dell’anno, il minimo assoluto è ipotizzato a -0,28% per metà dicembre.

L’Euribor 3 mesi tornerà ai livelli odierni a fine 2017, sul tratto di medio termine dove gli operatori del Liffe ed i mercati obbligazionari, venerdi, finalmente si accorgono del cambio di passo qualitativo e quantitativo innescato dalle misure di politica monetaria. Le ampie limature dell’ultima seduta, tuttavia, non impediscono di vedere il tasso sopra quota 0,21% nel primo trimestre 2020, con una maggiorazione di quattro centesimi rispetto a sette giorni fa.

L’Euribor 3 mesi tornerà ai livelli odierni a fine 2017, sul tratto di medio termine dove gli operatori del Liffe ed i mercati obbligazionari, venerdi, finalmente si accorgono del cambio di passo qualitativo e quantitativo innescato dalle misure di politica monetaria. Le ampie limature dell’ultima seduta, tuttavia, non impediscono di vedere il tasso sopra quota 0,21% nel primo trimestre 2020, con una maggiorazione di quattro centesimi rispetto a sette giorni fa.

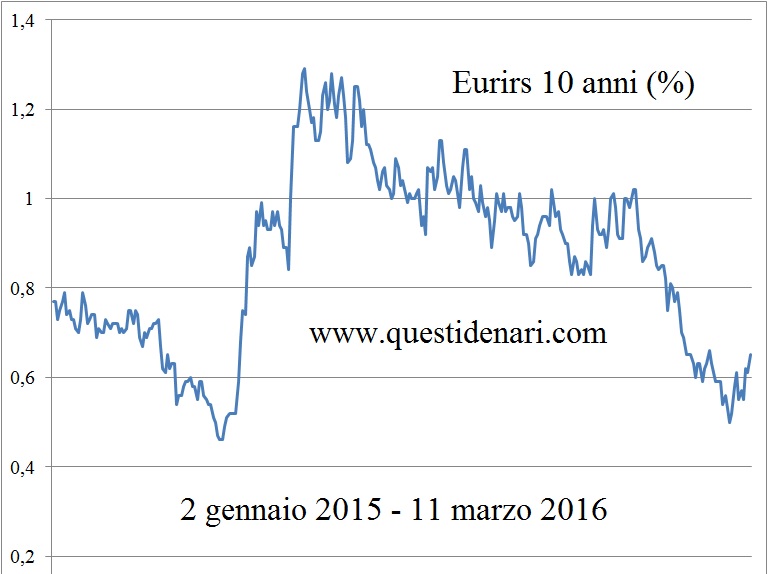

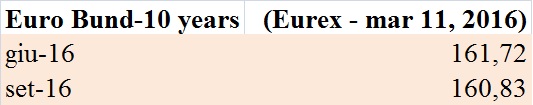

Anche l’analisi dei tassi fissi riserva novità che non modificano il trend al ribasso, soprattutto in considerazione dei maggiori acquisti mensili che opporranno resistenza alla risalita dei tassi americani, ma aggiornano i valori verso l’alto.

Da metà febbraio, sia la revisione delle stime di inflazione in Germania che forniva forza alle argomentazioni di Draghi sul QE contro le resistenze dei banchieri del nord-Europa, sia il monito dell’Ocse sul rallentamento della crescita economica europea e globale, facevano cedere punti base al rendimento dei governativi nonostante la buona partenza delle piazze azionarie a inizio settimana: nell’occasione il dato più importante appariva la ritrovata correlazione del titolo di Stato italiano col benchmark e soprattutto l’inversione di tendenza dello spread che rientrava. Nell’ultima seduta settimanale ripiegavano i futures sul petrolio per l’accumulo delle scorte Usa molto forte ed il Bund tornava a 0,2% (Irs 10Y in calo a 0,59% il 19 febbraio) confermando lo stretto legame tra rendimenti dei titoli pubblici tedeschi e quotazioni del Brent.

La settimana dal 22 al 26 febbraio mostrava i movimenti del petrolio in trading range, attorno ai 30 dollari al barile senza una direzione precisa, e la stabilità del Treasury contrapposta al movimento al rialzo dei titoli europei: i dati finanziari, conseguenza della situazione economica peggiorata secondo lettura preliminare del Markit Pmi composito di febbraio e della dinamica dei prezzi al consumo rivista al ribasso da Eurostat per gennaio, spingevano l’Irs 10 anni ancora verso il basso.

Il movimento giungeva quindi a conclusione: la ritrovata deflazione di febbraio, a causa dei prezzi del settore energetico scesi dell’8% nel periodo di riferimento, e la stima dell’inflazione di lungo termine ai minimi storici abbattevano il Bund a quota 0,107% (poco sopra il minimo assoluto di aprile 2015) e soprattutto i Btp decennali in termini di rendimento; lunedi 29 febbraio l’Irs 10 scendeva a 0,5% andando oltre il valore ipotizzato nelle previsioni del mese scorso.

Nei primi giorni del mese era imputabile ai dati Usa (indice manifatturiero e occupati in rialzo oltre le attese) la debolezza del Treasury che trascinava al ribasso il titolo tedesco. Il mercato, che da molte settimane aveva esagerato le dimensioni della contrazione economica, riportava il Treasury verso quota 2% e l’Irs 10 sopra quota 0,6%. Il petrolio guadagnava circa il 10% nell’arco di cinque sedute e abbandonava forse definitivamente i minimi di gennaio dal 2003 sotto i 30 dollari al barile.

Nell’ultima settimana, in cui la Bce ha catalizzato l’attenzione dei mercati, le cifre hanno indicato rialzo per i tassi di lunghissimo termine dei benchmark (ma in compenso è rientrato parecchio lo spread italiano) e per il petrolio (WTI verso i 40 dollari a barile; Brent già sopra), mentre il BTP triennale è uscito dall’asta negativo per la prima volta.

Nell’ultima settimana, in cui la Bce ha catalizzato l’attenzione dei mercati, le cifre hanno indicato rialzo per i tassi di lunghissimo termine dei benchmark (ma in compenso è rientrato parecchio lo spread italiano) e per il petrolio (WTI verso i 40 dollari a barile; Brent già sopra), mentre il BTP triennale è uscito dall’asta negativo per la prima volta.

Le previsioni di fine marzo per l’Irs 10 anni vengono aggiornate a quota 0,56%; tasso ancora in discesa sotto lo 0,5% per fine aprile.

In conclusione: se pochi giorni fa il rendimento del Bund è andato molto vicino ai minimi da quasi un anno ma non sono partiti ritracciamenti violenti per i titoli dell’Eurozona, la spiegazione più probabile si collega al ribasso forte, e a sorpresa, del tasso di inflazione atteso nel lungo termine che, per i noti motivi legati a petrolio e materie prime, ha scavato un solco col passato quantificabile in un gap di rendimento reale nell’ordine dello 0,4%.

La risalita del Bund a 0,27%, come da quotazione di venerdi contestuale all’Eurirs 10 anni fissato allo 0,65%, amplifica ulteriormente lo stesso gap allontanando movimenti bruschi e incubi annessi di quanti si trovano a dover scegliere la data migliore per la stipula del mutuo a tasso fisso. Almeno per un po’ di tempo, il necessario a sperimentare l’effetto di 80 miliardi di euro di acquisti al mese.

(per le attese della prossima settimana sui tassi variabili di mutui e obbligazioni: “Previsioni Euribor del 18 marzo 2016”)

(per le attese del prossimo mese sui tassi fissi di mutui e obbligazioni: “Previsioni Irs del 1° aprile 2016”)