Dopo un inizio anno molto tranquillo, caratterizzato da aste di rifinanziamento a tasso fisso e con l’Euribor in lieve ribasso per via della liquidità ancora abbondantemente erogata alle banche, piccole ma inattese fiammate inflazionistiche hanno contribuito a movimentare il quadro generale del vecchio Continente in materia di saggi.

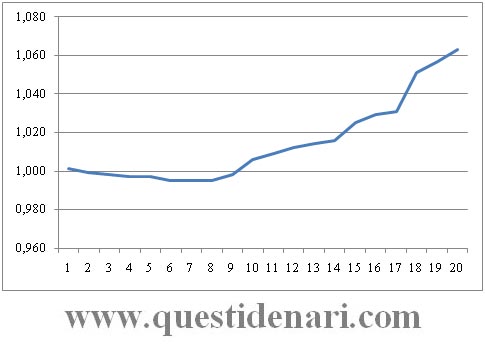

Così trovano spiegazione le continue spinte al rialzo dell’Euribor nelle ultime due settimane, evento non certo drammatico ma comunque rappresentativo di un elemento nuovo capace di far tornare il tasso interbancario trimestrale all’1,063% in data 28/01/2011, avendo quest’ultimo già superato da metà mese la quota 1% di riferimento della Bce ferma dal maggio 2009. L’Euribor 6 mesi, invece, è salito all’1,307% alla stessa data, mentre la scadenza mensile è arrivata allo 0,877%.

L’attenzione particolare della Bce per il livello dei prezzi complessivo (mosso da petrolio e materie prime, mentre l’energia è ininfluente sull’inflazione core che rimane stabile) non poteva sfuggire ai mercati anticipatori delle vicende economiche, né impedirne riflessi in termini di aspettative, facendo aumentare il numero di analisti che preannunciano il rialzo del costo base del denaro per la seconda metà dell’anno, manovra spettante a Trichet in esecuzione del mandato per il contenimento dell’inflazione.

Senza gli allarmismi del 2008, i future sull’Euribor 3 mesi contrattati sul mercato Liffe, al 28 gennaio 2011, sono in salita (mentre a fine dicembre subivano ritocchi al ribasso sino ai valori riportati fra parentesi) ed indicano una gradualità nella crescita che porterà a superare la soglia del 3% (rilevato su mercato Eurex) soltanto nel dicembre 2013, quando – secondo le attuali previsioni – il tasso interbancario si porterà a livello della media storica calcolata a partire dal 1999:

– marzo 2011: 1,18% (1,03%)

– giugno 2011: 1,42% (1,11%)

– settembre 2011: 1,63%.

Naturalmente, solo col tempo si potrà capire se le attese degli operatori sono sfociate in preoccupazioni eccessive, come accade non di rado e come ritengono alcuni economisti fiduciosi che i tassi possano tornare indietro. Fra questi Willem Buiter, capo economista Citi, fa osservare che l’eccessiva considerazione di Trichet per l’inflazione è motivata dal quasi completo utilizzo della capacità produttiva dell’industria manifatturiera tedesca, e che un innalzamento dei tassi sarebbe disastroso per i Paesi periferici (fonte: Plus24 di sabato 29 gennaio 2011).

Ciò significa, tradotto in previsioni, che il futuro dei tassi variabili dipende non solo dall’andamento del petrolio e dalla capacità dei governi di mettere ordine nei loro bilanci, ma anche dalla sensibilità della Bce nel prorogare una manovra di politica monetaria che ciclicamente va ripetuta.

Il quadro generale ha conosciuto cambiamenti anche sul fronte dei tassi fissi, negli ultimi tempi tornati ad essere “osservati speciali” dai mutuatari.

Concluso il 2010 con un enorme punto interrogativo per via degli acquisti continuativi di titoli del debito pubblico da parte della Bce (sia pur sterilizzati per gli effetti sulla liquidità) e per via dei dubbi perenni sulla ripresa economica, le nuove certezze arrivano dalle rassicurazioni dei Paesi orientali, dove Pechino e Tokio si dichiarano pronte a sostenere gli acquisti dei periferici europei, dal successo di vendita delle obbligazioni del Fondo di Stabilità Finanziaria Europea (EFSF, veicolo di salvataggio garantito dagli Stati dell’Eurozona e atto a stabilizzare l’area), nonché dai riscontri positivi per domanda e rendimenti registrati nelle aste dei titoli spagnoli prima ed italiani poi.

Non solo nell’ultima asta del Tesoro (http://www.questidenari.com/?tag=asta-28-gennaio) si è respirato un clima “normale” (fonte: Reuters Italia), ma anche la Grecia è tornata a piazzare sul mercato i propri titoli trimestrali al 4,1% (fonte: IlSole24Ore.com).

E se gli investitori percepiscono la maggiore stabilità del sistema finanziario, aumenta la loro propensione al rischio a scapito della qualità inserita nel portafoglio. Tradotto in termini operativi, le vendite dei Bund fanno calare i prezzi ed aumentare i rendimenti.

Anche le nuove emissioni programmate di governativi e corporate non fanno che accrescere le attese di rendimenti al rialzo, e prefigurano così la crescita dell’Irs.

Sempre alla data del 28 gennaio 2011, i successivi sono i fixing dell’Irs alle scadenze più rilevanti (tra parentesi i valori tutti più bassi di fine dicembre scorso):

– 10 anni: 3,47% (3,35%)

– 15 anni: 3,78% (3,68%)

– 20 anni: 3,85% (3,74%)

– 25 anni: 3,78% (3,66%)

– 30 anni: 3,67% (3,55%).

Tra i future sui tassi a lungo termine, alla chiusura dell’ultima contrattazione sull’Eurex, ha fatto registrare i valori seguenti l’Euro Bund-10 anni caratterizzato da trend al ribasso nell’ultimo mese (tra parentesi la chiusura della settimana precedente):

– marzo 123,73 (123,76)

– giugno 122,32 (122,35)

– settembre 121,98 (122,07).

(per le previsioni Irs ed Euribor aggiornate a marzo 2011 si legga http://www.questidenari.com/?p=3757)

[polldaddy rating=”3739498″]