Col mantenimento del tasso di rifinanziamento pronti contro termine a 1,25%, dei tassi sui depositi e prestiti overnight rispettivamente a 0,50% e 2%, e con la precisazione che le condizioni ottimali di liquidità continueranno ad essere assicurate dalle aste a tasso fisso per i finanziamenti a uno e tre mesi e a rubinetto per i finanziamenti settimanali, giovedi scorso il consiglio direttivo della Banca Centrale Europea ha ribadito che il livello di vigilanza sull’inflazione dell’Area Euro rimane alto.

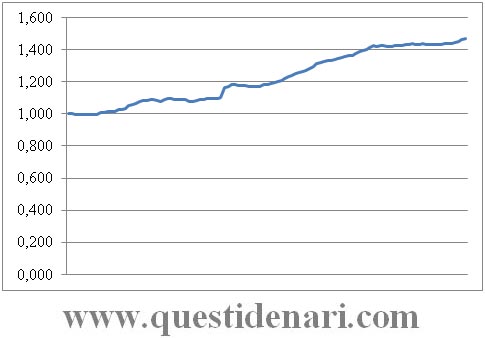

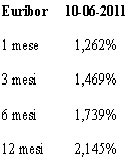

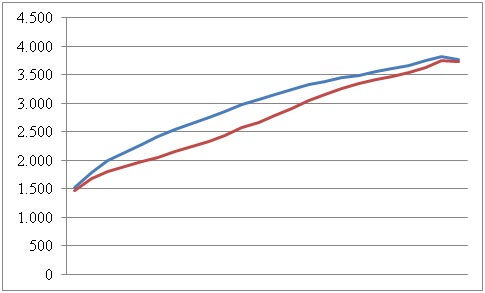

Tanto è vero che gli economisti della Bce stimano l’inflazione europea in crescita tra il 2,5% ed il 2,7% quest’anno, come pure il Prodotto Interno Lordo in salita fra l’1,5% ed il 2,3%; i tassi Euribor, sulla scorta di queste indicazioni, hanno potuto proseguire il loro cammino in rialzo (Euribor 3 mesi fissato al massimo annuale dell’1,469% al 10 giugno 2011):

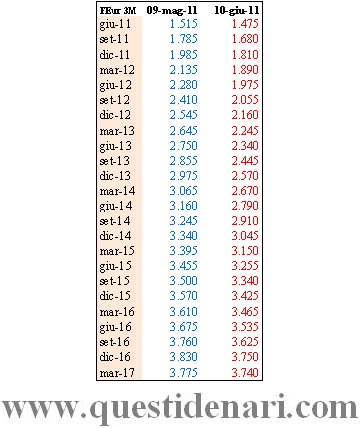

Gli operatori di mercato (istituzionali e privati), per questo mese, avevano individuato correttamente le intenzioni di Trichet di mantenere invariato il costo base del denaro; se dovessero rivelarsi corrette anche le altre previsioni derivanti dai future sull’Euribor 3 mesi quotati sul Liffe, i tassi impliciti pari a 1.565% per luglio 2011, 1.78% per novembre 2011 e 2.055% per settembre 2012 starebbero a significare che, riguardo ai successivi ritocchi (da 0,25% ciascuno) operati dalla Bce sul tasso base, due rialzi si verificherebbero durante l’anno corrente, mentre per l’ultimo rialzo occorrerebbe attendere la seconda metà dell’anno prossimo:

Gli operatori di mercato (istituzionali e privati), per questo mese, avevano individuato correttamente le intenzioni di Trichet di mantenere invariato il costo base del denaro; se dovessero rivelarsi corrette anche le altre previsioni derivanti dai future sull’Euribor 3 mesi quotati sul Liffe, i tassi impliciti pari a 1.565% per luglio 2011, 1.78% per novembre 2011 e 2.055% per settembre 2012 starebbero a significare che, riguardo ai successivi ritocchi (da 0,25% ciascuno) operati dalla Bce sul tasso base, due rialzi si verificherebbero durante l’anno corrente, mentre per l’ultimo rialzo occorrerebbe attendere la seconda metà dell’anno prossimo:

La curva delle previsioni Euribor, più bassa in confronto alla stessa tracciata un mese fa, indica una correzione delle aspettative passate degli operatori improntate ad eccessivo ottimismo: l’ultima conferma viene dalla pubblicazione dei dati sui prezzi al consumo in Germania dove l’inflazione, scesa al 2.3% il mese scorso contro il 2.4% di aprile, segna il primo declino negli ultimi 8 mesi. Rispetto al mese di maggio, il valor medio dell’Euribor trimestrale al 3% verrebbe traslato al dicembre 2014 (anziché verificarsi a marzo dello stesso anno).

Sul piano dei rendimenti a medio-lungo termine, il mese trascorso è stato caratterizzato dalle decisioni dei money manager influenzate più dall’avversione al rischio che dai fondamentali macroeconomici.

Sul piano dei rendimenti a medio-lungo termine, il mese trascorso è stato caratterizzato dalle decisioni dei money manager influenzate più dall’avversione al rischio che dai fondamentali macroeconomici.

Hanno tenuto banco, in particolare, i dubbi sulle possibili modalità di ristrutturazione del debito pubblico della Grecia, in contrapposizione alla soluzione estrema di uscita dello Stato sovrano dall’Euro Zona (non molto realistica, considerata la volontà della Bce di normalizzare al più presto la politica monetaria, ma ben segnalata dall’allargamento degli spread relativi ai bond governativi dell’Area Euro e dal nuovo aumento di costo dei Credit Default Swap – fonte: IlSole24Ore.com).

Il rifugio del Bund, in tal modo, ha depresso i rendimenti del decennale tedesco sino a portarli pericolosamente vicini al tasso d’inflazione – situazione non sostenibile nel lungo termine, ovviamente. Ulteriori indicazioni vengono dal future sull’Euro Bund-10anni che al 10 giugno 2011 sul mercato Eurex continua a manifestare andamento al ribasso per le scadenze di settembre e dicembre:

settembre 11: 125,93 (era 123,98 un mese fa)

dicembre 11: 124,58 (era 123,18 un mese fa)

marzo 12: 124,59.

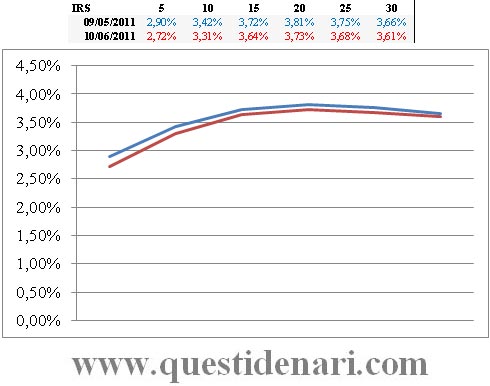

L’Irs di pari scadenza ne ha risentito scendendo al 3,31% al 10 giugno 2011.

Il trend primario del Bund 10 anni rimane soggetto alle variabili macro, sulle cui stime la Bce diviene più ottimista; pertanto le previsioni dei tassi a medio-lungo termine si mantengono al rialzo con l’avvertenza che, fino a quando non sarà stata trovata soluzione alla crisi della Grecia, i movimenti di “fuga verso la qualità” continueranno a far sentire la loro influenza in direzione opposta:

[polldaddy rating=”4637047″]

(per le previsioni Euribor 3 mesi aggiornate al 17 giugno 2011: http://www.questidenari.com/?p=4447)

(per le previsioni sui tassi Euribor e Irs dell’11 luglio 2011, successive all’aumento del costo del denaro all’1,5%, si legga http://www.questidenari.com/?p=4627)