L’inflazione in decisa contrazione all’1,2% annuo ad aprile, ben al di sotto della soglia di intervento, e la caduta degli indici di produzione che fotografano la crisi europea a partire dal cuore manifatturiero tedesco sono stati determinanti a maggio per decidere (con voto non unanime) il taglio del tasso Refi di un quarto di punto (0,5%), il taglio di mezzo punto percentuale per i finanziamenti giornalieri di emergenza (1%) ed il mantenimento del tasso sui depositi a zero, ovvero quella modifica del “corridoio” che prelude ad un successivo intervento sui tassi negativi da diverso tempo oggetto di studio per la Bce. Non si tratterebbe di un provvedimento risolutivo per finanziare l’economia reale dei Paesi periferici, considerato che l’80% del denaro attualmente custodito presso la Bce (giovedi depositi overnight a 110 miliardi di euro e conti correnti a 308 mld) proviene dall’Europa virtuosa, ma sarebbe comunque un valido strumento da affiancare ad altre iniziative (sub).

La manovra convenzionale, ritenuta dal direttivo come la più efficace per gli stimoli all’investimento, servirà agli istituti per ricapitalizzare, ovvero ridurre le sofferenze da crediti che costituiscono la principale causa di avversione al rischio per le banche commerciali: rappresenterebbe quest’ultimo il fattore impeditivo dell’offerta di finanziamento a imprese e consumatori sul quale incidere per rendere trasmissibile la politica monetaria (che rimarrà accomodante finché necessario, col prolungamento fino a metà 2014 delle aste trimestrali a liquidità illimitata). A breve saranno disponibili ulteriori strumenti non convenzionali come l’acquisto di crediti cartolarizzati da piccole-medie imprese e società finanziarie, per i quali occorre ancora stabilire la corretta fissazione del prezzo.

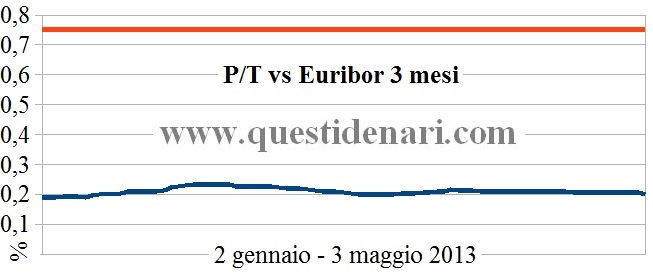

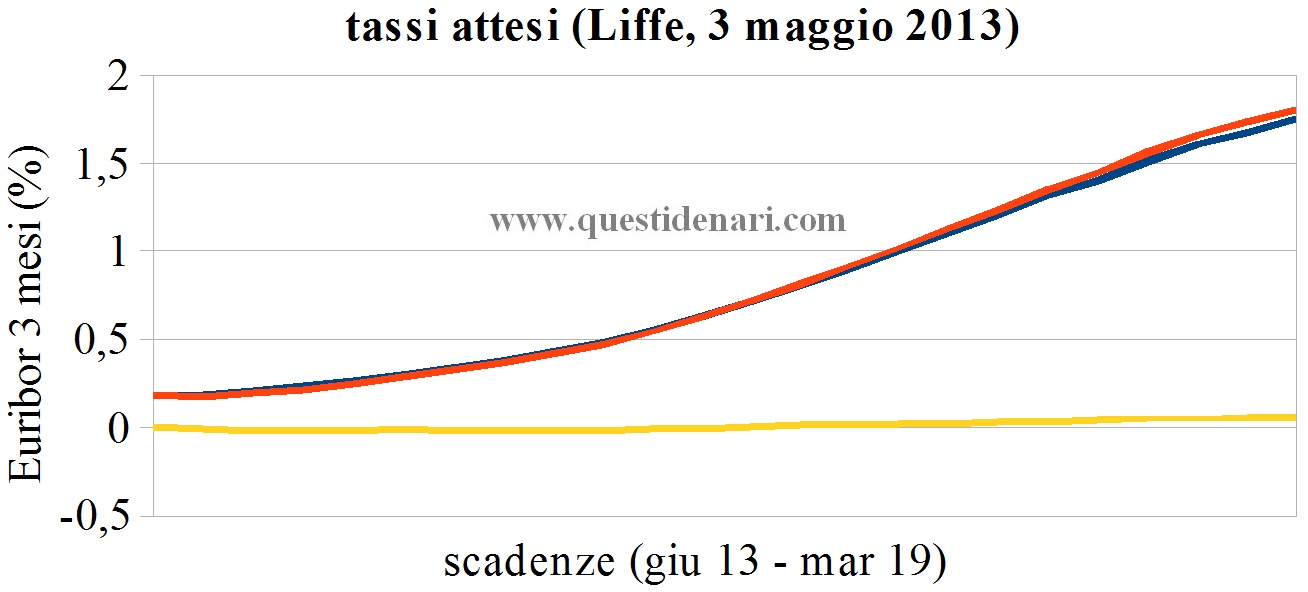

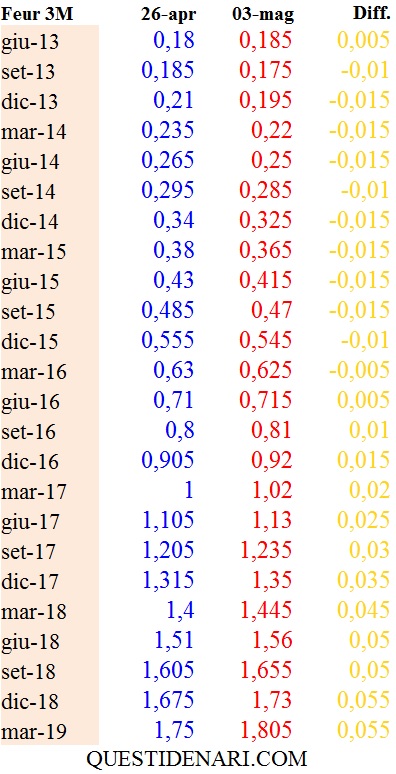

Prima della decisione del direttivo Bce le posizioni di molti analisti erano apparse discordanti, e sullo stesso Liffe non avevano trovato spazio evidenze inequivocabili. E ancora venerdi 3 maggio, il giorno dopo la correzione seguita all’annuncio di Draghi, si sono manifestate increspature (lungo tutta la scaletta da 2 a 12 centesimi) che denunciano la debole efficacia con cui l’iniziativa Bce si tradurrà nell’abbattimento dell’Euribor 3 mesi: atteso a quota 0,18% per fine giugno, il parametro consentirà agli istituti commerciali di scambiare denaro a costi poco inferiori agli attuali quand’anche dovesse realizzarsi un ulteriore taglio di un quarto di punto l’estate prossima. Gli operatori di Londra stanno acquisendo informazioni dalla caduta del fixing dell’Euribor 3 mesi (0,201% il 3 maggio 2013) quantificata in appena 6 millesimi contro i 92 che erano seguiti all’annuncio del precedente taglio nel luglio 2012. Sul brevissimo, in particolare, i tassi sono schiacciati sotto lo 0,1% già da molti giorni e non dovrebbero subire ripercussioni.

Prima della decisione del direttivo Bce le posizioni di molti analisti erano apparse discordanti, e sullo stesso Liffe non avevano trovato spazio evidenze inequivocabili. E ancora venerdi 3 maggio, il giorno dopo la correzione seguita all’annuncio di Draghi, si sono manifestate increspature (lungo tutta la scaletta da 2 a 12 centesimi) che denunciano la debole efficacia con cui l’iniziativa Bce si tradurrà nell’abbattimento dell’Euribor 3 mesi: atteso a quota 0,18% per fine giugno, il parametro consentirà agli istituti commerciali di scambiare denaro a costi poco inferiori agli attuali quand’anche dovesse realizzarsi un ulteriore taglio di un quarto di punto l’estate prossima. Gli operatori di Londra stanno acquisendo informazioni dalla caduta del fixing dell’Euribor 3 mesi (0,201% il 3 maggio 2013) quantificata in appena 6 millesimi contro i 92 che erano seguiti all’annuncio del precedente taglio nel luglio 2012. Sul brevissimo, in particolare, i tassi sono schiacciati sotto lo 0,1% già da molti giorni e non dovrebbero subire ripercussioni.

Se limitato dovesse dimostrarsi effettivamente l’impatto del taglio sui tassi interbancari, allora ancor più limitata sarebbe l’influenza della stessa manovra sul tratto iniziale della curva dei tassi a medio-lungo termine.

La decisione dei membri del consiglio direttivo, certamente consapevoli della logica prociclica che si realizza quando il rischio dell’attivo di bilancio delle banche si identifica col rischio-Paese, si deve anche all’esistenza di regole stabilite con gli accordi di Basilea che impongono alle banche di accantonare capitale in funzione dei prestiti erogati. Sinora l’acquisto di obbligazioni pubbliche è stato perseguito dalle banche non solo per ottenere profitti (raggiunti con maggiori rischi), ma anche per soffrire un minor dispendio di costoso capitale.

Tuttavia non sembra questo il momento della preoccupazione per i titoli di Stato, anzi lo scenario di mercato appare surreale: nonostante il contesto recessivo rimanga sostanzialmente lo stesso da molti mesi, persino aggravato dall’uscita dalla crisi rinviata al 2014, la liquidità pompata nel sistema da politiche monetarie ultraespansive attuate dalle più importanti banche centrali mondiali (unico esempio di moderazione la Bce che non stampa moneta per statuto) consente agli investitori di scommettere sul binomio della liquidità facile e delle politiche fiscali di prossima realizzazione in grado di assicurare crescita nel medio-lungo periodo. Tutto il resto diviene trascurabile, persino l’ostruzionismo della Bundesbank e della Corte costituzionale tedesca sul programma Omt o la fragile intesa politica che ha condotto alla formazione del Governo italiano (spread a 256 punti base).

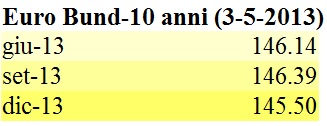

Questa fiducia in apparenza incrollabile (almeno fino al momento in cui le banche centrali non inizieranno a drenare liquidi facendo scoppiare una bolla colossale) ha fatto sì che da aprile aumentassero i prezzi delle azioni europee, delle obbligazioni corporate (anche “spazzatura”) e delle obbligazioni pubbliche tutte, sia quelle emesse dai Paesi periferici e acquistate per motivi speculativi che quelle emesse dall’Europa core e comprate per l’opposto bisogno di protezione. Alla discesa dei rendimenti su durata decennale dei Btp (3,8%) e dei Bonos (4,02%) si è associata la caduta in prossimità dei minimi storici del rendimento dei Bund (venerdi rimbalzati a 1,24%), segnale di aggravamento del rischio sistemico che ha trascinato al ribasso l’Irs 10 anni in prossimità di quota 1,5% (come era stato correttamente anticipato il mese scorso).

Questa fiducia in apparenza incrollabile (almeno fino al momento in cui le banche centrali non inizieranno a drenare liquidi facendo scoppiare una bolla colossale) ha fatto sì che da aprile aumentassero i prezzi delle azioni europee, delle obbligazioni corporate (anche “spazzatura”) e delle obbligazioni pubbliche tutte, sia quelle emesse dai Paesi periferici e acquistate per motivi speculativi che quelle emesse dall’Europa core e comprate per l’opposto bisogno di protezione. Alla discesa dei rendimenti su durata decennale dei Btp (3,8%) e dei Bonos (4,02%) si è associata la caduta in prossimità dei minimi storici del rendimento dei Bund (venerdi rimbalzati a 1,24%), segnale di aggravamento del rischio sistemico che ha trascinato al ribasso l’Irs 10 anni in prossimità di quota 1,5% (come era stato correttamente anticipato il mese scorso).

I primi risultati positivi sull’occupazione giapponese e la conferma del quantitative easing americano lasciano intendere che la liquidità continuerà ad affluire sull’Europa e a riversarsi praticamente su tutte le attività esistenti: i derivati del mercato telematico Eurex segnalano un decennale tedesco che, sempre in grado di attirare attenzione, potrebbe vedere livellato il proprio rendimento verso quota 1% al quale farebbe riscontro un tasso Irs 10 anni, anch’esso in discesa nel corso del mese, nelle vicinanze di quota 1,4%.

(le previsioni della prossima settimana sui tassi variabili per mutui e obbligazioni: “Previsioni Euribor 3 mesi del 10 maggio 2013“)

(per le previsioni del prossimo mese sui tassi fissi dei mutui: “Previsioni Euribor e Irs a giugno 2013“)