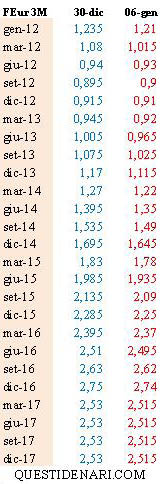

La disponibilità dei dati rilevati per tutto il 2011 consente di verificare graficamente il senso di un concetto ribadito spesso negli ultimi mesi: il surriscaldamento del mercato interbancario, luogo economico dove gli istituti di credito si scambiano denaro al prezzo dell’Euribor, in alternativa al reperimento della “materia prima” dalla fonte della Bce (alla quale occorre fornire adeguate garanzie) o all’emissione di (costosi) titoli obbligazionari destinati ai risparmiatori.

La disponibilità dei dati rilevati per tutto il 2011 consente di verificare graficamente il senso di un concetto ribadito spesso negli ultimi mesi: il surriscaldamento del mercato interbancario, luogo economico dove gli istituti di credito si scambiano denaro al prezzo dell’Euribor, in alternativa al reperimento della “materia prima” dalla fonte della Bce (alla quale occorre fornire adeguate garanzie) o all’emissione di (costosi) titoli obbligazionari destinati ai risparmiatori.

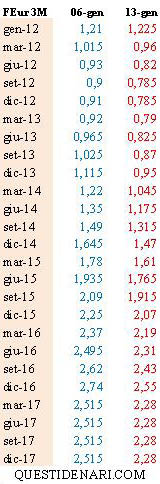

In particolare, è apprezzabile un differenziale quasi nullo tra tasso d’interesse sulle operazioni di rifinanziamento principale fissato dall’istituto centrale ed Euribor 3 mesi nei primi giorni del 2011; poi lo stesso differenziale è andato crescendo fino a manifestare pienamente le difficoltà del settore quando, negli ultimi mesi dell’anno, il tasso interbancario ha mostrato una certa rigidità ad adeguarsi al nuovo orientamento della politica monetaria stabilita da Mario Draghi.

Anche l’efficacia indebolita dei tagli al costo del denaro, pertanto, spiega la volontà di mantenimento dello status quo da parte del consiglio direttivo Bce in questo primo mese del 2012 (tasso di riferimento dell’Eurozona 1%, tassi sulle operazioni di rifinanziamento marginale e sui depositi rispettivamente 1,75% e 0,25%), influenzata pure dalle stime al ribasso dell’inflazione derivanti dalla diminuzione della rilevazione ultima al 2,8%, dal 3% di novembre.

Altri indicatori suffragano la tesi di un mercato che, inondato di liquidità, rischia di non portare sostanziosi benefici ai destinatari ultimi dei finanziamenti (famiglie e imprese) ma solo controindicazioni come, per esempio, la speculazione. L’ammontare dei depositi overnight – quelli alimentati dalle banche commerciali che, timorose di prestare denaro senza garanzia, preferiscono “parcheggiare” per una notte i soldi già pagati alla Bce – è in continua crescita e, giovedi scorso, ha nuovamente segnato un record raggiungendo la cifra di quasi 490 miliardi di euro. Lo stesso giovedi 12, inoltre, l’utilizzo dei prestiti overnight dell’Eurotower si è attestato a quota 1,5 miliardi di euro, quando le somme dei rifinanziamenti marginali dovrebbero limitarsi a qualche centinaio di milioni in un mercato caratterizzato da un ricorso ideale alla suddetta operazione di emergenza. Il problema, come è stato più volte ribadito, non è la mancanza di liquidità nel sistema ma la sua cattiva distribuzione tra le banche (tra quelle dei Paesi periferici, in particolare).

Altri indicatori suffragano la tesi di un mercato che, inondato di liquidità, rischia di non portare sostanziosi benefici ai destinatari ultimi dei finanziamenti (famiglie e imprese) ma solo controindicazioni come, per esempio, la speculazione. L’ammontare dei depositi overnight – quelli alimentati dalle banche commerciali che, timorose di prestare denaro senza garanzia, preferiscono “parcheggiare” per una notte i soldi già pagati alla Bce – è in continua crescita e, giovedi scorso, ha nuovamente segnato un record raggiungendo la cifra di quasi 490 miliardi di euro. Lo stesso giovedi 12, inoltre, l’utilizzo dei prestiti overnight dell’Eurotower si è attestato a quota 1,5 miliardi di euro, quando le somme dei rifinanziamenti marginali dovrebbero limitarsi a qualche centinaio di milioni in un mercato caratterizzato da un ricorso ideale alla suddetta operazione di emergenza. Il problema, come è stato più volte ribadito, non è la mancanza di liquidità nel sistema ma la sua cattiva distribuzione tra le banche (tra quelle dei Paesi periferici, in particolare).

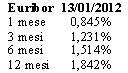

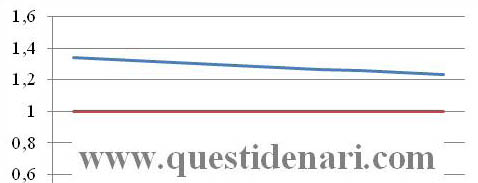

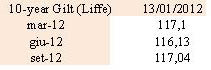

Col tasso Euribor 3 mesi sceso al fixing dell’1,231% in data 13 gennaio 2012 (l’Eonia, invece, sembra aver invertito la rotta salendo allo 0,385%), le attese degli operatori sul Liffe si sono dimostrate corrette per il mese di gennaio con un valore che permane stabile rispetto a quello della settimana prima, quando la Bce non aveva ancora comunicato le proprie intenzioni.

Col tasso Euribor 3 mesi sceso al fixing dell’1,231% in data 13 gennaio 2012 (l’Eonia, invece, sembra aver invertito la rotta salendo allo 0,385%), le attese degli operatori sul Liffe si sono dimostrate corrette per il mese di gennaio con un valore che permane stabile rispetto a quello della settimana prima, quando la Bce non aveva ancora comunicato le proprie intenzioni.

Tutte le scadenze seguenti alla metà dell’anno, invece, subiscono un calo che rende la curva dei tassi attesi più bassa e più piatta (punti di minimo a settembre e dicembre 2012) ad indicare l’allontanamento ulteriore nel tempo della ripresa economica – fase in presenza della quale le spinte sui prezzi delle materie prime faranno nascere dinamiche inflattive e renderanno improponibile il mantenimento dei tassi attuali.

I tassi impliciti nei futures contrattati a Londra venerdi 13/01/2012 indicano che sarà annunciato a margine della riunione di marzo del consiglio direttivo un taglio di un quarto di punto (P/T a 0,75%), dato che il tasso atteso a febbraio (1,08%) potrebbe essere compatibile con la discesa del differenziale manifestata nell’ultimo mese tra Euribor 3 mesi e tasso di rifinanziamento della Bce.

I tassi impliciti nei futures contrattati a Londra venerdi 13/01/2012 indicano che sarà annunciato a margine della riunione di marzo del consiglio direttivo un taglio di un quarto di punto (P/T a 0,75%), dato che il tasso atteso a febbraio (1,08%) potrebbe essere compatibile con la discesa del differenziale manifestata nell’ultimo mese tra Euribor 3 mesi e tasso di rifinanziamento della Bce.

L’abbondante liquidità, che ha tranquillizzato buona parte del mercato interbancario, ha pure contribuito a calmierare i rendimenti dei titoli di Stato sulle scadenze ravvicinate: bene per i Bot, meno bene per gli acquirenti dei governativi della Germania che la settimana scorsa ha collocato in asta titoli a tasso negativo (-0,0122% identifica il costo della qualità).

La settimana scorsa si è chiusa con il declassamento del rating emesso da Standard & Poor’s su Italia, Francia e Spagna, probabilmente già scontato dal mercato in occasione dell’annuncio dell’agenzia nel dicembre scorso; rimane ancora risparmiata dal furore del cannoneggiamento la Gran Bretagna, che pure non sembra avere problemi interni di più agevole soluzione. Gli effetti definitivi del peggioramento del giudizio sulla curva dei rendimenti saranno noti solo alla riapertura dei mercati;

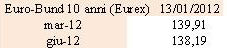

La settimana scorsa si è chiusa con il declassamento del rating emesso da Standard & Poor’s su Italia, Francia e Spagna, probabilmente già scontato dal mercato in occasione dell’annuncio dell’agenzia nel dicembre scorso; rimane ancora risparmiata dal furore del cannoneggiamento la Gran Bretagna, che pure non sembra avere problemi interni di più agevole soluzione. Gli effetti definitivi del peggioramento del giudizio sulla curva dei rendimenti saranno noti solo alla riapertura dei mercati;  intanto lo spread italiano (cfr. Btp vs Bund) è sceso di 38 punti base negli ultimi sette giorni, nonostante – nello stesso arco temporale – il decennale tedesco abbia reso più difficile il compito: il rendimento del Bund è diminuito da 1,86% a 1,77% ed ha contribuito a tirare giù l’Irs 10 anni al 2,23% (fixing del 13/01/2012), in discesa sulla base di una tendenza che continua dall’anno prima.

intanto lo spread italiano (cfr. Btp vs Bund) è sceso di 38 punti base negli ultimi sette giorni, nonostante – nello stesso arco temporale – il decennale tedesco abbia reso più difficile il compito: il rendimento del Bund è diminuito da 1,86% a 1,77% ed ha contribuito a tirare giù l’Irs 10 anni al 2,23% (fixing del 13/01/2012), in discesa sulla base di una tendenza che continua dall’anno prima.

La recessione prevista per il 2012 e la situazione sempre più drammatica della Grecia, mai vicina al fallimento come in questi giorni, forse spingeranno ancora più in alto il prezzo del Bund il cui rendimento, così depresso, potrà essere accettato col calo dell’inflazione.  I derivati futures sui tassi a lungo, nelle ultime settimane, hanno puntato verso l’alto.

I derivati futures sui tassi a lungo, nelle ultime settimane, hanno puntato verso l’alto.

Fino a quando non sarà accolto l’invito di Draghi, espresso dopo la conclusione dell’ultimo consiglio direttivo riguardo all’urgenza del varo del nuovo trattato fiscale europeo ed al rafforzamento del fondo salva Stati (Efsf), è difficile immaginare tassi Irs in crescita sul lungo periodo.

Fino a quando non sarà accolto l’invito di Draghi, espresso dopo la conclusione dell’ultimo consiglio direttivo riguardo all’urgenza del varo del nuovo trattato fiscale europeo ed al rafforzamento del fondo salva Stati (Efsf), è difficile immaginare tassi Irs in crescita sul lungo periodo.

(per le previsioni Euribor 3 mesi della prossima settimana si legga “Previsioni Euribor 3 mesi del 20 gennaio 2012”)

(per le previsioni Irs del prossimo mese si legga: “Previsioni Euribor e Irs del 10 febbraio 2012”)