Il decreto-legge 13 agosto 2011, n. 138, convertito in legge con le modificazioni della legge 14 settembre 2011, n. 148, ha armonizzato l’imposizione fiscale delle rendite finanziarie, con decorrenza 1° gennaio 2012, uniformando al 20% la tassazione di tutti i redditi rivenienti dal possesso di conto corrente, conto deposito vincolato, pronti contro termine, titoli azionari e obbligazionari, fondi comuni d’investimento, polizze vita etc, con esclusione di alcune forme di investimento fra cui i titoli di Stato italiani ed esteri, sempre tassati al 12,5%, ed i buoni postali di risparmio.

Con riferimento ai redditi di capitale (es. interessi derivanti da depositi e conti correnti, interessi e altri proventi delle obbligazioni, proventi derivanti da pronti contro termine su titoli, redditi compresi nei capitali corrisposti in dipendenza di contratti di assicurazione sulla vita e di capitalizzazione, proventi derivanti dalla gestione, nell’interesse collettivo di una pluralità di soggetti, di masse patrimoniali costituite con somme di denaro e beni affidati da terzi o provenienti dai relativi investimenti) e ai redditi diversi (es. plusvalenze realizzate mediante cessione a titolo oneroso di azioni), l’art. 2 del D.L. 138 stabilisce nella misura del 20% le ritenute e le imposte sostitutive (6° comma). Sono esclusi:

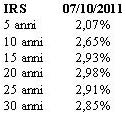

– i redditi di capitale ed i redditi diversi derivanti dal possesso di buoni postali di risparmio e titoli del debito pubblico italiani e dei Paesi che consentono un adeguato scambio di informazioni (7°, lettere a) e b)), ed i redditi di capitale e diversi derivanti dall’apposita istituzione di piani di risparmio a lungo termine (7°, lettera d));

– il risultato netto maturato dalle forme di previdenza complementare (8°).

Art. 2 – Disposizioni in materia di entrate

(omissis)

6. Le ritenute, le imposte sostitutive sugli interessi, premi e ogni altro provento di cui all’articolo 44 del decreto del Presidente della Repubblica 22 dicembre 1986, n. 917 e sui redditi diversi di cui all’articolo 67, comma 1, lettere da c-bis a c-quinquies del medesimo decreto, ovunque ricorrano, sono stabilite nella misura del 20 per cento.

7. La disposizione di cui al comma 6 non si applica sugli interessi, premi e ogni altro provento di cui all’articolo 44 del decreto del Presidente della Repubblica 22 dicembre 1986, n. 917 e sui redditi diversi di cui all’articolo 67, comma 1, lettera c-ter), ovvero sui redditi di capitale e sui redditi diversi di natura finanziaria del medesimo decreto nei seguenti casi:

a) obbligazioni e altri titoli di cui all’articolo 31 del decreto del Presidente della Repubblica 29 settembre 1973, n. 601 ed equiparati;

b) obbligazioni emesse dagli Stati inclusi nella lista di cui al decreto emanato ai sensi dell’articolo 168-bis, comma 1, del medesimo decreto del Presidente della Repubblica n. 917 del 1986;

c) titoli di risparmio per l’economia meridionale di cui all’articolo 8, comma 4 del decreto-legge 13 maggio 2011, n. 70, convertito, con modificazioni, dalla legge 12 luglio 2011, n. 106;

d) piani di risparmio a lungo termine appositamente istituiti.

8. La disposizione di cui al comma 6 non si applica altresì agli interessi di cui al comma 8-bis dell’articolo 26-quater del decreto del Presidente della Repubblica 29 settembre 1973, n. 600, agli utili di cui all’articolo 27, comma 3-ter, del decreto del Presidente della Repubblica 29 settembre 1973, n. 600, al risultato netto maturato delle forme di previdenza complementare di cui al decreto legislativo 5 dicembre 2005, n. 252.

La nuova aliquota viene applicata sui redditi di capitale esigibili e sui redditi diversi realizzati a decorrere dal 1° gennaio 2012 (art. 2, 9°).

L’aliquota unica del 20% vigente al momento dell’esigibilità o del realizzo è applicata per cedole e plusvalenze derivanti dalla cessione di obbligazioni, per dividendi e capital gain (10° comma) derivanti dalla vendita di azioni, per proventi derivanti dalla partecipazione a fondi comuni d’investimento ed Exchange Traded Fund.

Per altre tipologie di investimento soggette a regime transitorio, tra cui

– obbligazioni e titoli similari (11° comma) emessi da banche e società (c.d. grandi emittenti) con azioni quotate sui mercati regolamentati Ue (es. obbligazioni bancarie, bond privati italiani ed esteri quotati),

– gestioni patrimoniali (12° comma) e

– polizze vita di tipo unit linked e index linked,

trova applicazione il criterio pro-rata temporis che associa il periodo di formazione del risultato alla corrispondente aliquota: aliquota vigente (12,5%, ovvero 27% per i bond privati con durata residua inferiore a 18 mesi) per i redditi maturati fino al 31/12/2011, nuova aliquota (20%) per i redditi maturati dal 1° gennaio 2012.

9. La misura dell’aliquota di cui al comma 6 si applica agli interessi, ai premi e ad ogni altro provento di cui all’articolo 44 del decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, divenuti esigibili e ai redditi diversi realizzati a decorrere dal 1° gennaio 2012.

10. Per i dividendi e proventi ad essi assimilati la misura dell’aliquota di cui al comma 6 si applica a quelli percepiti dal 1° gennaio 2012.

11. Per le obbligazioni e i titoli similari di cui all’articolo 2, comma 1, del decreto legislativo 1° aprile 1996, n. 239, la misura dell’aliquota di cui al comma 6 si applica agli interessi, ai premi e ad ogni altro provento di cui all’articolo 44 del decreto del Presidente della Repubblica 22 dicembre 1986, n. 917 maturati a partire dal 1° gennaio 2012.

12. Per le gestioni individuali di portafoglio di cui all’articolo 7 del decreto legislativo 21 novembre 1997, n. 461, la misura dell’aliquota di cui al comma 6 si applica sui risultati maturati a partire dal 1° gennaio 2012.

L’art. 2 del D.L. 138, al comma 27, disciplina la tassazione dei redditi relativi ai contratti di assicurazione sulla vita e di capitalizzazione imponendo l’applicazione dell’aliquota del 12,5% sui guadagni derivanti da ciascun premio versato anteriormente alla data del 31/12/2011, a partire dal giorno di sottoscrizione della polizza.

27. Ai redditi di cui all’articolo 44, comma 1, lettera g-quater), del testo unico delle imposte sui redditi di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, derivanti da contratti sottoscritti fino al 31 dicembre 2011, si applica l’aliquota del 12,5 per cento sulla parte di redditi riferita al periodo intercorrente tra la data di sottoscrizione o acquisto della polizza ed il 31 dicembre 2011. Ai fini della determinazione dei redditi di cui al precedente periodo si tiene conto dell’ammontare dei premi versati a ogni data di pagamento dei premi medesimi e del tempo intercorso tra pagamento dei premi e corresponsione dei proventi, secondo le disposizioni stabilite con decreto del Ministro dell’economia e delle finanze.

Se non si pongono dubbi per il trattamento degli interessi che, prodotti dalle somme depositate su conto corrente, maturano nell’anno 2011 e sono liquidati al 31 dicembre di questo stesso anno, né per il trattamento delle somme derivanti dallo scarto di prezzo dei pronti contro termine, citate espressamente dalla norma che prevede l’applicazione dell’aliquota unica in base al momento del pagamento senza considerare il periodo di maturazione, sembra potersi desumere che l’aliquota del 20% sarà applicata col principio dell’esigibilità anche per gli interessi derivanti dalle somme vincolate quest’anno su conto deposito e che andranno in scadenza nel 2012.

(continua http://www.questidenari.com/?p=5433)

(per l’imposta di bollo sul conto deposito si legga http://www.questidenari.com/?p=5636)

(sulla decorrenza per l’applicazione della nuova aliquota 20% stabilita dal Milleproroghe 2011 si veda “Decreto-legge 29 dicembre 2011, n. 216: decorrenza per l’applicazione dell’aliquota 20% su deposito bancario e postale, conto corrente e pronti contro termine secondo il Milleproroghe 2011”)

(per l’applicazione dell’imposta di bollo sui prodotti finanziari: “Conto deposito, titoli, buoni postali, fondi comuni e polizze vita: imposta di bollo secondo il D.M. 24 maggio 2012 e tassazione delle rendite“)